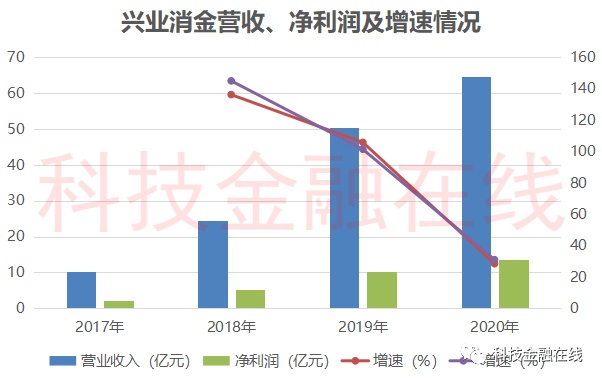

作为持牌的头部消金机构,兴业消金的营收和净利润的增长速度已大不如以前。

消费金融公司2020年首份答卷出炉。3月10日,随着兴业消费金融“兴晴”系列个人消费贷款ABS注册申请报告的披露,其2020年经营业绩也浮出水面。去年,兴业消金实现营收、净利双增长,总资产也突破四百亿。不过,作为持牌的头部消金机构,兴业消金的营收和净利润的增长速度已大不如以前。早在前两年,兴业消金的营收和净利润均呈三位数增长,而去年两项指标的增长速度骤降至两位数。与此同时,其资产质量也不容乐观。

据报告披露的数据显示,2020年,兴业消金实现营业收入64.65亿元,同比增长28.4%;实现净利润13.5亿元,同比增长30.94%。

尽管营收和净利润均实现增长,但增速明显下滑。

早在2018、2019年时,兴业消金的营收分别为24.47亿元、50.35亿元,同比增速分别达136.2%、105.76%;净利润分别为5.12亿元、10.31亿元,净利润增速同样分别达到144.98%、101.37%,营收和净利润均呈现三位数增长。

而对比之下,2020年兴业消金的营收和净利润增速明显放缓,且较上年的增速分别下降了77.36个百分点和70.43个百分点。

对于盈利增速的下滑,报告中并未给出明确的回应。但众所周知,去年受疫情影响,以线下业务为主的放贷公司首当其冲,兴业消金便是其中之一。

据了解,兴业消金的主营业务是线下“家庭消费贷”业务,其是一款针对具有稳定还款来源的人群发放的个人及家庭消费用途的信用贷款,场景涉及旅游、教育、婚庆、装修等等。兴业消金的“家庭消费贷”主要依靠线下营销团队“上门收件、亲核亲访”来展业。

有分析人士表示,去年疫情期间,如果贷款是限定用途的,基本就没什么放贷量,像旅游、教育、婚庆、装修这些线下场景,在疫情最严重的时候,基本都处于停滞状态。

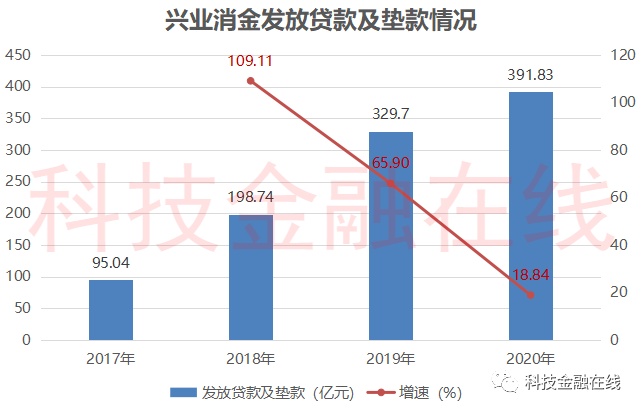

数据显示,截至2020年末,兴业消金发放贷款及垫款为391.83亿元,同比增长18.84%,新增放贷62.13亿元。而在2019年时,兴业消金新增放贷达131亿元,同比增速也高达65.9%。相比之下,去年放贷速度的下滑或是导致其盈利增速趋缓的主要原因。

此外,截至2020年末,兴业消金的总资产达445.59亿元,同比增长19.3%;总负债为396.5亿元,同比增长17.3%,负债率为88.98%。

不良贷款率呈抬头趋势

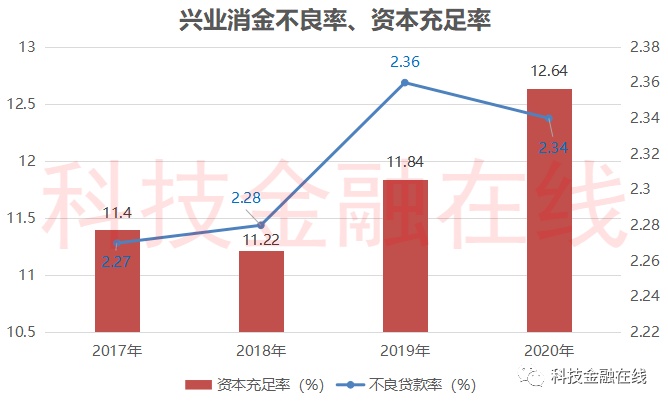

除了盈利和放贷的增长速度趋缓,兴业消金的资产质量也有恶化趋势。

截至2020年末,兴业消金的不良贷款率为2.34%,较上年末下降了0.02个百分点;拨备覆盖率为225.46%;资本充足率为12.64%。

早在2017年时,兴业消金的不良贷款率为2.27%,2018年升至2.28%,2019则进一步上升至2.36%,资产质量总体呈逐年恶化趋势。

同时,据申请报告显示,2019年6月,兴业消金调整了贷款五级分类规则,将原逾期90天以上计入不良调整为逾期60天以上计入不良,上图中的2019年、2020年不良贷款率均是按逾期60天以上计入不良而统计。

但如果按此前逾期90天以上计入不良来算,兴业消金2020年末的不良贷款率为1.96%,2019年为1.86%,相比之下去年不良率还上升了0.1个百分点。

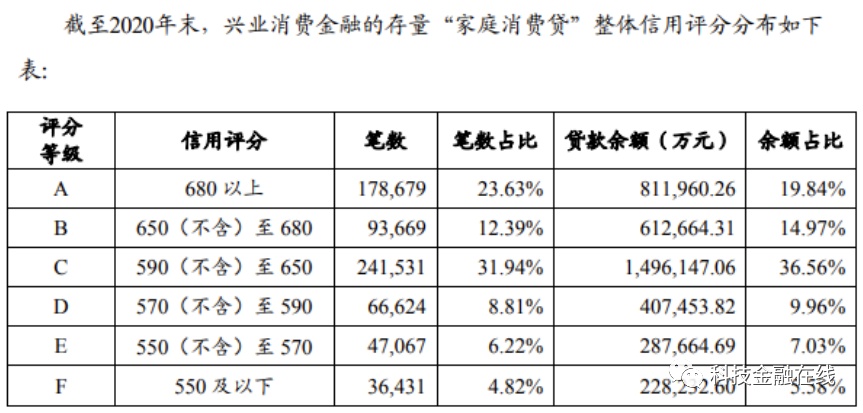

此外,兴业消金还披露了其主营业务“家庭消费贷”的整体信用评分分布情况。兴业消费金融目前使用的内部评分,主要以客户是否逾期作为因变量,客户画像特征作为自变量,运用逻辑回归技术拟合和预测新客户的违约可能性,评分越高,违约概率则越低。

数据显示,截至2020年末,兴业消金存量“家庭消费贷”信用评分在590(不含)至650分之间的借款人占比最高,贷款余额为149.61亿元,余额占比36.56%;其次是680分以上的借款人,余额占比达19.84%。而550及以下的借款人占比为5.58%,贷款余额为22.82亿元。

百亿个人消费贷ABS在路上

资料显示,兴业消费金融成立于2014年12月22日,是国内首家由股份制商业银行控股的消费金融公司。截至2020年末,兴业消费金融实收资本人民币19亿元,兴业银行(601166,股吧)持股比例66%为第一大股东,泉州文化旅游发展集团持股24%为二股东,特步(中国)有限公司和福诚(中国)有限公司各持股5%。

此次提交申请报告,兴业消金拟于未来两年在全国银行间债券市场发行规模为100亿元的“兴晴”系列个人消费贷款ABS,发行分期预计为4-8期。报告显示,本次发行的受托人仍为兴业国际信托有限公司(简称“兴业信托”)。

据了解,兴业信托的前身为福建联华国际信托投资有限公司,成立于2003年。兴业消费金融和兴业信托均为兴业银行所控股的子公司。截至2020年末,兴业银行持有兴业信托73%的股份,也是其第一大股东。

此外,报告显示,此次申请的个人消费贷ABS,拟入池基础资产为兴业消金主营产品“家庭消费贷”。该项业务的展业区域主要位于东部沿海发达地区(福建省内、长三角、珠三角、环渤海经济带等)和中西部省会近50座城市。

事实上,早在2018年5月,兴业消金便已获得福建银监局核准的资产证券化(ABS)业务资格。之后,兴业消金已成功发行4期资产证券化项目,合计发行规模79.11亿元。

除此发行ABS之外,就在不久前,兴业消费金融还发行2021年第一期金融债券,发行规模为15亿元。而去年7月,福建银保监局发布批复称,同意兴业消费金融在全国银行间债券市场公开发行期限不超过5年的金融债券,发行总规模不超过80亿元。2019年,兴业消费金融还发行了2期金融债券,规模共计30亿元。

值得一提的是,发行ABS、金融债等,会给消费金融机构的发展带来不小增益,不仅丰富融资渠道,获得稳定的资金来源,还有利于其扩大业务规模,增强市场竞争优势。

可以预见的是,由于发行ABS、金融债都具有一定门槛,一些起步晚、规模小、盈利差的持牌消费金融公司自然被拒之门外,这也将继续加深持牌消费金融行业的分化程度,资源向头部机构靠拢的格局会愈演愈烈。

声明:文章不构成投资建议,转载请注明出处。

本文首发于微信公众号:科技金融在线。文章内容属作者个人观点,不代表和讯网立场。投资者据此操作,风险请自担。

(王治强 HF013)