本周核心观点

1、关于贷款利率:1季度,零售贷款利率回升带动整体贷款利率稳中略有向上

在支持实体经济和控制社会平均融资成本率的政策导向下,本年内贷款利率显著回升概率不大,但是依然存在结构性机会,toC端利率会有回升,而toB的利率稳中有降。比如:按揭和消费贷款利率适当小幅回升,而小微贷款和个人经营贷款利率宜降难升。

在房贷集中度监管政策的约束下,住房按揭贷款利率在小幅回升。之前按揭占比低于监管红线的银行,相对有比较优势,在适当的增加按揭贷款投放的比例。同时随着消费信贷需求的回升,消费贷款的利率也出现小幅回升,零售主要定位于消费贷款的银行,同样具备相对优势,也在提高消费贷款的投放比例,预计新增零售贷款中,50%均将投放于零售贷款。对公贷款利率保持稳定。但是综合看,由于零售贷款利率在回升,整体贷款利率稳中略有向上。

从而我们判断零售贷款占比相对较高的银行,在资产端相对占优势,但是由于按揭贷款占比高,再加上年初的重定价负面影响,预计在1季度这种资产端优势或许将被抵消掉,但是从2季度开始,零售为主的银行这种定价上的优势将被强化,对NIM的正面贡献将显现出来。

2、关于信贷投放:前两个月对公为主

央行已公布前2个月新增人民币贷款规模,信贷投放超预期。从微观的上市银行看,按早投放早受益,前2个月信贷投放占比达到全年40%左右。由于全年信贷规模投放目标超过2020年,从而1季度信贷投放超预期。而且上市银行预计从2季度开始在信贷投放上或将有调控。

从信贷投放结构上,年初对公贷款投放是主力,零售贷款有序投放。互联网贷款中的消费贷款和个人经营性贷款,投放渠道包括:自营和第三方互联网平台,目前由于网贷新规的影响,这两种渠道中,自营投放为主。

3、关于NIM:目标是本年趋稳回升

上市银行本年内的目标之一是:稳定NIM或确保其稳步回升。各家银行的方向是不同的。对于小微贷款为主的银行,小微贷款利率继续回升概率较小,从而将采取措施降低负债端利率,可能的主要措施是:减少中长期高息负债占比,改善存款结构,降低储蓄存款占比提高对公存款占比。而对于按揭和消费贷款占比相对极高的银行,资产端有优势,从而将主要采取措施提高消费贷款占比和按揭来提高资产端收益。

4、关于不良率:保持稳定大概率

零售的不良率本年将基本上恢复正常,也就是说2020年信用卡和消费贷款的不良率居高不下,而本年这块不良率势必将显著降低。另外,对公的不良将继续加快处置力度,主要通过核销处置,批量转让,单户对公不良转让,ABS的方式来处置。另外部分银行对于批量转让不良采取相对比较谨慎的态度,主要依据市场价格来相机抉择。

本年内经济增长中枢上移,高于2020年;再加上零售不良率的稳步下降,对公不良的集中处置,商业银行的不良率预计将保持稳定,难以出现大幅的回升。

5、关于金融科技:初显成效继续发力

各家上市银行金融科技的投入已经初显成效,主要体现在:其一、金融基建已经基本搭建完成,其二、数据处理能力已经得到显著改善。但是依然需要继续加大金融科技投入和人员配置。未来的重点在于:继续加快各个业务条线的改造和优化,提高客户的服务效率,提高风险管控和服务客户的渠道和方式。目前数字化营销、AI客户服务、数字化信用卡已经成为各家银行转型的重心。

6、关于理财子产品:迁移转型

目前资产管理部的理财产品陆续在向理财子迁移,理财子的规模大致占比已经达50%,预计部分银行在本年末理财产品将全部迁移到理财子中。目前理财产品的净值化率已经在80%以上。理财子在战略定位、组织架构、投研体系等方面将日趋成熟完善,在产品类型上尝试私募投资,未来在销售渠道也将不再只依靠母行,可以依靠其他银行、券商、基金渠道。

7、关于延期还本付息:风险可控

整体延期还本付息贷款有一定规模,但是余额相对较小,而且质量风险可控。另外,部分省份出台对应风险共担机制,比如:江苏省政府对于中小微企业扶持力度较大,这部分风险由银行和地方财政共同承担,对银行的风险提供保障。而且,延期还本付息的客户主要集中在科技文化类企业,企业注重征信和长期合作。同时,扶持企业渡过难关走向正常经营化解小微信贷风险远远优于将这块风险短期暴露,从而银行在小微信贷的延期还本上依然态度积极。

8、投资建议

中长期看好银行板块。主要原因:2020存量风险逐步出清,银行资产负债表修复,4季度拨备计提减少全年利润由负转正,利润表修复;预计2021年随着经济复苏,利率上行和资产质量改善,NIM和不良率差值扩大,估值中枢将继续上移,银行指数势必上涨,我们认为本年板块PB有望修复到1倍。

中期内,关注大行小步慢跑的行情。大行4Q单季净利润同比增速近60%,也将趋动大行的上涨,由于整体的规模较大,预计也是小步慢跑,但是上涨是确定的。我们重点推荐邮储银行、建设银行、工商银行。

短期内,警惕1季报的基本面压力,3月银行板块预计维持震荡行情。1季度,行业NIM预计将环比下降、贷款重定价和延期贷款政策叠加,再加之20年1季报高基数,2021年银行业1季报净利润增速和ROE预计将环比下降。

目前我们重点推荐:基本面边际改善的低估值品种+大行

本周一股:招商银行

3月金股:常熟银行

中长期重点推荐:常熟银行、浦发银行、招商银行、兴业银行、平安银行;邮储银行、建设银行、工商银行;长沙银行、苏农银行。

一、本周专题:招商银行的估值探讨

(一)招商银行PB历史情况

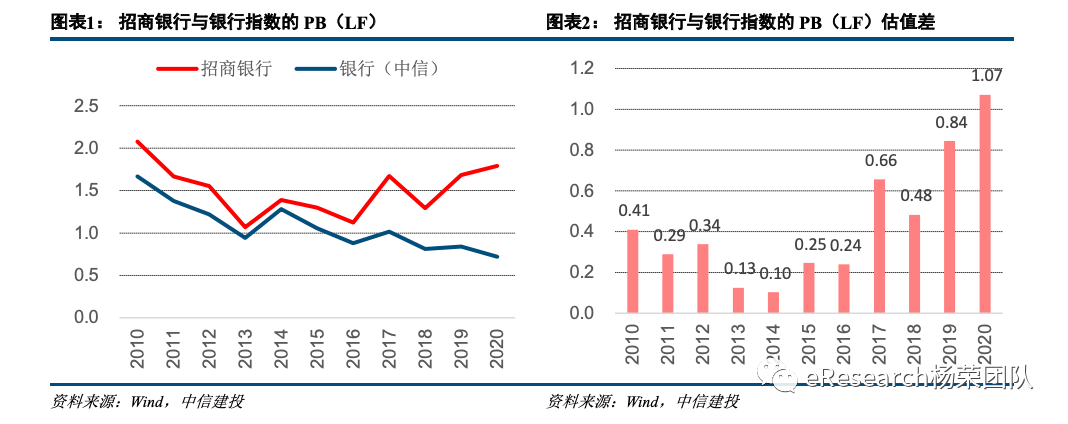

招商银行过去十年的PB估值呈V字形,2010-2013年PB(LF)逐渐下行,由2.08倍下降至十年内低点1.07倍。2013年开始PB逐渐波动上行,在2020年达末达到1.79,站上近10年高点。

从招商银行与上市银行整体PB估值情况来看,也呈V字形态,从2014年开始,招商银行相较于上市银行整体的PB估值优势逐渐拉大。2020年末招商银行PB较行业整体高出1.07倍。招商银行的内在价值和相对于行业显著更好的基本面优势逐步得到市场认可和兑现。

(二)招商银行优质的基本面

招商银行逐渐上行的PB估值和较行业的估值差优势,与招商近年来更加优质的基本面数据息息相关。从盈利能力来看,招商银行保持更高的净利润增速,9M20招商银行归母净利润增速为-1%,而行业平均为-8%,过去5年招商银行一直保持5-9个百分点的净利润增速优势。从ROE来看招商银行的优势更加明显,自2016年开始招商银行的ROE保持稳定小幅提升,而行业整体ROE逐年下降。9M20招商银行的年化ROE为17%而行业平均年化ROE为11.8%,招商银行的ROE领先优势进一步拉大到5.2个百分点。

从资产质量来看,招商银行的领先优势也十分明显。招商银行3Q20末的不良率仅为1.13%,较上市银行整体水平低37bp,自2016年以来招商银行的资产质量大幅改善,再过去5年间不良率压降了74bp,而同期间上市银行不良率仅下降15bp。从关注贷款占比来看,招商银行相对于上市银行也持续保持较大的优势,1H20末招商银行的关注贷款占比为0.99%,较行业平均水平低119bp,过去5年,招商银行的关注贷款占比较行业水平持续低出超过1个百分点,潜在风险显著更低。

因此可以看出,招商银行PB估值在2016年显著提升,较行业估值的领先优势持续拉大的同期间内,其盈利能力和资产质量相对于行业也显著提升,尤其是在ROE和不良率指标上,理应给出相应的估值溢价。

二、本周行情回顾

银行板块和银行个股行情

本周银行板块上涨0.29%,领先沪深300指数(-2.21%)2.50个百分点,既有小幅绝对收益又有较高相对收益。其中,江苏银行(6.49%)、南京银行(4.69%)、招商银行(3.74%)、华夏银行(2.82%)排名靠前,兴业银行(-3.55%)、邮储银行(-3.57%)、平安银行(-3.85%)、无锡银行(-5.20%)排名落后。

各行业涨跌

本周中信行业指数涨跌幅中,电力及公用事业(4.60%)、钢铁(4.50%)、煤炭(2.89%)、建材(0.88%)排名靠前,农林牧渔(-4.95%)、计算机(-6.40%)、电子元器件(-6.43%)、国防军工(-10.75%)排名落后。

每周一股表现

本周我们重点推荐标的:常熟银行,下跌0.98%,领先沪深300指数1.23个百分点,虽然没有绝对收益但获得相对收益。我们主要推荐原因:

(1)资负结构进一步优化,存贷款占比显著提升;(2)基本面优势显著,不良率维持低位,拨备覆盖率高,风险抵御能力强;(3)特色优势业务继续巩固,中长期看好其零售业务和个人经营性贷款的业务优势及其风控能力,(4)规模拓展依然值得期待,看好投资管理型村镇银行并购带来的规模成长性;(5)估值优势显著。

行业/个股层面的主要变化

行业动态

总理记者会详解政策松紧度:去年没有搞量化宽松,今年没有必要“急转弯”,还是要保持政策的连续性和可持续性,着力稳固经济,推动向好。

两会明确2021年金融工作单:强调稳健的货币政策要灵活精准、合理适度,积极的财政政策要提质增效、更可持续。

央行发布2021年2月金融数据统计报告:居民中长期贷款劲增1.36万亿,房贷构成居民主要债务。

今年12家中小银行定增,8家搭售不良资产,资本补充的急迫性明显增强。

公司动态

中国银行:协助亚洲开发银行发行20亿元熊猫债,票面利率3.20%。

邮储银行:2月“经济日报—中国邮政储蓄银行小微企业运行指数”报告发布,小微经济运行平稳信心指数显著上升。

建设银行:远程智能银行中心在2020年银行业客服中心与远程银行综合评估中再创佳绩,今年实现申报项目大满贯。

工商银行:天津市分行服务实体经济创出多个新高,助力京津冀,贷款余额破千亿元。

三、市场资金利率跟踪

2、无风险利率市场

隔夜、1周、1个月和3个月国债到期收益率分别上升7.26、0.82、1.92和1.90个BP至2.3322%、2.6343%、3.1007%和3.2621%。

银行理财预期益率方面,1周、1个月理财预期收益率上升7.78、0.36个BP至2.8278%、3.4417%;6个月理财预期收益率下降9.72个BP至3.5831%;而1年理财预期收益率持平在3.45%。

上周最新发行的三年期地方政府债券的发行利率为3.17%,较上一期利率增加13个BP。

四、我们的观点

政府工作报告及观点

1、政府工作报告中提到2021年经济增长率的目标是:6%,这个低于市场预期。其一、较2020年政府工作报告来看,开始设定明确的增长目标;其二 、6%的目标低于市场机构的一致性预期。市场上的机构一致性预期都在8%以上。

2、原因是:145开局之年,基数不能够太高;后疫情期,经济结构变化的复杂性较大,结构调整中潜在的问题较大,不宜确定太高的经济增长目标;给政策调控留出较大的空间。

3、影响:经济增速市场预期差为负,市场短期有调整压力;增长目标设定的较低,政策力度上必然放缓;货币政策依然是结构性为主,同时叠加上稳定宏观杠杆的需要,M2和社融增速预计保持不变;但是财政政策宽松力度较去年有明显下降,比如:赤字率下降到3.2%,特种国债1万亿退出等;地方财政收入有压力等。

4、2021年经济增长中枢依然上移,银行股上涨的中长期逻辑不变,但是3-4月份银行股有调整压力。

五、下周需要重点关注动态

行业面:

1、 3月LPR报价

2、 市场大幅调整后,机构调仓至低估值板块的情况

3、 非自营互联网存款禁止后对存款市场利率的影响

4、 债券市场违约情况跟踪

5、 中美摩擦在拜登上任后的最新进展

公司面:

1、 招商银行2020年年报披露

2、 各家银行披露业绩快报情况

3、 各银行今年信贷政策展望

4、 上海农商行IPO进展

5、 各家银行理财子公司的最新产品

六、投资建议

1、关于贷款利率:1季度,零售贷款利率回升带动整体贷款利率稳中略有向上

在支持实体经济和控制社会平均融资成本率的政策导向下,本年内贷款利率显著回升概率不大,但是依然存在结构性机会,toC端利率会有回升,而toB的利率稳中有降。比如:按揭和消费贷款利率适当小幅回升,而小微贷款和个人经营贷款利率宜降难升。

在房贷集中度监管政策的约束下,住房按揭贷款利率在小幅回升。之前按揭占比低于监管红线的银行,相对有比较优势,在适当的增加按揭贷款投放的比例。同时随着消费信贷需求的回升,消费贷款的利率也出现小幅回升,零售主要定位于消费贷款的银行,同样具备相对优势,也在提高消费贷款的投放比例,预计新增零售贷款中,50%均将投放于零售贷款。对公贷款利率保持稳定。但是综合看,由于零售贷款利率在回升,整体贷款利率稳中略有向上。

从而我们判断零售贷款占比相对较高的银行,在资产端相对占优势,但是由于按揭贷款占比高,再加上年初的重定价负面影响,预计在1季度这种资产端优势或许将被抵消掉,但是从2季度开始,零售为主的银行这种定价上的优势将被强化,对NIM的正面贡献将显现出来。

2、关于信贷投放:前两个月对公为主

央行已公布前2个月新增人民币贷款规模,信贷投放超预期。从微观的上市银行看,按早投放早受益,前2个月信贷投放占比达到全年40%左右。由于全年信贷规模投放目标超过2020年,从而1季度信贷投放超预期。而且上市银行预计从2季度开始在信贷投放上或将有调控。

从信贷投放结构上,年初对公贷款投放是主力,零售贷款有序投放。互联网贷款中的消费贷款和个人经营性贷款,投放渠道包括:自营和第三方互联网平台,目前由于网贷新规的影响,这两种渠道中,自营投放为主。

3、关于NIM:目标是本年趋稳回升

上市银行本年内的目标之一是:稳定NIM或确保其稳步回升。各家银行的方向是不同的。对于小微贷款为主的银行,小微贷款利率继续回升概率较小,从而将采取措施降低负债端利率,可能的主要措施是:减少中长期高息负债占比,改善存款结构,降低储蓄存款占比提高对公存款占比。而对于按揭和消费贷款占比相对极高的银行,资产端有优势,从而将主要采取措施提高消费贷款占比和按揭来提高资产端收益。

4、关于不良率:保持稳定大概率

零售的不良率本年将基本上恢复正常,也就是说2020年信用卡和消费贷款的不良率居高不下,而本年这块不良率势必将显著降低。另外,对公的不良将继续加快处置力度,主要通过核销处置,批量转让,单户对公不良转让,ABS的方式来处置。另外部分银行对于批量转让不良采取相对比较谨慎的态度,主要依据市场价格来相机抉择。

本年内经济增长中枢上移,高于2020年;再加上零售不良率的稳步下降,对公不良的集中处置,商业银行的不良率预计将保持稳定,难以出现大幅的回升。

5、关于金融科技:初显成效继续发力

各家上市银行金融科技的投入已经初显成效,主要体现在:其一、金融基建已经基本搭建完成,其二、数据处理能力已经得到显著改善。但是依然需要继续加大金融科技投入和人员配置。未来的重点在于:继续加快各个业务条线的改造和优化,提高客户的服务效率,提高风险管控和服务客户的渠道和方式。目前数字化营销、AI客户服务、数字化信用卡已经成为各家银行转型的重心。

6、关于理财子产品:迁移转型

目前资产管理部的理财产品陆续在向理财子迁移,理财子的规模大致占比已经达50%,预计部分银行在本年末理财产品将全部迁移到理财子中。目前理财产品的净值化率已经在80%以上。理财子在战略定位、组织架构、投研体系等方面将日趋成熟完善,在产品类型上尝试私募投资,未来在销售渠道也将不再只依靠母行,可以依靠其他银行、券商、基金渠道。

7、关于延期还本付息:风险可控

整体延期还本付息贷款有一定规模,但是余额相对较小,而且质量风险可控。另外,部分省份出台对应风险共担机制,比如:江苏省政府对于中小微企业扶持力度较大,这部分风险由银行和地方财政共同承担,对银行的风险提供保障。而且,延期还本付息的客户主要集中在科技文化类企业,企业注重征信和长期合作。同时,扶持企业渡过难关走向正常经营化解小微信贷风险远远优于将这块风险短期暴露,从而银行在小微信贷的延期还本上依然态度积极。

8、投资建议

中长期看好银行板块。主要原因:2020存量风险逐步出清,银行资产负债表修复,4季度拨备计提减少全年利润由负转正,利润表修复;预计2021年随着经济复苏,利率上行和资产质量改善,NIM和不良率差值扩大,估值中枢将继续上移,银行指数势必上涨,我们认为本年板块PB有望修复到1倍。

中期内,关注大行小步慢跑的行情。大行4Q单季净利润同比增速近60%,也将趋动大行的上涨,由于整体的规模较大,预计也是小步慢跑,但是上涨是确定的。我们重点推荐邮储银行、建设银行、工商银行。

短期内,警惕1季报的基本面压力,3月银行板块预计维持震荡行情。1季度,行业NIM预计将环比下降、贷款重定价和延期贷款政策叠加,再加之20年1季报高基数,2021年银行业1季报净利润增速和ROE预计将环比下降。

目前我们重点推荐:基本面边际改善的低估值品种+大行

本周一股:招商银行

3月金股:常熟银行

中长期重点推荐:常熟银行、浦发银行、招商银行、兴业银行、平安银行;邮储银行、建设银行、工商银行;长沙银行、苏农银行。

七、风险提示

(1)国内资金面收紧,海外金融市场波动加剧;

(2)全球经济增速放缓,国内出口下降,拖累国内经济增速预期。

(3)国内消费市场乏力。

(文章来源:中信建投证券研究)