近日“牧原股份的猪圈是否真的值钱”成为资本市场最热门的话题。

2021年3月15日,牧原食品股份有限公司(以下简称“公司”)收到深交所的问询函。公司16日对问询函相关事项进行了回复。

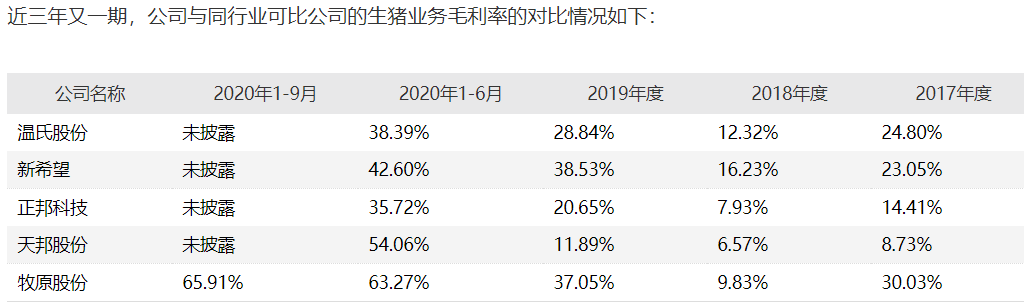

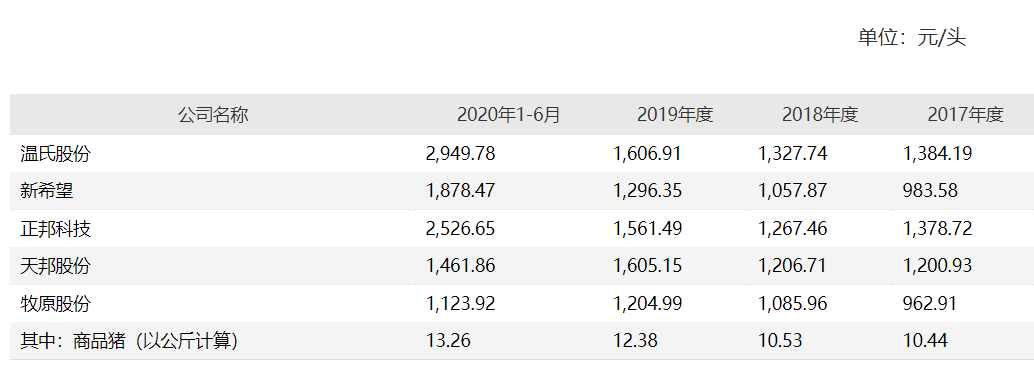

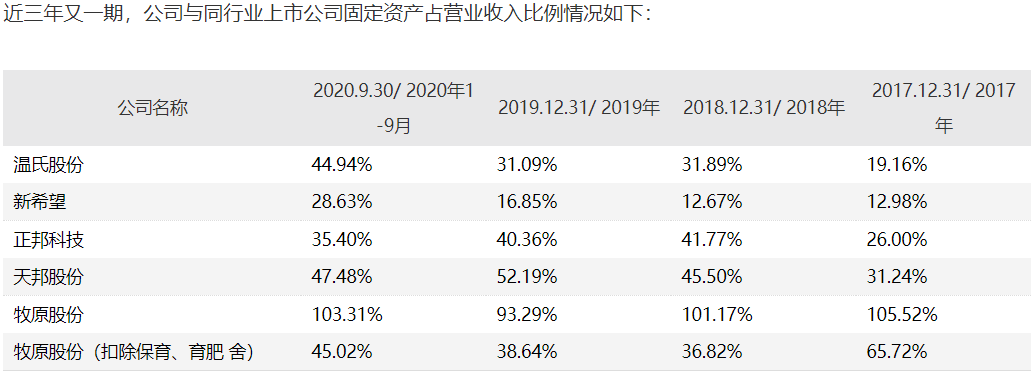

媒体反映了公司固定资产占销售收入的比重远高于同行业,公司毛利率与同行业存在明显异常等问题。

一、公司固定资产占营业收入的比例较高原因

公司回复:

公司与同行业上市公司固定资产周转率和固定资产占营业收入的比例存在差异的主要原因系公司的主营业务构成和生猪养殖模式与同行业上市公司存在明显差异。

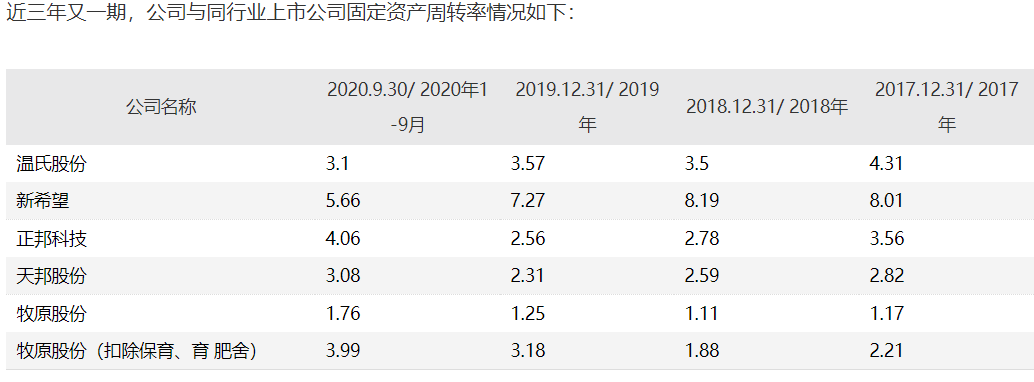

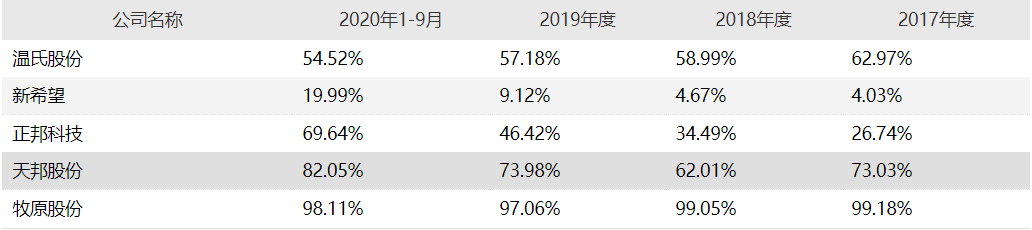

根据上两个表可见,公司固定资产占营业收入的比例显著高于同行业上市公司、固定资产周转率显著低于同行业上市公司。扣除保育、育肥舍后,公司固定资产占营业收入的比例不存在显著高于同行业上市公司的情况,公司固定资产周转率不存在显著低于同行业上市公司的情况。造成该情况的主要原因系公司与同行业上市公司的生猪养殖模式存在差异。

公司固定资产占营业收入的比例较高原因:

与同行业上市公司相比,报告期内,公司的生猪养殖采用“全自养、全链条、智能化”养殖模式,而同行业上市公司多采用代养模式。代养模式因采用“公司+农户”的生产模式,相对具有“轻资产”的特点;而全自养模式需公司自主投资建设生猪养殖场。故与同行业上市公司相比,公司固定资产占营业收入的比例较高、固定资产周转率较低。

除此之外,公司与各同行业上市公司的主营业务存在差异,也是造成公司与同行业上市公司的固定资产收益率有所差异的原因。

根据上表可见,公司生猪养殖收入的比例远超过同行业上市公司。同行业上市公司除生猪养殖业务外,温氏股份还包括肉鸡养殖等、新希望还包括饲料业务和禽业养殖等、正邦科技和天邦股份还包括饲料业务等。这些业务的资产周转效率普遍高于生猪养殖。

二、公司固定资产周转率问题

公司回应:

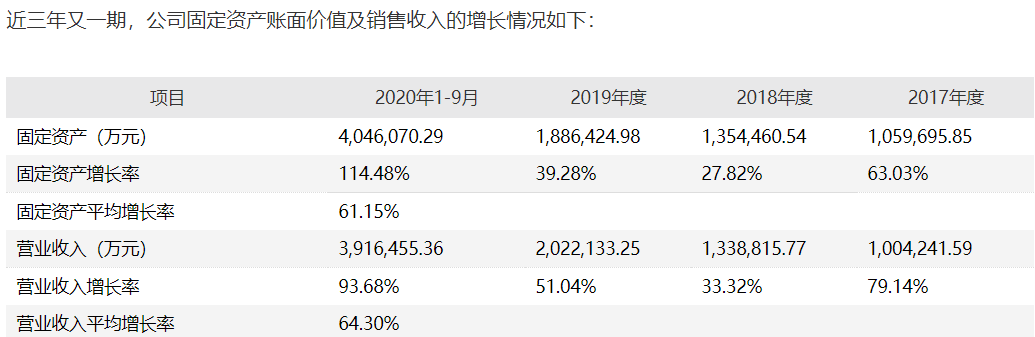

近三年又一期,固定资产的平均增长率与营业收入的平均增长率基本维持一致,二者之间具有匹配关系,公司固定资产周转率不存在异常。

三、公司近三年又一期的毛利率变化情况

公司回应:

生猪养殖毛利率高于同行上市公司是合理的。