3月18日,资本邦了解到,昨日优趣汇控股有限公司(H2831.HK)(下称:优趣汇)向港交所第二次递交招股书,拟在香港主板挂牌上市,中金公司为其独家保荐人。此前公司于2020年6月30日递表已失效。

招股书显示,优趣汇是中国品牌电子商务解决方案提供商,战略性地专注于日本品牌快速消费品,包括美妆产品及个人护理产品。其主要自B2B模式或B2C模式下的业务获得收入。

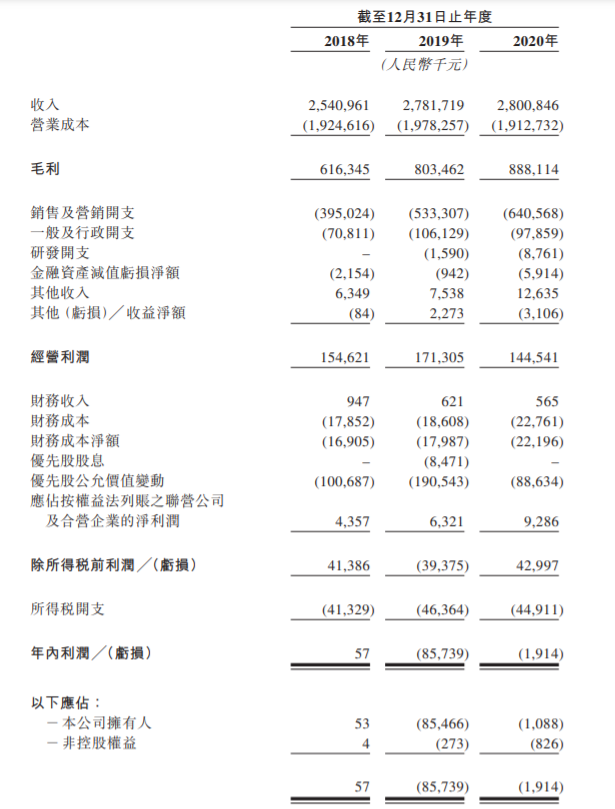

财务数据显示,公司收入由2018年的25.41亿元(人民币,下同)加至2019年的27.82亿元,并进一步增至2020年的28.01亿元。毛利由2018年的6.16亿元增加至2019年的8.04亿元,并进一步增加至2020年的8.88亿元。公司于2018年的利润约为5.7万元,而于2019年的亏损为8570万元及于2020年的亏损为190万元。

值得注意的是,优趣汇大部分收入主要来自若干品牌合作伙伴,若终止合作关系,则该公司业绩将受影响。

此外,资本邦发现该行业在高速发展中,涌现出很多竞争者,但所有公司市占率都不高,由此优趣汇面临着行业的竞争。

据悉,在2019年,中国约有320家跨境品牌电子商务解决方案提供商。中国跨境进口品牌电子商务服务市场的市场规模由2014年的40亿元增至2019年的976亿元,复合年增长率为89.8%,远远高于同期整体海外品牌电子商务服务市场的复合年增长率,优趣汇以1.6%的市场份额名列前十二名。灼识咨询报告称,预计中国跨境进口品牌电子商务服务市场于2019年至2024年将继续以17.4%的复合年增长率增长,于2024年达至2179亿元。

(文章来源:资本邦)