在预计陷入上市以来首亏后,柏堡龙(002776)再遭“黑天鹅”袭击。3月18日,公司刚刚喜提涨停板,却在晚间“画风突变”:因涉嫌信息披露违法违规,已被中国证监会进行立案调查。

无独有偶,去年11月份,柏堡龙实控人陈伟雄、陈娜娜夫妇已因涉嫌操纵股价被立案调查。而在此之前,陈伟雄、陈娜娜及其家族成员已进行过数轮减持。据统计,2019年3月以来,陈氏家族累计减持次数多达81次,减持金额约7亿元。

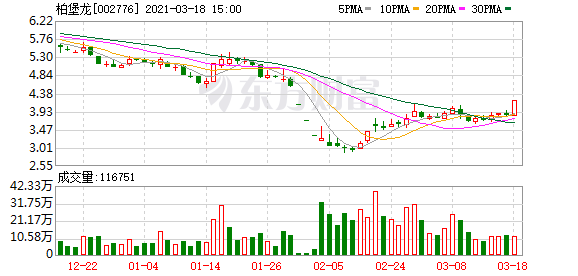

巨亏、套现、立案调查等多重大山压顶下,柏堡龙在二级市场亦遭遇“滑铁卢”,近一年来,公司股价已“腰斩”,最新市值仅为23亿元。

被立案调查

立案调查的公告内容颇为简洁,对原因交代也较为笼统,仅提及涉嫌信披违法违规。不过,从近期公司发布的其他公告中,或许可以窥见一些端倪。

1月29日晚间,柏堡龙发布2020年业绩预告。令人唏嘘的是,前三季度仍盈利1.4亿元,全年净利润却陷入巨亏,预计亏损幅度达9.4亿元-7.3亿元,而这也是上市公司上市以来首度亏损。消息一出,市场立即用脚投票,公司连吃三个跌停。

对于亏损原因,公司将主要矛头指向了“疫情”。首先,相关参股公司零售业务损失惨重,目前已关闭所有零售门店,后续拟计提减值损失;其次,公司2020年度新增防疫物资业务,由于相关物资价格大幅下跌,将对存货计提减值损失,其中仅一次性口罩就将被计提超2亿元。

颇为值得一提的是,在上述原因之外,公司还自曝了多起违规担保事件:包含实控人陈伟雄、陈娜娜在内的部分董事,违规将4.7亿元银行理财产品为供应商借款提供质押担保,目前“纸已包不住火”。

因被担保方偿贷能力不足,公司存于海口联合农商银强行的1.2亿元银行理财资金已被强行划扣,剩余未划扣的3.5亿元对应的被担保票据将于今年4-8月陆续到期。为此,公司不得不相应计提信用减值损失,并将计提预计负债。

证券时报·e公司记者关注到,前述被担保方作为供应商,还从公司上市公司借入了大量资金,账龄在1-3年不等。截至2020年末,普宁市辛格仕服饰有限公司等5名供应商累计借款余额达13.7亿元,应计利息1.8亿元;对于上述借款,公司在2020年计提了1.9亿元坏账。

实控人疯狂减持

事实上,在业绩巨亏“大雷”爆出之前,柏堡龙的股价已经开启了下行模式。去年7月以来,公司股价一路走低,直至今年2月创下历史新低2.88元/股,目前虽处于修复阶段,但仍位于低位,最新报收4.2元/股,较去年7月高点已跌去近6成。

值得一提的是,在柏堡龙股价遭遇滑铁卢之前而,实控人陈伟雄、陈娜娜及其家族成员已进行多轮减持,几近完美规避了本轮下跌行情。据统计,2019年3月以来,陈伟雄、陈娜娜及其一致行动人减持次数多达81次,减持金额约7亿元。

2020年11月,陈伟雄、陈娜娜因涉嫌操纵股价被立案调查。截至目前,上述二人累计持股比例为38.12%,其中超9成处于质押状态。

2019年3月-7月,陈氏家族中的陈秋明、陈昌雄累计减持超2000万股公司股份,减持对价约1.3亿元。而在此之前,公司股价刚刚经历了一轮强势上涨,在短短4个月内涨幅超2倍。

2019年9月-2020年2月,陈秋明、陈昌雄再度减持近1500万股股份,套现约1.2亿元,实现清仓。

2020年2月,柏堡龙与广东海鸥医疗器械股份有限公司共同投资设立合资公司,涉足医疗防护用品生产和销售领域,推升股价上行,于3月初达到阶段高点12.54元/股。此后,陈伟雄、陈娜娜开启密集减持步伐。

2020年7月,二人将名下2690万股公司股份(占总股本的5%),以6.705元/股协议转让给浙商财富下属投资基金,转让总价为1.8亿元;2020年9月,二人再度抛售股票,将名下2690万股股份协议转让给浙江品润旗下投资基金,交易价格为 7.46元/股,累计套现2亿元;除此之外,当月陈娜娜还通过大宗交易减持594万股,套现超4000万元。

在遭遇立案调查前夕,陈伟雄、陈娜娜还曾在10月份抛出继续减持646万股的计划,目前尚未发布实施进展。

(文章来源:证券时报)