近日招商证券(600999.SH)发布公告,全资子公司招商资管作为招商资管股融宝8号定向资管计划的管理人,代为提起的诉讼请求获得了法院的支持。

2015年12月,招商资管作为管理人,与深华发A(000020.SZ)控股股东武汉中恒公司及招商证券三方签订协议,约定中恒公司以其持有的8875.00万股深华发A股票办理股票质押式回购交易,初始交易额为人民币10.80亿元,回购交易日为2016年12月31日。

与此同时,深华发A公告显示,招商资管获得的质押权实际上是从中信银行手中刚刚解质后转交而来,质押的用途是集团及其子公司项目运营周转。

2016年2月,武汉中恒公司为了融资补充质押深华发A股票2735.00万股,质押数量合计达1.161亿股。在签署了补充协议之后,购回交易日延期至2017年12月31日。

看似简单的期限延长背后,实则是一张资本运作、相互利用的大棋。

原来,2016年12月,中恒公司与华侨城集团旗下的深圳华侨城城市更新投资有限公司(简称“华侨城更新”),共同围绕武汉、深圳等的多个地产项目展开合作。比如,中恒公司将位于武汉核心地段价值30.78亿元的项目与华侨城更新开展合作,并将项目公司80%的股权过户给了华侨城更新。

随后,在一项工业区旧改项目合作中,华侨城更新的项目公司向中恒公司先行支付了11 亿元的拆迁补偿款,中恒公司将拆迁补偿款中的10.8亿元又借给华侨城更新,用于购买《股票质押协议》中的资产受益权。

受益权转让后,中恒公司的股票质押风险得到解除,华侨城则成为了实际的融出方和委托人。

2017年11月,质押股票的质押率低于预警线,中恒公司未依约完成补充质押交易或提前购回;中恒公司亦未在约定的购回期限内清偿融资本息,资管计划构成实质性违约。

为维护定向资管计划委托人的合法权益,招商资管代表资管计划对中恒公司提起诉讼。

根据招商证券近日收到的民事判决书显示,广东省高级人民法院判决中恒公司向招商资管支付本金10.80亿元及相应利息、违约金,招商资管有权在上述债权范围内就深华发A 1.161亿股拍卖、变卖所得价款优先受偿。

那么中恒公司与华侨城之间的债权债务能否通过抵消解决?新古律师事务所主任律师王怀涛告诉界面新闻记者:“法定抵销权成立要求‘抵销适状’,要满足一系列严格的条件,比如须双方互负债务且双方债务的给付种类、品质相同,须主动债权已届清偿期等。本案目前看不符合‘抵销适状’的要求。但《民法典》规定了约定抵销,即使标的物种类、品质不相同,经协商一致也可以抵销。故是否会出现抵销的效果还要看有没有约定抵销。”

既然已经走到了对簿公堂的地步,可见双方的合作关系已经存在裂缝。王怀涛律师表示,如果后续中恒公司未能清偿债务,将走到拍卖股票的地步。

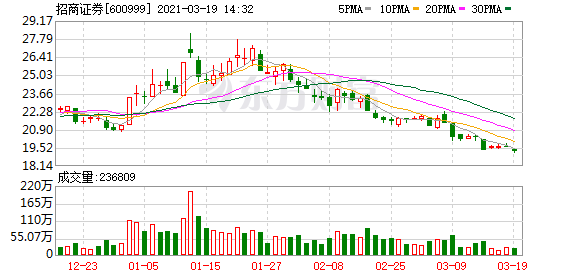

深华发A 2020年三季报显示,公司流动资产合计3.39亿元,武汉中恒公司是公司第一大股东,共持有1.19亿股,持股比例42.13%,但是目前所持全部股份均已被冻结。深华发A 3月19日最新股价为8.91元,按此计算,质押在招商资管处的股票价值约为10.34亿元,与10.80亿元的本金之间仍然存在敞口。

招商证券在公告中表示,招商资管作为定向资管计划管理人,不承担相关风险及损失,本案所涉及交易损益及判决结果最终由定向资管计划委托人承担。

(文章来源:界面新闻)