3月19日晚间,三盛集团的地产板块上市公司三盛控股(2183.HK)发布2020年度业绩公告。公告显示,2020年,三盛控股实现营利双增。营业收入87.79亿元,同比增长276%;毛利润约24.98亿元,毛利率为29%,高于行业平均水平;净利润上升至8.51亿元。

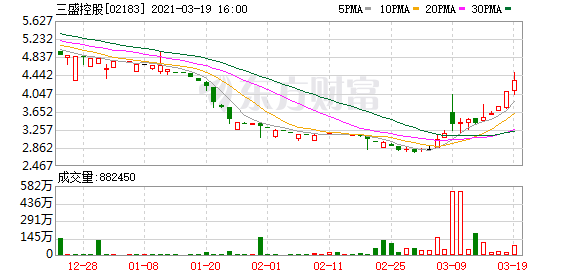

成立上海总部这一年来,三盛集团业绩亮眼。值得注意的是,三盛控股最新市盈率为6倍左右,低于恒生地产建筑业指数均值7.69倍市盈率,处于“低估值”洼地。

净利润上升至8.51亿元

公告显示,2020年,三盛控股实现营利双增。营业收入87.79亿元,同比增长276%;毛利润约24.98亿元,毛利率为29%,高于行业平均水平;净利润上升至8.51亿元。此外,三盛控股已签约未结转金额为241.28亿元,同比增长113.11%。

在土地储备方面,近年来,三盛集团抓住土地阶段性窗口期机遇,不断调整拿地战略,强调“拓布局、调结构、重深耕、广合作”,实施“4-3-3”多元化拿地策略。截至2020年12月末,三盛控股新增地块30幅,新增土储面积为526万平方米,不断夯实业绩增长的基础。

此外,三盛控股选择在地域上聚焦,机会上分散,深耕都市圈,目前已经布局长三角、海西、环北京、山东、川渝、大湾区等经济活力强劲的区域。其中,长三角区域楼市长期保持较高热度,成为三盛控股战略深耕的重要区位。目前,三盛控股在长三角已经布局杭州、苏州、无锡、绍兴、南通、徐州、镇江、温州等城市。

“本集团将继续依托三盛集团的品牌、专业经验和优秀团队的支持,以收购合作与公开拍地并举的原则,积极获取优质土地储备资源。”三盛控股表示,其将保持产业与地产联动的模式探索,推动与第三方合作的开发模式,根据不同区域的市场变化和当地业务发展,进一步提升土地获取的数量和质量,满足未来发展需要。

营利持续稳增、土储不断增厚显现了三盛控股作为一家具备成长型房企的发展潜力。2020年三盛控股总资产规模达到565.76亿元,同比增长67.77%,公司规模化进阶不断取得突破。

值得注意的是,三盛控股最新市盈率为6倍左右,低于恒生地产建筑业指数均值7.69倍市盈率,处于“低估值”洼地,股价存在一定的上涨空间。

剔除预收账款的资产负债率为53%

除了业绩亮眼,三盛控股的财务水平也逐步稳健优化。截至2020年底,三盛控股剔除预收账款的资产负债率为53%,位于行业领先水平;现金短债比为1.79倍,满足“三道红线”的监管要求。与此同时,三盛控股持有现金及现金等价物73.86亿元,同比增长逾3倍;未使用的授信额度达43.38亿元。

“三道红线”和银行业金融机构对房地产贷款集中度的管理制度为房地产行业带来一定程度的影响,三盛控股表示,集团正在制定措施,尽量降低相关政策的负面影响。流动性管理方面,集团将会不断提高资金管理的精细度,开源节流,有序新增投资,应对行业和市场风险。

对于融资成本,三盛控股在年度业绩公告中表示,集团的融资成本主要包括银行贷款和其他借款、私人公司债券及应付福州三盛款项所产生的利息。截至2020年末,三盛控股的加权平均利率为8.69%,较上年同期下降0.49%。

值得注意的是,2020年三盛控股第二次资产注入的完成给三盛控股带来了稳定的盈利前景,还强化了公司作为集团资本上市平台的融资作用,对完善投融一体化具有重大意义。

三盛控股此前的公告显示,2020年10月19日,三盛控股(2183.HK)以3.47亿港元收购其控股股东MegaRegal所持有的目标公司全部股权。本次注入的9家附属公司分别位于福建福州、福建泉州、四川成都、江苏徐州、江苏扬州、浙江台州、山东青岛8座城市。国家统计局数据显示,截至2020年6月底,前述城市中福州、泉州、成都、徐州、扬州、青岛房价指数分别同比增长3.7%、5.2%、10%、11.2%、9.3%和2.5%,具有一定的成长空间。

对于2021年的展望,三盛控股在其业绩公告中表示,将扩大上市公司净资产,增加本集团在手现金,有效控制负债规模,延长债务期限,让三个监管财务指标符合监管红线要求。

(文章来源:华夏时报)