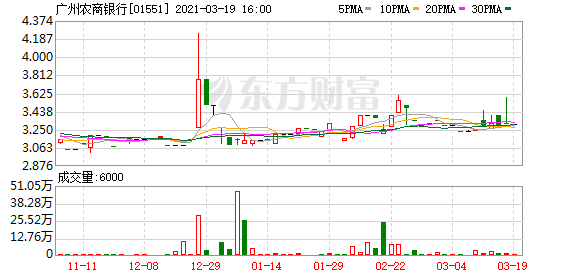

广州农商银行(1551.HK)日前发布2020年业绩预告,35%的净利润下滑幅度实属罕见。

无独有偶,去年底,该行A股IPO过会前夜,曾紧急撤回申报材料。业内人士认为,业绩变脸或许是其中原因之一。此外,该行近年来高管、员工违法违规案件频发,且因业务合规问题数次受到监管的行政处罚,内控危机待解。

业绩变脸、回A折戟

近日,广州农商银行(1551.HK)发布2020年业绩预告称,预计集团截至2020年12月31日止年度归属于股东净利润较2019年同期下降35%左右,2019年其归属净利润同比增长了15%。

对此,广州农商银行解释,一是为应对新冠疫情,广州农商银行落实减费让利等纾困惠企措施,影响净利息收入及中间业务手续费收入等下降;二是根据《中国银保监会办公厅关于印发银行理财存量资产处置工作方案的通知》(银保监办发[2020]75号)的要求,广州农商银行处置表外存量理财业务的历史包袱,影响资产减值损失增加。

鉴于此,有评级公司已经下调了该行的有关评级。

Wind资讯显示,穆迪投资者服务公司已将广州农商银行Baa2/P-2的长期/短期存款评级、ba1的基础信用评估(BCA)和ba1的调整后BCA列入下调的观察名单,同时,将该银行的所有其他评级与评估列入下调的观察名单。此前广州农商银行的评级展望为负面。

广州农商行业绩“变脸”或许早有征兆。去年底,该行在A股IPO过会之前,撤回发行申请。

2019年3月15日,广州农商银行向证监会提交了IPO申请,开始了回A之路。在此之前,它已于2017年6月20日在香港联交所上市,且是广州首家赴港上市银行,尽管相比A股市场,港股上市比较容易达成,但上市后却一直深受低估值、低成交的困扰。

证监会原定于2020年12月30日审核广州农商银行的首发事项。广州农商银行也公告称,鉴于战略规划调整,经审慎考虑,并经与A股发行申请相关中介机构的审慎研究,该行决定撤回A股发行申请。

2020年12月29日,证监会发布补充公告称,鉴于广州农商银行已向证监会申请撤回申报材料,决定取消第十八届发审委2020年第183次发审委会议对该公司发行申报文件的审核。

在上述业绩预告中,广州农商银行强调,预期利润减少主要受外界环境及政策影响等客观因素所致,本集团业务仍处于理想的发展阶段本集团将持续开拓业务发展,增强风险管控,优化和完善业务结构推动本集团的经营能力及盈利能力稳健提升。

员工频违规、内控机制存疑

事实上,自递交了招股书后,广州农商银行的回A之路就充满了变数。

在招股书提交后的5个月,广州农商银行爆出其原党委书记、董事长王继康就因涉嫌严重违纪违法,接受广州市纪委监委纪律审查和监察调查。

2020年的4月、7月,广州市人民检察院又先后对广州农商银行原党委委员、行长助理吴海峰以涉嫌受贿罪、行贿罪向广州市中级人民法院提起公诉;对原党委委员、副行长、首席风险官彭志军(市管副局级)以涉嫌受贿罪予以逮捕。

除了高管以外,广州农商银行员工也频频发生违法、违规事件。2019年以来,仅中国裁判文书网就披露至少4起相关案件。

包括广东省广州市南沙区人民检察院指控,2015年至2017年7月期间,被告人李志文在担任广州农商银行金洲支行副行长、行长期间,利用职务之便,非法收受他人财物,为他人在申请贷款中提供加快审批流程、提高贷款额度、减少办理手续等方面的便利。最终被判处有期徒刑十个月,缓刑一年。

2014年至2017年,陈健东受外包指派到广州农商银行越秀支行任大堂经理期间,利用其帮助银行客户购买理财产品的工作便利,非法获取客户的银行U盾及银行交易密码,将钱财转至自己控制的银行账户内,据为己有。

陈颖贤于2005年至2015年6月在广州农商银行东湖洲支行工作期间,虚构帮客户做转贷业务(俗称“过桥”)需要大量资金周转为由,提供虚假的房产资料作抵押,许诺给予集资参与人1.3%-3%不等的月利息,骗取集资参与人的借款。

原广州农商银行太阳金融与区域联动业务部总经理、战略新兴业务部总经理梁有毅利用职务便利,为他人谋取利益,收受他人贿送财物共计人民币540.88万元,港币128.8万元,美元7万元。

另外,在2016年—2019年6月30日期间,广州农商银行及分支机构受到15宗行政处罚,控股子公司受到39宗行政处罚,合计多达54次。

上述处罚也暴露出广州农商银行在业务合规方面存在的多个问题,如,信贷资产分类制度修订不及时、授信管理整改不及时;贷款风险分类、类信贷资产风险分类等存在瑕疵;部分理财业务、同业业务及票据业务违规开展;薪酬支付不规范,资本充足率计算不规范,内部控制存在瑕疵,贷款借通道以委托贷款形式发放;同业业务未按规定计提相应资本和拨备等。

(文章来源:第一财经)