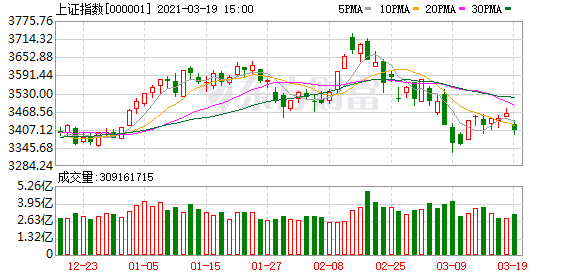

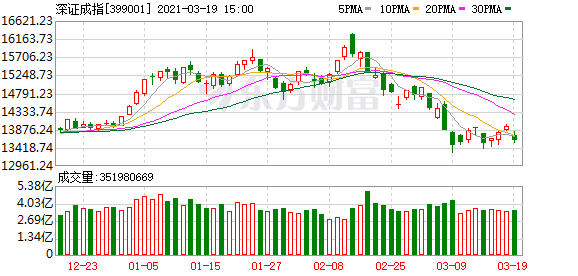

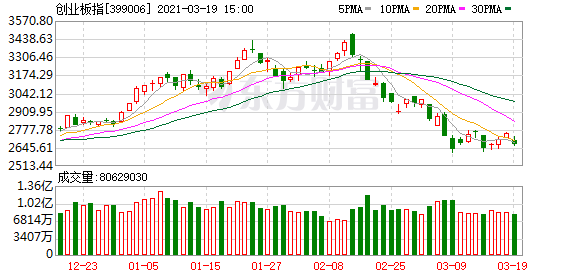

春节长假以后,市场遭遇剧烈调整,风险偏好也大幅降低。从记者了解的情况看,在投资者入市热情降低的情况下,机构布局更加看重安全边际,行业发展趋势、业绩是否能够兑现成为机构布局时更为看重的因素。

从今年以来的基金业绩表现看,截至3月18日,共有30多只基金今年以来跌幅超过15%。如果从2月18日以来的业绩表现看,不少基金跌幅超过25%。

从绩差基金的业绩归因看,主要原因在于基金经理的极致操作风格。高仓位押注单一行业,当行业景气趋势性向下的时候,基金净值会遭遇巨大回撤。以华夏产业升级基金为例,截至2020年底,该基金前十大重仓股中,清一色是军工股。从该基金行业配置情况看,93.03%的持仓全部是制造业,军工属于制造业,相信该基金几乎满仓军工股。东吴多策略基金同样押注军工板块,前十大重仓股全部是军工股。金信深圳成长混合基金,重仓股则是清一色的半导体股。

在近期市场急速转向之后,投资者的参与热情迅速降温。沪上某私募基金经理表示,近期操作策略是小仓位轮动,根据上市公司披露的年报,寻找逻辑预期差的机会,但是赚钱了就跑,绝不恋战。

市场风险偏好下降,基金发行也变得艰难。沪上某基金公司的营销经理透露,以前可以一日募集完毕,如今都快要延长募集期了。“不过,现在基金经理也不急着成立了,都在等市场调整得相对充分了再说。”

机构认为,相对于去年的极致风格,今年更大概率是均衡风格,将更加看重安全边际,只有顺应产业发展趋势、业绩有望大幅增长的标的,才会得到资金青睐。

在去年的结构性行情中,某医药主题基金由于偏离了白马龙头股风口,下半年业绩表现欠佳,但躲过了春节长假后的下跌,迄今依然有接近五六个点的正收益。在该基金的基金经理看来,今年的市场风格会比较均衡,业绩能够确定性高速增长的中小市值标的有望迎来机会。

华南地区某均衡风格的基金经理透露,近期已接到多家保险机构的邀请,前去路演其投资策略。据他透露,部分保险机构购买的不少基金,春节长假后已经被套,都在等着上述基金反弹之后,转移到均衡风格的基金上。

(文章来源:上海证券报)