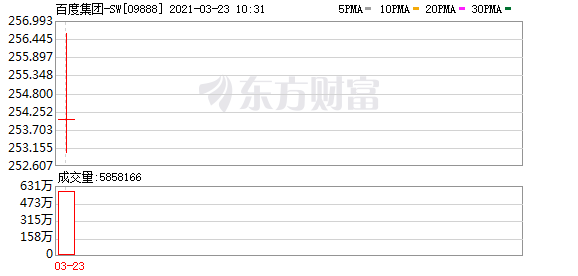

3月23日,百度集团回港上市首日高开0.79%,盘初涨幅扩大至1.8%,股价超256港元,总市值超7200亿港元。

3月22日,百度在港交所公告称,港股IPO发售价为每股252.00港元,香港公开发售部分获112倍超额认购。由于吸引超额认购,百度根据回拨机制,将分配给香港散户投资者的股份数量从475万股,增加至1140万股。分配给机构投资者的股份数量从最初的9025万股,减少至8360万股。

百度表示,计划募集的资金用途包括吸引及留用人才、加强智能云解决方案的商业化、提升智能驾驶及其他增长计划的商业化、投资AI芯片以及有协同效应的投资、进一步发展移动生态等。

财务数据方面,招股书显示,百度的总收入由2018年的1023亿元,增长5%至2019年的1074亿元。2020年,百度的总收入为1071亿元。2018年、2019年及2020年,归属百度集团股份有限公司的净利润分别为276亿元、21亿元及225亿元。2019年归属百度集团股份有限公司的净利润包括对携程投资的非现金减值损失89亿元。

在研发投入方面,百度的研发费用由2019年的183亿元,增加人民币12亿元至2020年的195亿元。

持股方面,李彦宏持股457491280股,占普通股总数17%,拥有57%投票权。

兴业证券研报指出,短期内,百度广告业务随宏观环境改善而逐步复苏。中长期,智能驾驶、智能云等AI业务为百度带来发展新机遇。公司二次上市利于深度布局AI行业,加大科技投资,促进以人工智能为主的创新商业化,继续保持在AI领域的领先地位,看好公司中长期发展空间。预计公司2021、2022年营业收入分别为1218、1391亿元。

(文章来源:第一财经)