本文转自微信公众号“三思期权”。

【前言】

说到尾部风险,一般分成两类,第一种是灰犀牛风险,另一种是黑天鹅风险。

灰犀牛指的是已知风险(known

unknows)。这类风险通常相对来说对尾部策略管理者更加容易管理。在风险已知的情况下,尾部策略管理者更容易推测出它的初阶,次阶以及更高阶的影响,从而更加有针对性进行策略布局。

黑天鹅指的是未知风险(unknown

unknowns)。它所代表的尾部风险的概念随着塔勒布的引用而变得广为人知。我们对于未知风险毫无认知并不代表它不存在,对于这个模糊风险的对冲更加难。

而我们的【黑天鹅】系列,正是揭开专门对冲尾部风险这一既小众,又神秘策略的对冲基金管理人系列文章。

【正文】

在前文【天鹅老司机与狂赚36倍的对冲基金】中,我们深度分析了由《黑天鹅》鼻祖塔勒布坐镇的Universal Investment的独特投资理念。

本期我们讨论在疫情黑天鹅中同样表现出色,爆赚130%的另一只波动率对冲策略基金--36South的旗舰基金-Kohinoor.

Kohinoor(中文:光之山)原本是一颗105卡(21.6克)的钻石的名字,它曾经是世界上最大颗的钻石,目前镶嵌在英国的伊丽莎白王后冠之上。而36south的这个旗舰基金也如名字一样,有着闪耀的历史业绩。

本文我们就从36south交易思维、交易策略以及他们目前最担心的宏观风险等视角,来领略一下这个“钻石”基金的独特魅力。

1.36 South

36South

是一家有接近20年的历史的专门做波动率以及尾部风险管理的精品对冲基金。和上期我们提到的Universal一样,其规模达到20亿美金的旗舰基金Kohinoor也是为客户管理尾部风险的对冲基金。

提到36South, 就不得不提到它的掌舵人杰里海沃斯(下图)。

出生于津巴布韦的海沃斯拥有超过33年的衍生品投资经验。海沃斯曾帮助南非建立期货和期权市场,并在南非最大最成功的商业银行之一Investec,担任股票衍生产品部门的负责人。

1996年,他创立了金融机构Peregrine

Holdings,为机构客户设计结构化衍生策略。在他的管理下,Peregrine取得了惊人的早期成功,并最终于1998年在证券交易所挂牌上市,该公司在IPO当天股价飙升了400%以上,直接让他实现了财富自由。

之后,他在2001年在新西兰创立36 South,并用一颗曾经世界上最大的钻石的名字-Kohinoor-命名其旗舰基金。

36 South的旗舰基金Kohinoor主要使用宏观做多波动率策略,并且有着和它名字一样闪亮,接近20年的历史业绩。

抛去去年大涨130%的表现不提,36south做多波动率的宏观旗舰基金Kohinoor有着近20年的优秀实盘记录。

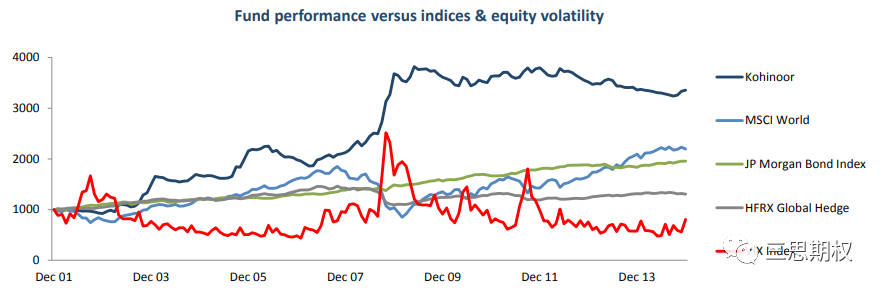

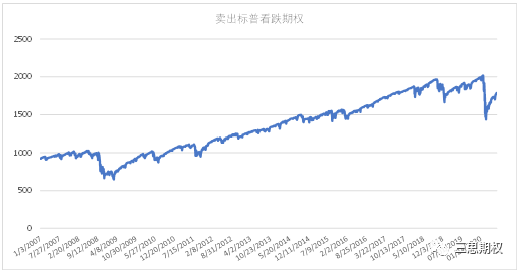

从我们获得的较早的资料里看到,从2001年开始至2014年,基金(下图深蓝线)不仅表现出了与股票市场强烈的负相关,同时又能让净值长期保持总体上升。

这两者的结合难能可贵。我们在前文【天鹅老司机与狂赚36倍的对冲基金】提到,在尾部对冲的策略当中(做多波动率),由于需要不断为“保险”,支付保费,基金净值在通常情况下都是持续下降,直到尾部事件发生。

图片来源:36South 投资者信

36South是如何做到即为客户对冲风险,又能保持净值长期上升的呢?这里我们就先从海沃斯的波动率交易时思考三个维度说起。

2. 交易思考的维度

交易期权或者波动率首先我们需要明确一下历史波动率与隐含波动率的含义。

历史波动率反映的是标的资产过去一段时间的波动程度,而隐含波动率是市场参与者认为资产价格未来一段时间的波动率。

与交易其他金融资产类似,交易波动率也需要建立一个完整的框架。而海沃斯的尾部波动率交易框架包含了三个维度的思考:波动率周期,基本面/技术面分析以及市场情绪分析。

2.1.波动率也有周期

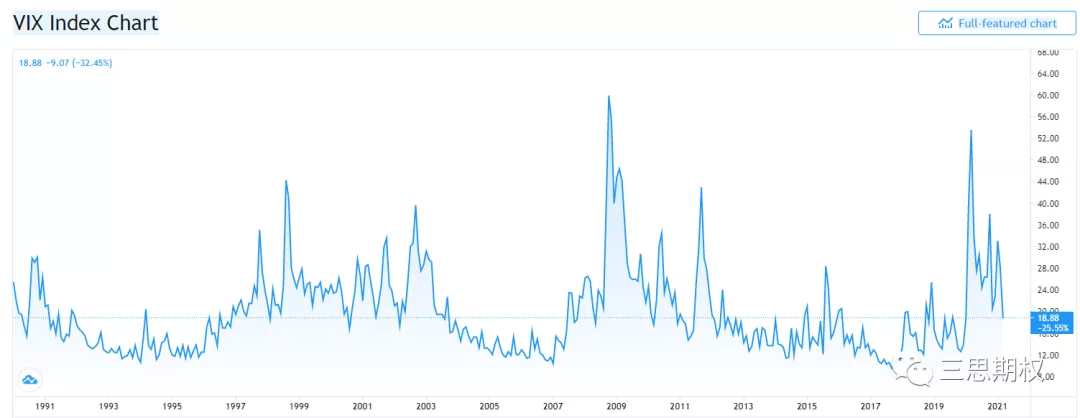

由于金融市场存在周期性,其衍生出来的隐含波动率市场同样具有非常明显的周期特征以及循环反馈效应。

牛市周期中,隐含波动率随着金融市场上的贪婪情绪蔓延而下降。股票市场的上涨验证了投资者的乐观情绪,从而使得市场进入正反馈循环。

在熊市周期中,隐含波动率随着金融市场上的恐慌情绪蔓延而上升。当越来越多悲观的投资人开始卖出股票头寸,使得价格持续下跌的时候,这个已经发生的价格下跌又进一步地验证了投资者的悲观预期,导致负面情绪加剧,从而进入负馈循环。

图片来源:TradingView

上面这段叙述,在“高大上”的金融行业有一个装B的名称:波动集群(VolatilityClustering)。简单的来说,就是波动率一旦上升将会长时间维持在高位,一旦降低至低位则会维持在低位较长时间。这个就是周期性。

金融市场投资获利的本质就是低买高卖。很多散户甚至机构投资者却时常反其道而行之,这也是人性使然。在波动率市场和股票市场一样,多数参与者都是在市场进入恐慌,波动率大幅度上升之后开始买入保险,而当情绪平复,市场反弹之后又在波动率下降之后再卖出。

而海沃斯的投资理念便是当市场情绪极度乐观、波动率处于低位周期的时候,买入处于价格低位的保险并持有。而在市场情绪进入恐慌,波动率进入高位周期再将其持有的保险价值大幅度飙升时高价卖出。(这似乎与巴菲特秉持的价值投资殊途同归?)

2.2.基本面与技术面

第二个维度是利用基本面和技术面来发现交易,并在适合的时间点(timing)执行交易。

海沃斯善于从基本面里发现那些因政策变动或是供求失衡而导致的结构性机会。例如我们将会在下面章节里【下一只“黑天鹅”】里用具体的例子解释。

此外,在基本面的分析之上,海沃斯还认为可以通过技术面分析来更加精准地抓住大的趋势性行情。

如果他们对某一个期权交易感兴趣,那么他们也会对标的资产进行技术分析,来确认价格趋势。当标的资产有大概率形成技术突破的时候,便是买入期权的最好时机。

比如强生的股价在2008年见顶、2009年见底之后,于2012年年中形成了楔形整理的态势。海沃斯则在2012年7月,即强生股价即将完成盘整、有可能形成突破的时候,买入了看涨期权(下图)。

图片来源:36South 投资者信

2.3.把握市场极端情绪

市场情绪是另一个重要的思考维度。正如投资大师霍华德马克思所说的,“市场情绪就像钟摆一样,很容易从一个极端快速转移到另一个极端。”极端市场情绪大幅度的转移对于波动率交易者十分有利。

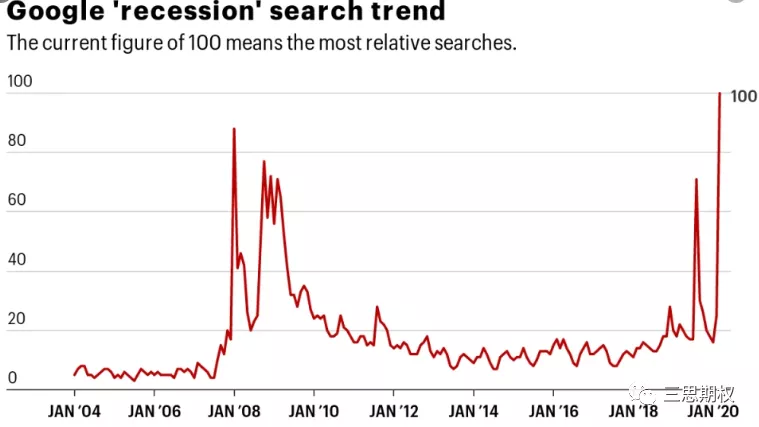

关于市场情绪的评估,36South会用搜索引擎(如Google(GOOG.US)、百度(BIDU,US))来作为领先指标。

图:在去年疫情早期36 South基金通过谷歌搜索数据判断经济走势

图片来源:互联网

另外,各种媒体报道也可反映出对资产的非理性繁荣或悲观情绪。

把以上两者相结合,形成交叉印证,就能大概率的把握市场是否走向极端。

而极端的市场行情往往就能带来很好的交易机会。

以上三个维度能让我们知道何时交易,而接下来的交易策略则是让我们知道怎么交易。

3. 尾部交易策略

36

South的“钻石”基金有个不成文的规定,就是基金只做期权买方。作为期权的买方的好处就是,从交易的那一刻起他就知道最多也就亏多少(即所有的权利金),从而达到事前风控的目的。用他的原话这个叫“从一楼的窗户跳出去怎么也摔不死”。

海沃斯的团队在通常情况下,选中的交易策略的潜在回报都在5到10倍之间。正是因为这个巨大的不对称性,他的基金一般只需要保持10-20%的轻仓来达到平均一年10%-15%的收益率。

在交易期权对冲尾部风险的时候,海沃斯认为一个尾部交易是否成功的最重要的两个因素是时间与止盈。

3.1善用长期期权

与一般的投资不同,尾部对冲策略通常有着较高的持仓成本。

36south解决这个问题的方式就是交易长期价外期权,以此来降低持仓成本并提高“杠杆率”。

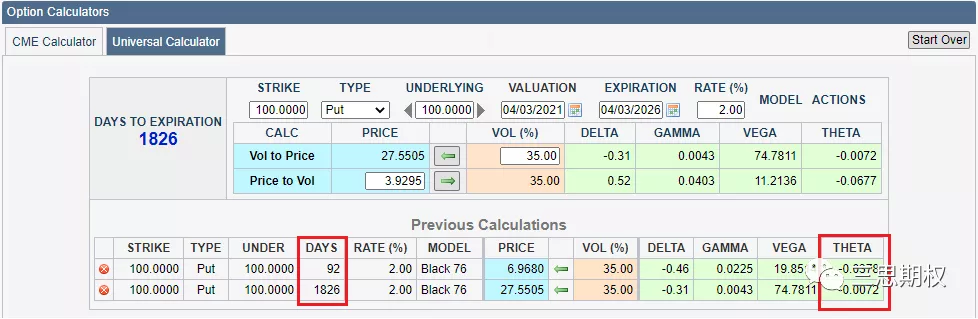

长期期权的一大优势就是相对低的时间消耗(希腊字母theta)。海沃斯绝大多数情况都选择2~5年的长期期权,因此时间损耗一般都维持在一个可控的水平。

长期期权的另一个优势相对高的波动率敞口(希腊字母vega)-即在相同的情况下,长期期权的价值变动要比短期期权的价值变动要大。

如果各位读者手头上没有现成的期权计算器,可以通过CME网站上的期权计算器来验证一下关于长期期权的希腊字母敞口。

图片来源:芝商所(CME)官网,强烈推荐,上面有很多数据和干货信息,有中文版。

https://www.cmegroup.com/tools-information/quikstrike/pricing-volatility-strategy-tools.html

我们拿芝商所(CME的交易工具举两个实例。下图是对比两个相同行权价,相同隐含波动率但不同到期日的期权。第一个期权是一个3个月到期期权(92天到期),另一个为5年到期(1826天到期)期权。

我们可以看到,长期期权的波动率敞口(Vega,74.7811)

比短期期权的波动率敞口(19.8514)更高,但是长期期权的时间损耗(theta,-0.0072)又比短期期权的时间损耗(-0.0378)更低。

因此,长期期权更加适合尾部策略。

图:数据计算来自CME官网的期权计算器

图片来源:CME.官网上有中文版

通过上文介绍的波动率周期分析方式,当确认进入波动率底部区间时,海沃斯这样的尾部策略投资者便可以利用长期期权,在'错误'定价时锁定长期的低成本'保险'。

再由于虚值期权的价格要比平值期权的低,这也就意味着同样的权利金,购买虚值期权的数量(或者说期权代表的名义金)要比平值期权来的高。这也就意味着,在风险相同的情况下,这个策略的'杠杆'和潜在的回报率能被进一步的放大。

3.2期权如何止盈?

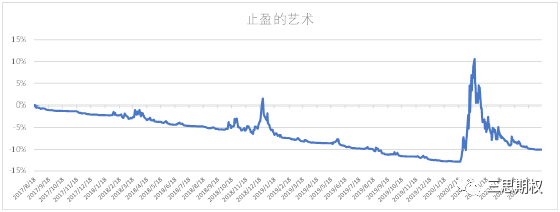

比起股票投资,交易波动率的尾部策略的另一个不同之处是:波动率在峰值停留的时间往往非常短暂(见下图)。

图片来源:三思期权

因此,尾部策略的止盈与策略本身一样重要。但在期权市场的逢高卖出,真的是一门技术活。

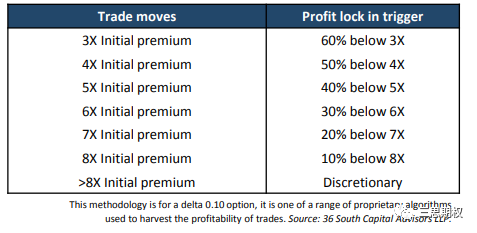

而海沃斯才用的方法是逐步提高止盈价格。

如下表所示,一旦一个期权价格上涨了三倍以上,那么止盈机制开始出现。而当期权价值上涨的越多,那么止盈价格也跟随上移而且价位也越接近期权价值。

图片来源:36South 投资者信

这种先赚回本金,然后再让“利润飞一会”的方法,可以让策略最大可能地捕捉到波动率在行情末期的暴力拉伸阶段,并且在适合的时候卖出,锁定利润。

最典型的例子莫过于近期美国散户拉爆华尔街大佬的空头挤兑交易,见前文:<一群“乌合之众”,如何用期权拉爆百亿基金>

在大家了解了海沃斯的交易框架和策略思路之后,想必会好奇,他心目中的下一只“黑天鹅”在哪?

4. 下一只黑天鹅

在海沃斯的眼里,目前市场的最大宏观风险是政策驱动的市场不平衡-TINA。但什么是TINA?

TINA-是由There Is No

Alternative的首字母组成。顾名思义它是指由于资产价格被人为拉高,已透支了未来的收益。而对于机构投资者而言,由于原先投资的低风险资产的预期回报率太低,于是只有被迫买入风险更高的资产(如前阵子火热的SPAC,冷门加密货币,甚至是'有毒'资产)来获得更高的回报。

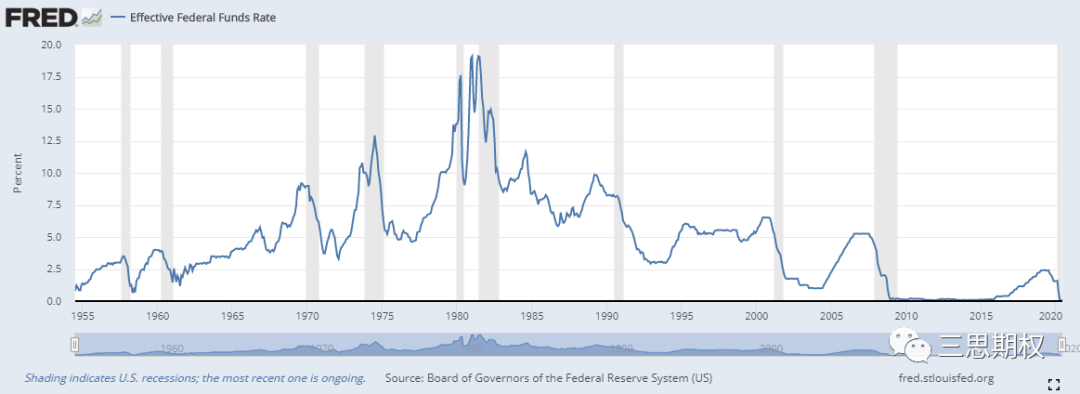

美联储,以及主要国家的央行们,则扮演着市场里的主宰者。为了保证金融市场不会拖累本就处于低增长的实体经济,只得低息'印钞'来托起资产价格,提前透支未来的收益率。

图片来源:FRED

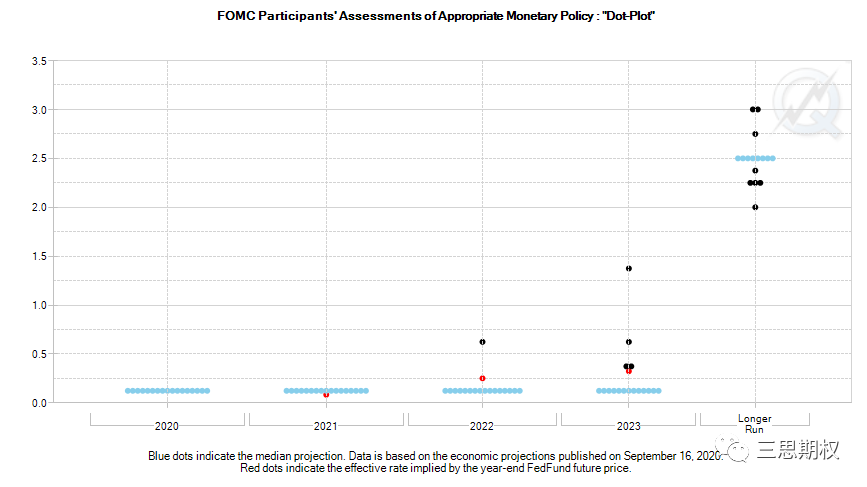

而当利率到了如今降无可降的'新常态'下,央行则通过新工具、美其名曰“预期管理”,给市场'暗示'它将长时间地维持超低利率。下图为CME网站上最新的美联储“点阵图”(即FOMC每位成员预期未来利率走势)。

图片来源:CME FedWatch Tool

https://www.cmegroup.com/trading/interest-rates/countdown-to-fomc.html

当利率降至很难满足主流投资者时,不少“自作聪明的”投资者开始把目光转移至期权市场,通过卖出“波动率”(即做期权卖方)这个在历史上看起来“躺赚”的策略来赚取额外的收入。

图片来源:三思期权

而当“做期权的卖方”成为投资者的主流策略之后,由于供过于求,期权价格/波动率进一步下跌。这些期权卖方得到的高收益让外人“眼红”,吸引更多人参与其中,从而形成了前面提到的正反馈效应。

对36south这类尾部策略基金而言,这是好消息,因为这样他们就能以更低的成本购入期权,耐心的等待下一次机会的到来。

在当前的机构投资者中,很多美国养老金就因为TINA走上了“韭菜”的不归路。

只有潮退时才能知道谁在裸泳。

在之前的大跌当中,有不少机构因为对仓位风险管理不严而导致爆仓。比如机构资金管理者AlbertaInvestment

ManagementCorp(AIMCo)就在做空波动率的交易中损失了30亿美金,而保险巨头Aillianz旗下的资产管理机构的对冲基金也因为巨额损失而被迫清盘。

随着央妈们在大放水之后的逐步收水,这些机构不是第一个、也不会是最后一个因做空波动率而暴仓的投资者。而以海沃斯的36South为代表的黑天鹅基金们,则将继续利用这些投资者的'无知'和'无畏'在一次次危机中获利。

5. 后语

36South的“钻石”基金,通过完善的思考框架和买入超长期价外期权的方式,开辟出了一条独特的黑天鹅策略,并成功的经历了近二十年的市场考验。

这类黑天鹅策略在本质上是用智慧的方式构建交易策略,来跟市场上那些只懂皮毛不明本质、却又喜欢所谓“躺赚”的傻白甜机构进行对赌。

正如投资大师霍华德马克思在其名书《投资中最重要的事》的一句话:投资是件很复杂的事,只有愚蠢的人才会觉得投资很简单。

注:中文财经圈基本还是只聊股票,关于期权的交易百科及实用工具还比较少。我们在文中引用了一些芝商所(CME)官网所免费提供的科普内容和分析工具,在这推荐大家可以收藏页面、遇到行情的时候就可以用起来。

(智通财经编辑:李均柃)