期货公司年报近期陆续披露。得益于商品行情、市场结构优化、企业套期保值需求增加等因素,2020年期货公司整体实现收入与净利润的大幅增长,经纪业务成为期货公司的“赚钱主力”,不过疫情对期货公司场外衍生品业务方面影响较大。

具体看来,2020年商品市场剧烈波动,大宗商品及整体产业企业风险管理需求提升,大宗商品价格波动率偏高和市场流动性宽松背景下,资金净流入迹象明显,市场规模总体实现了增长。

同时,期货市场参与者结构进一步优化,商业银行、保险机构获准参与国债期货市场,无论是借助期货市场对冲风险的产业企业、金融机构,还是承担市场风险的投机者,参与市场的热情均较往年高,机构持仓占比过半。

业绩整体向好

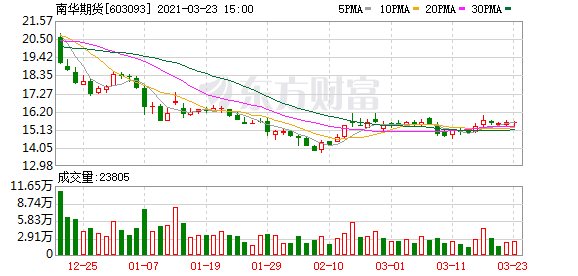

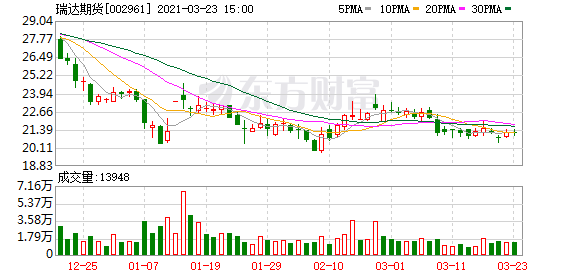

首先是A股上市的两家期货公司,南华期货(603093.SH)和瑞达期货(002961.SZ)。

南华期货2020年年报显示,截至2020年12月31日,公司营业收入为99.15亿元,同比上升3.96%;归属于上市公司股东的净利润为0.94亿元,同比上升18.47%。

瑞达期货发布的2020年度业绩快报公告显示,公司去年实现营业总收入13.42亿元,较上年同期增长41.08%;营业利润3.40亿元,较上年同期增长113.17%;归属于上市公司股东的净利润2.49亿元,较上年同期增长105.98%,基本每股收益0.559元,较上年同期增长90.14%。

H股上市期货公司弘业期货和鲁证期货发布了盈喜预告。

鲁证期货表示,预计截至2020年12月31日止年度归属于股东净利润较2019年同期增长约80%~100%;弘业期货预期,截至2020年12月31日止年度拥有人应占溢利将较2019年同期上涨约200%至230%。

此外,中信期货、浙商期货、国海期货等券商系期货公司也披露了主要经营数据。

中信证券业绩报告显示,中信期货2020年实现营业收入人民币80.90亿元,净利润人民币6.48亿元,同比增长56.57%;浙商证券年报显示,浙商期货2020年度实现营业收入5.24亿元,同比增长34.9%。

据中期协数据显示,2020年度全国期货市场累计成交量为60.18亿手,累计成交额为435.72万亿,同比分别增长53.82%和50.61%。2020年度,全国期货公司手续费收入202.05亿元,同比增长48.69%;未经审计净利润86.03亿元,同比增长42.20%。

从期货市场品种来看,全年共上市 LPG 、 低硫燃料油 、 短纤 、 国际铜等12个新品种,截至2020年末,我国期货和期权品种共有90个,其中国际化品种7个,为广大实体企业提供了有效的避险工具。全年新增32个期货期权做市品种,目前已实施做市制度的期货期权品种总数达到65个,做市品种的流动性和活跃合约连续性显著提升。

不过,疫情因素也对期货公司业务开展带来一定影响。

南华期货在其年报中披露,场外衍生品业务方面,上半年受疫情影响,不少行业的复产复工较晚,企业在订单明显下滑的背景下,对场外衍生品业务的市场营销工作也受到一定的冲击。南华资本通过丰富产品设计,开拓创新收益互换、离散障碍期权、累计累沽等,不断丰富期权种类,拓展权益类场外业务,使得场外业务规模下滑态势得到初步遏制,并逐步恢复增长。

中国期货业协会数据显示,2020年1~12月,风险管理子公司场外衍生品业务名义本金规模为8460.76亿元,同比下降29%。

经纪业务增收明显

目前,期货公司的主要业务包括经纪业务、投资咨询业务、资产管理业务和风险管理公司业务。

从财报披露情况看来,期货经纪业务增收明显。根据中期协数据,截至2020年底全行业期货公司经纪业务收入192.30亿元,同比增长49.13%。

南华期货在2020年年报中表示,报告期内业绩增长主要由期货经纪业务利润增长拉动。2020年,公司期货经纪业务规模整体保持增长态势,期货经纪业务客户日均权益为113.21亿元,同比增长49.18%;

瑞达期货也称,公司2020年业绩实现大幅提升,主要原因是当年中国期货市场高速发展,期货市场客户保证金规模、成交量创历史新高。报告期内,瑞达期货的客户保证金规模、经纪业务收入、资产管理业务规模和收入等指标的增长均高于行业水平,由此较大幅度提升公司的净利润。

国海证券在年报中披露,控股子公司国海良时期货在2020年期货经纪业务实现营业收入2亿元,同比增长54.61%。

鲁证期货表示,2020年业绩增长原因包括经纪业务收入大幅增加,以及场外期权业务持续保持行业领先地位,对冲业务收益增加。

新湖期货有限公司董事长马文胜表示,2020年,期货市场的保证金规模、交易规模及期货公司盈利能力大幅提升,表明期货市场服务于实体产业、服务于风险管理和财富管理业务的功能得到较好发挥。同时,期货公司已找到符合中国期货市场的发展路径,即以经纪业务为主转向以经纪业务为基础,咨询业务、风险管理业务、资产管理业务等齐头并进的一种创新体系。

此外,2020年,全行业期货公司投资咨询业务收入1.26亿元,同比减少11.14%;资产管理业务累计收入8.97亿元,同比增长16.05%;风险管理公司业务本年累计业务收入2083.50亿元,同比增长17%。

筹谋“碳中和”

在全球节能减排的背景下,碳金融衍生品成为国际交易所的重要发力点。

日前,芝商所的全球排放抵消(GEO)期货于3月1日推出。据介绍,GEO期货合约设置基于国际航空碳抵消和减排计划(CORSIA),为自愿碳抵消市场提供了第一个以实物结算、交易所交易的风险管理工具。

国内碳排放市场建设方面,中国证监会副主席方星海曾于第16届中国国际期货大会上表示,为了助力2030年实现碳达峰和2060年实现碳中和,将继续推动新期货品种上市,研究推出碳排放权期货。

业内人士认为,这对于期货公司来说,碳排放期货也是一个值得期待的新业务品种。

首先市场规模较大,南华期货副总经理朱斌告诉第一财经记者,目前碳排放的交易价格大约是一吨35块钱,中国2020年的碳排放大约是98亿吨,总的市场规模接近3000亿。如果换一种计算方式,欧盟的交易所目前碳排放权的价格大约是42欧元一吨,按照中国一年98亿吨的碳排放量,市场规模大约3万亿。

交易机制方面,朱斌提到,目前国内登记备案的碳交易所大概有10家左右,比较成功的是广东的交易所。当前我国碳交易所基本上是现货交易,这种现货交易模式,时间上不一定能匹配企业的需求。

对比来看,欧盟碳交易活跃,其中一个关键点是引入了远期交易或者说期货交易。所以,碳交易市场通过期货的方式或者远期合同的交易方式,比较适合碳交易制度。另外,形成这种期货交易机制,有利于把更多的投资者引入市场。这无形中可以让市场交易双方更容易地找到对手,增加买卖双方的流动性,有利于促进交易。

此外,朱斌还提到,真正的交易不是全存量的交易,企业会取得一定时期内“合法”碳排放的总量。这个“合法”总量即为配额。当企业实际排放量较多时,超出部分需花钱购买;而当企业实际排放较少,结余部分则可在碳交易市场上出售。

目前有三种方式减少碳排放,第一种就是采用新能源代替传统化石能源。第二种是提高效能来获得单位能耗的下降,也可以获得超额的配额。第三种方法是所谓的碳捕捉,通过技术把排出来的二氧化碳收集、埋藏起来,我们认为这种方法可能是未来最具有经济效益的方法,有赖于技术突破和成本的大幅度下降。

(文章来源:第一财经)