营收与净利润齐增,创新管线持续扩充,业务间协同效应趋于明显.....年报新鲜出炉的康哲药业(00867),给市场带来太多惊喜。

近年来,康哲药业通过深耕创新管线,推动多产业线协同发展,成功完成了从以销售推广驱动的“旧康哲”向以创新研发驱动的“新康哲”的发展进阶。如今,在康哲药业强劲BD能力及销售推广实力依托下,创新管线及新兴业务版图不断扩张,成为打开公司估值天花板的强大动力。

智通财经APP了解到,3月16日,康哲药业公布了其2020年年度业绩。财报显示,2020年公司业绩整体实现稳健增长,全年实现收入69.46亿元,同比增长14.4%;当期净利润实现25.56亿元,同比增长30.7%。

实际上,公司之所以能在2020年受全球卫生事件影响的环境下取得业绩的逆势增长,离不开现有各大核心产品的稳定收入。此外,公司积极布局创新,形成产品差异化优势,多项优质产品注册与临床进程顺利,重磅创新药物商业化临近,未来成长确定性继续提高。加之康哲药业还在持续开拓大健康和皮肤医美板块,从而形成的新旧产业线之间的协同发展,为公司未来带来新的增长点,促进内在价值不断释放。

业绩稳健增长背后 核心产品力不可或缺

康哲药业整体业绩表现优异,这一切在于公司强大的学术推广及零售网络实力,更源于公司强大的核心产品力。

财报显示,公司主要拥有心脑血管线、消化线、眼科线、皮肤线四条核心产品线。在产品销售方面,作为公司最核心的产品线,心脑血管线和消化线在2020年继续保持增长态势,其中心脑血管线营收增长18.9%,消化线营收增幅达18.5%。而今年下半年,眼科线和皮肤线的收入增长极其强劲,改写上半年疫情影响下的轻微下降趋势,实现营收增幅分别达到16.3%和20.3%。

公司核心产品线能取得稳定增长,其关键原因在于受政策影响小及其产品市场稳定。

政策端方面,目前来看“集采扩围”至今,对康哲药业还未产生任何影响。以公司心脑血管产品线重磅产品波依定和黛力新为例,在国内,波依定尚未有一家国产仿制药通过一致性评价,黛力新仅有一家。按照当前集采“存在三个及以上过一致性评价仿制药”的产品选取规则,可见国家带量采购短时间内不会影响公司产品后续的业绩释放。

产品市场方面,目前康哲药业多款核心产品均为有较强品牌黏性的慢病药,患者往往需要长期或终身用药且产品替换率低、日治疗费用低,不仅受到公共卫生事件的冲击较小,即便未来被纳入国家带量采购,由于产品本身的零售占比不低,且患者粘性强等因素,其受到的影响或低于市场预期。

实际上,除了推动核心产品稳定增长外,康哲药业在创新研发领域也取得了长足进步。

创新管线研发持续推进 “新鲜血液”不断注入

作为一家具备国际发展能力的药企,康哲药业通过优秀的BD能力,整合国际资源培育创新药管线,走向了满足尚未被满足的巨大医疗需求的另一重要路径。如今,快速响应、积极布局创新管线的康哲药业已然收获了创新研发驱动带来的硕果。

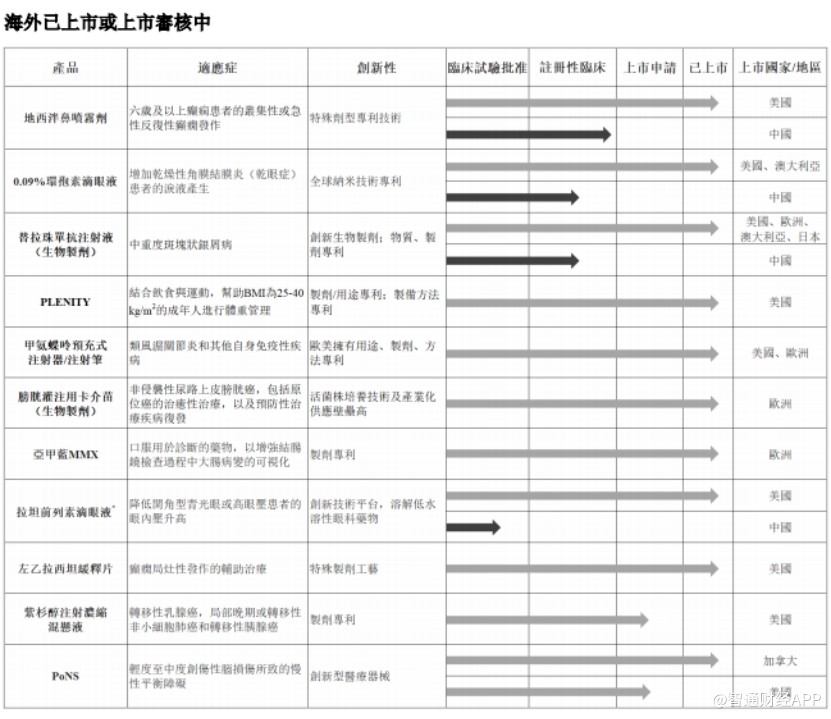

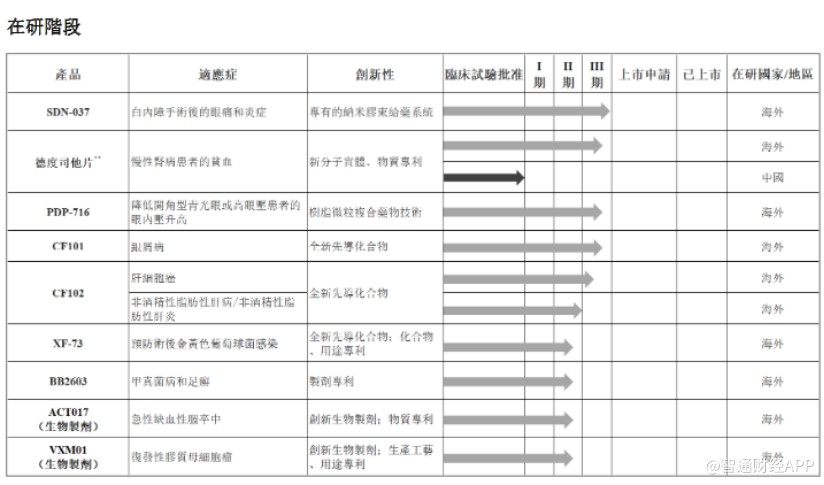

数据显示,康哲药业拥有的创新药储备超过20款,均为创新等级高、市场潜力大、有竞争差异性优势的创新产品。其中,9款产品已在美国及(或)欧洲获得上市批准,3款产品正处于中国注册性临床试验中。

以核心产品地西泮鼻喷雾剂为例,截至2020年年末,康哲药业已完成地西泮鼻喷雾剂的比较PK研究全部受试者给药及血样采集工作,预计将在今年中国上市。

值得注意的是,地西泮鼻喷雾剂还是美国FDA批准的首个可用于6岁及以上儿童及成人癫痫患者的急性反复性癫痫发作院外急救药物。产品若在中国成功上市,基于家长对孩子的保护心态,猜测它将成为癫痫患儿的居家长备药物。从市场空间来看,地西泮鼻喷雾剂上市后前景十分可观。据估算,目前中国约有600万活动性癫痫患者,每年约40万新发患者。得到正规治疗的患者中,仍有20%-30%的患者无法得到有效控制,反复发作次数频繁,平均每年近70次之多。

假设得到正规治疗的200万患者中,有15%的患者需要使用地西泮鼻喷雾剂控制癫痫反复频繁发作,每年每人平均发作次数假设为40次,则一年的需求量估计为1200万支。目前,网搜地西泮鼻喷雾剂的美国售价约为300美元/支,假设国内定价为300元/支,则该产品年度销售市场潜力将达人民币36亿元。

近期,靶向白介素-23的新型单抗替拉珠单抗注射液的中国注册性桥接III期试验已完成全部220例受试者入组,总用时仅为2.5个月(包括元旦、春节),凸显康哲药业在专业销售推广网络以及专家资源等协同下另一尚待发现的创新优势,快速的临床推进能力。

除地西泮鼻腔喷雾剂、替拉珠单抗注射液外,在康哲药业的创新管线中,还有0.09%环孢素滴眼液等7款产品均已在欧美获批上市,公司目前正积极推动这些产品在中国的上市进程。

除了推进现有的创新管线研发外,2020年康哲药业同样实现了创新管线的持续扩充。

据智通财经APP了解,2020年1月,康哲药业与Zydus战略合作并获得创新产品德度司他片;同年6月,公司通过股权投资Gelesis获得创新产品PLENITY;9月,公司与medac战略合作,获得创新产品甲氨蝶呤预充式注射器/注射笔和膀胱灌注用卡介苗;12月,公司与Cosmo战略合作,获得创新产品亚甲蓝MMX。以上产品均基于中国市场实际需求而引入,每个产品市场空间至少十亿到几十亿以上。

从公司发展规划来看,在3年左右短期内,康哲药业将有6-7款重磅新药在中国上市,潜力市场合计超200亿元。公司预计平均每年引入不少于5个创新药,长期有望成为拥有最多创新药的中国药企之一。

优质、市场需求大的创新药,结合强大的药品商业化能力、学术推广能力,对于公司来说,一旦这些创新药物在中国获批上市,公司短中期的营收和利润将得到很大的提升。

深耕“大健康”,产业协同打造爆款

2020年,在日益增长的健康需求,政策、互联网科技的多重驱动以及新冠疫情的催化下,国内大健康产业迎来新风口,也为康哲药业带来新的发展机遇。

康哲药业依托丰富的海外渠道资源和良好声誉、成熟的产品引进体系、响应迅速的国际供应链体系以及强大的销售推广网络,与大健康板块形成显著的产业协同效应,支持大健康板块不断打造“爆款”,建立强大的市场优势。

据智通财经APP了解,康哲药业已与各大电商平台合作,开设跨境电商“康哲健康海外旗舰店”,打造优质海外健康产品一站式选购平台。

去年11月1日,康哲健康海外旗舰店已在京东国际和有赞商城入驻;截至去年年末,已有来自4个欧洲知名品牌的18款产品上线销售。预计到2021年底,该旗舰店合作产品数量将逾300款,覆盖九大核心领域。

此外,康哲还在不断为大健康业务注入新活力。据悉,截至发稿日,其旗舰店已有近60个产品上线,业务发展之快令人惊讶,康哲的执行能力极强。

深入皮肤医美黄金赛道 上下游产业链整合能力持续增强

除了大健康业务外,皮肤医美业务也是康哲药业大力发展的重点项目。一直以来,康哲药业已涉足皮肤治疗领域并建立了一定专家网络资源。为进一步介入医美专业产品线,实现在皮肤管理与医美领域的纵深发展,今年2月1日,康哲药业完成对国内皮肤医美领域专业公司卢凯(Luqa)的全资收购,深入国内皮肤医美黄金赛道。

从产品布局来看,卢凯处方药与医疗器械重点产品包括安束喜、施得美/施可复、卓兰,其中安束喜是临床应用多年治疗静脉曲张硬化药物的领先品牌;医美产品中,西班牙知名医美品牌美斯蒂克系列的美塑优、密可莱以及诺美雅玻尿酸系列备受关注。

康哲收购卢凯之所以被市场所关注,在于其形成的强大的上下游产业间协同效应。

从产业链上游来看,卢凯拥有丰富的领先欧洲医美资源,康哲则拥有逾20年海外市场投资产品的经验、资源、渠道,在海外尤其欧洲具有良好的口碑,两者强强联合实现产业线上游资源互通,这无疑将更有效地促进资源的整合与裂变,实现“1+1>2”

的效果。随着卢凯的加入,预计将会有更多领先的皮肤管理及医美产品纳入囊中,丰富产品矩阵并扩张相关领域版图。

而在产业链下游部分,康哲凭借丰富的皮肤科专家资源,能够以专业人士切入,从专业角度为皮肤医美产品给与建议、树立品牌、营造口碑;而卢凯销售渠道覆盖广泛医美机构及分销网络,则能与康哲实现优势互补,帮助康哲在未来形成更全面、更深入的下游网络布局。

从整个医美市场来看,中国医美行业2014-2019年复合增长率为22.5%,是全球增速最快的国家之一,预计未来几年仍能维持20%以上的高增速。在皮肤医美市场不断增长的背景下,目前国内却尚无一家皮肤领域龙头公司。卢凯与康哲的资源协同将助力康哲不论在产品还是销售端,都将拥有极强的竞争优势。凭借这些优势,康哲极有希望成为中国首家高端美丽健康管理公司。

然而对于这家具备强劲创新研发实力,并兼具多产业协同发展的创新型医药公司,市场却尚未合理体现其估值。

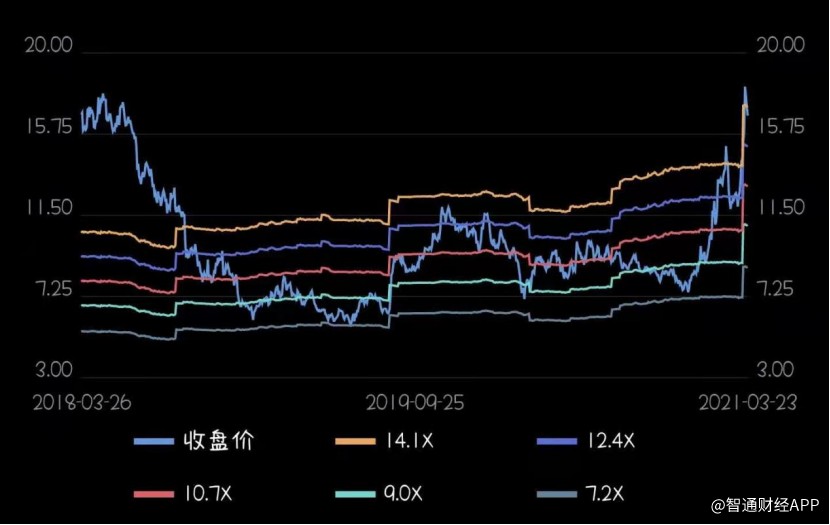

据智通财经APP了解,虽然近期受强劲业绩激励,康哲药业估值有所提升,但截至发稿日,公司股价反映的动态PE估值仅约为12.34倍。而目前港股医药保健板块在近期整体被“杀估值”的环境下,板块平均估值仍近20倍PE,相比之下康哲药业显然仍处在低估状态。

实际上,对于康哲的估值,市场存在一定的滞后性。因为从业务发展的角度来看,当前驱动康哲估值增长的不仅仅是现售药品,公司的创新管线、大健康业务及皮肤医美业务均具

“集采免疫”效应,未来将为康哲药业带来强劲的业绩动能,也是推动公司估值增长的强大引擎。

单从创新药发展情况来看,正如前文提到,1-3年内,康哲药业将有6-7款重磅新药在中国上市,年市场潜力合计超200亿元。据机构此前测算,在保守估计7个重磅创新产品管线价值,以及7个仿制药价值且暂未考虑康哲大健康和卢凯品牌价值的情况下,根据PE估值法提升目标价至19.80港元。

智通财经APP观察到,3月18日,康哲药业股价大涨15.01%,收盘价达到每股18.24港元。可见,市场对于“新康哲”的态度开始有明显改善。而进一步考虑到大健康及皮肤医美板块带来的正面影响,康哲药业有望在未来中长期迎来估值进一步提升。

以皮肤医美板块为例,在A股,Choice医美概念板块下的平均估值已超过140倍。作为港股皮肤医美概念中的稀缺优质标的,康哲在收购卢凯后,随着双方在皮肤管理及医美领域产生的巨大协同效应,令公司业务发展模式和业态具备了向医美赛道强势突围的条件和优势,而公司估值也有望随之水涨船高。

智通财经APP获悉,近日花旗发布研究报告,将康哲药业目标价由此前的11.1港元大幅调升134%至26港元,评级“买入”。