智通提示:

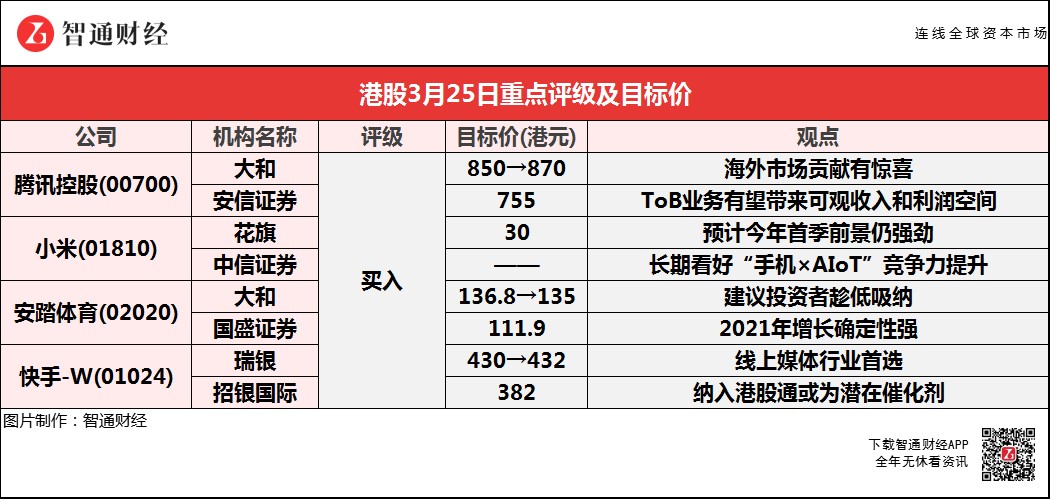

大和预计,腾讯(00700)手机游戏收入今年同比增19%,认为潜在游戏推出,如《英雄联盟:激斗峡谷》或令该行上调今年下半年预测;

花旗重申小米(01810)“买入”评级,目标价30港元,预计今年首季前景仍强劲;

中信证券长期看好小米(01810)“手机×AIoT”竞争力提升,评级“买入”;

大和考虑到安踏体育(02020)近期股价下跌,建议投资者趁近期股价疲弱时“捞底”;

瑞银维持快手-W(01024)线上媒体行业首选,因其电商及广告业务展望更趋正面,特别是去年第四季取得强劲收入表现之后。

腾讯(00700)绩后获多家机构唱好 大和看高至870港元

大和:上调腾讯(00700)目标价2.4%至870港元 评级“买入”

报告中称,公司去年第四季业绩略优预期,预计今年首季前景仍强劲,20Q4收入同比升25%至705亿人民币,较该行及市场同业原预期各低5%及6%,毛利率达16.1%(环比升2个百分点、同比升2.2个百分点)优预期,主要受益产品组合改善及减低宣传。20Q4经调整纯利同比升37%至32.04亿人民币,优于该行原预期7%、高于市场同业原预期10%。

花旗表示,公司上季业绩略优预期,管理层对前景展望也强过预期,随着产品销售渠道扩大及海外业务于今年上半年快速增长,预计可提升市场情绪。

中信证券:维持小米(01810)“买入”评级 长期看好“手机×AIoT”竞争力提升

报告中称,公司全年收入和利润增速前低后高,受到疫情的影响减弱、智能手机的竞争力显著提升等推动,Q4综合毛利率达到创历史单季度新高的16.1%,业绩超预期。发费用达到93亿元(同比增23.5%),研发人员提升至1.04万人(同比增17.2%),不断加强在智能手机和IoT领域的技术引领和产品升级。20年销售费用达到145亿元(同比增40.1%),推动海外市场拓展和中高端产品的突破。

中信证券称,20年小米智能手机收入1521.9亿元(同比增24.6%),全球出货量1.46亿部(同比增17.5%),Q4收入426.3亿元(同比增38.4%),出货量4230万部(同比增29.7%)。20年智能手机ASP为1039.8元(同比增6.1%),Q4的ASP为1009.1元(同比增6.8%、环比降1.3%)

报告提到,公司的产品组合持续完善,在全价格段均提供有竞争力的产品,供应链方面有更强的确定性,国内线下渠道和海外运营商渠道能力加快提升,预期在今年全球和国内份额将进一步提升。毛利率方面,在公司产品组合优化、规模效应增强和行业缺货的环境下,手机整体价格带提升,且降价活动减少,Q4毛利率达到创历史新高的10.5%(同比增2.7pct、环比增2.1pct)。产品组合竞争力和规模效应仍将继续提升,行业缺货的情况短期难有实质改善,预期ASP和毛利率将延续较好的表现。

大和建议投资者趁低吸纳安踏体育(02020) 多家机构予“买入”评级

大和:上调安踏体育(02020)评级至“买入” 目标价微降至135港元

报告中称,公司去年纯利取得51.6亿元人民币,符合该行预期,而在充满挑战的环境中,去年毛利率及营业利润率也创新高,考虑到公司近期股价下跌,并建议投资者趁近期股价疲弱时“捞底”。

该行表示,管理层透露首季至今公司品牌零售销售已恢复正增长,“FILA”品牌零售额也在加速增长。零售折扣对比2019年的水平也有所改善,而库存销售比也可望恢复正常并达到其年底目标。公司今年关键策略是增加在夏季及冬季奥运会的曝光率、安踏向直面消费者模式转型、电商及数码化,估计今年“安踏”及“FILA”品牌将分别取得中高位数增长及增约30%。

大和认为,管理层仍对“Amer”五个目标有信心,包括维持各核心品牌收入达10亿欧元的目标,尽管去年受疫情影响,Arc’teryx和Salomon仍实现同比增长,而出售Suunto或显示出公司将更专注于其核心品牌发展。

国盛证券:维持安踏体育(02020)“买入”评级 目标价111.9港元

报告中称,安踏年初确立“科技引领的大众专业运动”新国货的定位,下半年基于此实施DTC渠道战略转型,全年实现收入157.49亿元,由于短期转型影响,同比下降9.7%,毛利率同比提升3.4PCTs至44.7%,门店数量减少594至9922家。FILA高端形象进一步强化,全方位提升产品竞争力,实现收入174.5亿元,同比提升18.1%,门店数量增加55至2006家。据该行测算,在冰雪运动兴起过程中,迪桑特品牌在疫情影响下实现流水15亿+,收入增速超过60%,KOLON品牌也进入盈利状态,公司多品牌战略优势明显。

该行预计,2021年安踏品牌将在重新定位和渠道转型完成后实现流水/收入分别高双位数/近30%增长,FILA流水增速30%+,DESCENTE仍处于高速扩张阶段,流水增速相较FILA要更高,综合集团收入有望突破30%。公司身为行业龙头不忘初心坚持变革,三十而立之际,通过多层级增长曲线,重新明确旗下品牌发展路径,长期有望实现持续且优质的增长。合营集团Amer核心品牌细分领域领导地位稳定,以DTC和大中华区为业务拓展核心,2021年增长确定性强。

快手-W(01024)绩后获瑞银、招银国际予“买入”评级 目标价最高看至432港元

瑞银:上调快手-W(01024)目标价至432港元 评级“买入”

报告中称,维持快手线上媒体行业首选,因其电商及广告业务展望更趋正面,特别是去年第四季取得强劲收入表现之后。预期公司其他服务收入受电商带动,今年预计升224%,商品成交金额预计同比升87.4%至7142亿元人民币。预计今年广告收入同比增95%,产品转型预计提升流量也协力广告变现。预计在市场推广及研发增加投资,并随着收入加快增长及收入组合改变,利润率预计有所改善。

招银国际:维持快手-W(01024)“买入”评级 目标价382港元

报告中称,快手强劲的1Q21E用户增长和港股通纳入或为股价潜在催化剂。公司4Q20收入同比增53%,比市场/该行预期高1%/0%。Non-GAAP净亏损人民币7.04亿元,好于市场及该行预期,源于营销费用低于预期。短期板块估值回调及季度业绩波动,不改长期增长逻辑。

报告提到,快手4Q20直播处于淡季,收入同比下降7%,比该行的预期低1%。由于高基数及趋缓的行业增速,预计直播业务在2021财年取得单位数增长,其中1Q21E或出现双位数同比下降。4Q20广告收入同比增170%,比该行的预期高2%。随着KA品牌客户对接、广告形式多样化、算法推荐优化及团队扩充,预期广告业务未来三年收入CAGR

66%,成为公司收入主要推动力。

招银国际称,现阶段快手广告加载率、eCPM及单用户广告收入远低于抖音水平,体现其广告业务仍有较大提升空间。4Q20电商GMV同比增314%,带动其他收入同比增8.3倍。该行相信电商业务有望进一步释放TAM潜力,并预计GMV将在2022E财年达到7880亿元。