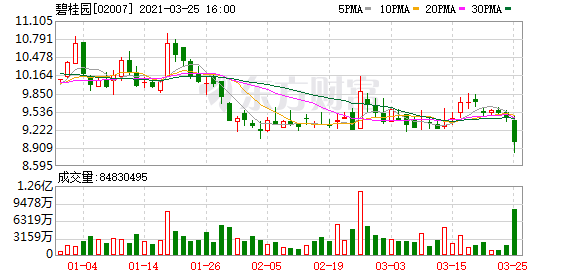

碧桂园控股有限公司(以下简称“碧桂园”,股票代码02007.HK)于3月25日披露2020年度业绩报告,尽管新冠疫情之下压力重重,集团连同其联合营公司,实现归属于集团股东权益的合同销售额约5706.6亿元(人民币,下同),合同销售面积约6733万平方米。无论权益销售金额还是销售面积,都继续保持了同比稳步提升。在第三方机构的统计中,碧桂园仍保持全口径销售额行业第一的领先地位。

年报发布会上,碧桂园集团总裁莫斌表示,公司有信心未来三年每年录得10%以上的权益销售额增长,并保持各项经营指标同步增长。

此次碧桂园公开“三年增长”计划,向市场明确传递了龙头房企对未来发展的信心和底气。而公司强劲的经营状态、持续稳健的财务水平、充足且优质的土地储备以及强大高效的组织队伍,为碧桂园实现“未来三年年增10%”的目标打下了坚实的基础。

报告期间,碧桂园实现总营业收入约4629亿元,毛利约1009亿元,净利润约541亿元,表现不俗。公司董事会建议派发末期股息每股人民币24.98分,2020年全年合计每股派息人民币45.53分,全年派息总额占股东应占核心净利润31%。2020年,碧桂园继续履行回馈社会的郑重承诺,全年完成纳税总额653亿元。

截至2020年12月31日,集团权益可售资源合计约2.25万亿元,充足的土地及现金储备,为集团持续稳健开展业务提供坚实保障,亦是应对行业周期波动的殷实家底。

与此同时,受惠于多年以来保持的财务纪律,即便在疫情冲击的2020年,碧桂园的财务盘面仍旧呈现扎实、稳健的风格,抗风险能力极强。数据显示,截至报告期末,公司可动用现金余额达1836亿元,资金保障能力好;净负债率仅55.6%,远低于行业平均水平,在TOP5头部房企中亦处低位;综合融资成本仅5.56%,2021年初新发行美元票据更录得2.7%的超低票面利率。

杠杆处行业低位,净负债率低至55.6%

2020年,面对疫情带来的严峻挑战,碧桂园及时把握城市轮动复苏机遇,打造适销产品,加大营销力度,推出线上营销等创新措施,实现了规模稳步增长,全年累计实现归属公司股东权益的合同销售金额约5706.6亿元,较2019年同比增加3.3%;归属公司股东权益的合同销售建筑面积约6733万平方米,较2019年同比增加8%。统计显示,2016年至2020年期间,公司权益合同销售金额复合增长率达到25%。

销售增长的同时,公司继续狠抓回款,实现权益物业销售现金回笼约5193亿元,权益回款率达到91%,已连续5年高于90%,居行业较高水平。

目前,中国房地产调控已进入一城一策、一企一策的精细化管控新阶段,尤其2020年8月启动的“三道红线”融资新规,以及2021年1月开启的房地产贷款集中管理制度,均是对行业融资的颠覆性监管,其目标是引导金融机构资金向稳健的优质企业倾斜。

“三道红线”指标分别为“剔除预收款后的资产负债率大于70%、净负债率大于100%、现金短债比小于1.0倍”,若三线同踩则位居“红档”,连踩两线则位居“橙档”,只踩一线则为“黄档”,三线未踩则为“绿档”。

在公司看来,“三道红线”融资新规有助于房地产行业长期向好,也有利于资产质量优秀的公司持续经营。早在2018年,碧桂园提出“行稳致远”全新战略,将稳健经营放在最重要的位置,将财务风险牢牢锁在笼子里,这与国家层面对于房地产行业的调控目标保持着高度一致性。

2020年以来,公司继续优化资产负债表,优化资本结构,截至2020年末的“净负债率”为55.6%,远低于100%的标准线;“现金短债比”为1.9倍,远高于1.0倍的标准值;“剔除预收款后的资产负债率”微弱高于70%的指标线。管理层也在发布会上表示,公司整个负债规模会在2021年、2022年逐步下降,有信心在2023年6月30日前达标回绿。

截至目前,公司已经连续多年保持净负债率低于70%这一指标,这在行业的高杠杆发展周期,以及公司的快速发展阶段,是十分难能可贵的。

债务总额下降,融资成本再创新低

“三道红线”和房地产贷款集中管理等融资新规的实施,让房企融资环境发生极大变化,所幸碧桂园的杠杆水平一直处于行业低位,融资渠道依旧畅通。2020年截至报告期末,集团的平均融资成本为5.56%,较2019年底下降78个基点。

2021年1月发行的5亿美元5.5年期票据和7亿美元10年期票据的利率更是分别为2.7%、3.3%,创民营房企发债融资成本之新低。在行业整体融资趋紧的背景下,碧桂园以超低成本发债融资,充分显示集团稳健的财务盘面在资本市场上拥有的竞争实力。

截至2020年末,集团有息负债总额为3265亿元(含银行及其他借款、优先票据、公司债券和可转股债券),同比减少11.7%;其中需于一年以内偿还的短期有息债务约962亿元,债务结构合理,资本结构进一步优化。

基于良好的经营情况、稳健的财务管控,碧桂园备受评级机构认可。报告期内,公司获得穆迪上调发行人及高级无担保债券评级至投资级、标普上调公司长期主体信用评级展望至正面两项成果,进一步降低融资成本,获得更多投资者的青睐。

截至目前,穆迪、惠誉两家国际评级机构已给予公司“投资级”评定,标普主体评级展望为正面,离“投资级”仅一步之遥,公司已成为罕有的同时获得穆迪和惠誉两家机构“投资级”评级的民营房地产上市公司。

同时,公司也自2017年起连续四年入选《财富》杂志世界500强企业,且2020年排名较2019年攀升30位,至147位,位居全球房地产行业之首。

(文章来源:证券市场周刊)