4个月前的2020年11月19日,完美日记母公司逸仙电商(NYSE:YSG)创始人黄锦峰和创始团队,一起见证了纽交所上市云敲钟。他们穿着黑色文化衫,印有“The Future Beauty”字眼,对外传递着“成为中国欧莱雅”的野心。

作为首个在美股上市的中国美妆集团,逸仙电商上市后的首份财报备受关注:整个2020年来看,逸仙电商总净营收为人民币52.3亿元(约合8.020亿美元),相比2019年的人民币30.3亿元同比增长72.6%;利润方面,净亏损26.9亿元人民币(约合4.120亿美元),而2019年净利润为7540万元人民币,形成巨大反差。按照非美国通用会计准则下(Non-GAAP),其净亏损为人民币7.878亿元(约合1.207亿美元)。

即使全年收入大幅增长,也难掩盖亏损的尴尬,外界开始质疑完美日记高增长背后的昂贵流量。

逸仙电商只是一个缩影,以完美日记、花西子、橘朵为代表的国产美妆,在国际品牌垄断的市场局面,占据一席之地,但是社交平台“热闹”的霸屏之外,这些品牌的护城河在哪里?

完美的尴尬:营收52亿,净利亏27亿

逸仙电商成立于2016年,目前旗下拥有包括完美日记(Perfect Diary)、小奥汀(Little Ondine)及完子心选(Abbys Choice),以及2020年11月收购的法国高端美妆品牌科兰黎(Galénic)等彩妆及护肤品牌。

由于定位年轻、价格亲民、新品快速上线,最为人熟知的完美日记,已经成为中国最大的彩色化妆品品牌。此外,逸仙电商的招股书显示,截至2020年9月,逸仙电商旗下品牌全网官方账户粉丝数超4800万。

可以看到,一方面,逸仙电商2018年收入6.35亿元,2019年收入达30.31亿元,同比增长377%,2020年前三季度收入达32.72亿元,超出去年全年,2020年全年52.3亿元,收入依然保持高速增长。

另一方面,是逸仙电商增收不增利的尴尬,财报显示,主要原因在于逸仙电商高企的“销售和营销费用”,包括三大部分:广告、营销和品牌推广成本、体验店开发期间产生的费用。

数据显示,逸仙电商2020年第四季度的销售和营销费用为13.8亿元(约合2.113亿美元),同比增长209.21%。此外,2020年全年的销售和营销费用更是高达34.12亿元,同比增长172.74%,占总营收的比例达65.24%,较2019年上升23.96个百分点,严重吞噬了公司利润。

事实上,逸仙电商的营销费用一直居高不下:从2018年至今,逸仙电商2018年营销费用占比为48.7%,2019年为41.3%,2020年第三季度提升至62.2%,2020年全年则高达65.4%。

尤其是,2020年第四季度恰逢双11、双12两场大促活动,逸仙电商对完美日记、小奥汀、完子心选都进行了大力推广,仅以双11为例:截至当天0点31分,完美日记累计销售破5亿元,蝉联彩妆销冠;小奥汀销售额破1亿元;完子心选首次参加天猫双11销售额超3000万元。

此外,逸仙电商在招股书中提到,“我们也与更多的KOL合作,以推动品牌和产品更有效、更有针对性到达客户群体。”其中的“更多”指的是,有超过15000名KOL与逸仙电商进行过深度合作,其中有800位KOL的粉丝数超过100万。

尽管过去一年营销费用激增,但市场似乎并不满意逸仙电商的获客能力。

凭借一直以来主导的DTC模式(Direct To Consumer)(直接面向客户),逸仙电商触角涵盖了包括天猫、京东、唯品会等电商平台,微信、抖音、快手、小红书、哔哩哔哩等社交平台,覆盖客群仅从2019年的2340万人,增长至2020年9月末的2350万人,而同年第四季度DTC客户数量1440万,同比增速30.9%,但远低于营销费用的同比增速。

当然,需要指出的一个细节是,在逸仙电商2020年净亏损中,有相当一部分是股权激励费用,按照非美国通用会计准则下(Non-GAAP),逸仙电商全年净亏损应为7.878亿元。

逸仙电商作出的解释是:2020年是公司重点战略投入期,在线下、研发及品牌升级等方面均进行了重点投入。品牌仍处于成长期,亏损主要源于战略性投入的加大。新品牌矩阵尚未进入收获期。

与昂贵的销售和营销支出,形成鲜明对比的是,逸仙电商较低的研发投入。

2018年-2020年,逸仙电商的研发费用为0.03亿元、0.23亿元、0.67亿元,分别占总收入的0.5%、0.8%、1.3%。

有网友对完美日记的表现一针见血的指出,“用心做广告,用脚做产品,买过一只唇釉,涂完一会就暗沉了,打底还卡粉,之前我也是看广告买过,但是用过一次不会再入手了,如果有2个亿可以把产品搞好点”。

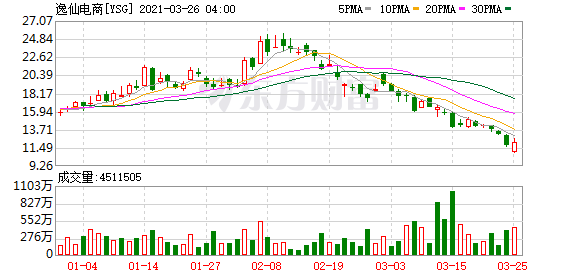

目前,逸仙电商的总市值也从122亿美元高点缩水至74亿美元。

战场从线上转移至线下,进军高端市场

“随着国产彩妆近几年的迸发,不少口碑产品养成了一批长期复购的稳定用户, 也连带着同系列的其他化妆品的增长,不过要想脱颖而出,竞争还是很激烈”,3月24日,一位从事化妆品销售人士告诉21世纪经济报道记者。

艾媒咨询分析师王清霖接受媒体采访时也表示,“统计数据显示,每年大约都有32%的新化妆品品牌进入市场,但同时也有25.5%的产品消失。当前我国的化妆品市场中,国外知名品牌如欧莱雅、资生堂,国内经典品牌如百雀羚、珀莱雅,原小众网红品牌如THECOLORIST、毛戈平,其他跨界品牌如润百颜故宫口红、云南白药采之汲正展开大混战,国产化妆品品牌和产品面临着议价能力低、产品同质化严重、竞争对手增多的严峻形势。”

伴随Z世代、国货潮流兴起的“完美日记”,要想继续担任美妆赛道的“黑马”,必须构建自己的护城河。

可以看到,依赖线上渠道拓展的逸仙电商,正在将战场移至线下。

招股书显示,逸仙电商公司分别在2019年和2020年前9个月开设40家及163家体验店。

2019年12月26日,一场新零售分享会上,逸仙电商新零售事业部总裁冯琪尧曾提到,“逸仙电商已在上海、杭州、苏州、南京开设完美日记体验店,接下来完美日记会加快开店速度,未来三年计划在华东开店200家,全国开店600家”。

简单算一笔账,逸仙电商的招股书显示,2019年,体验店的相关支出为5290万元,而2020年前9个月,体验店的相关支出为1.96亿元,两年以来平均每家门店的花费为126.23万元,如果完美日记计划在2022年门店总数超过600家,意味着接下来至少还要开397家门店,以每家店支出126.23万元计算,意味着逸仙电商在线下门店,至少还要花费5亿元。

另一家护肤品牌纽西之谜CEO刘晓坤曾经提到,“化妆品纯电商的模式已经迈入当年的共享单车大战,最终要么是资本强大的干掉资本弱小的,要么互相消耗导致国货化妆品全体遭受重创,最终被线下根基扎实、线上理性投入的国际品牌全面收割”,在他看来,“如果线下没有一个坚实的基础的话,即使未来把线上做大了,还是站不住的。”

在21世纪经济报道记者近日的采访中,也有日化行业人士表达了类似观点,“类似完美日记的品牌,具有较强的资本实力,烧得起钱,这两年的产品蛮出圈”,不过对其能否继续出彩,则保持观望。

逸仙电商背后,站着包括高瓴资本、老虎基金、真格基金、高榕资本、弘毅投资、华平投资等多家一线投资机构。

至今,有这样一个投资故事在坊间流传:从2018年5月A+轮进入,完美日记每轮融资加码,连续投资5轮的高瓴资本,对其给予厚望,并展开长期陪跑模式。

高瓴曾给逸仙电商明确给出开设线下店的“让女生快速变美”的定位建议;其次,引导其从单一品牌到美妆平台的转型,促成其走上“中国欧莱雅”之路;最后,帮助其收购法国高端美妆品牌Galénic(科兰黎),迈向高端化。

不过,对于逸仙电商2020年的业绩表现,3月25日,21世纪经济报道记者就此联系高瓴资本方面,被婉拒了采访要求。

可以看到,短短半年内,逸仙电商两度出手,通过收购国际高端护肤品牌,弥补高端美妆品类短板。

就在今年3月,逸仙电商称,已与总部位于伦敦的风险投资机构Manzanita Capital达成协议,将收购该机构旗下的高端护肤品牌Eve Lom。交易完成后,Manzanita Capital将在该业务中保留少数股权,并与逸仙电商达成合作关系。该收购预计可在未来数周内完成。

公开资料显示,Eve Lom品牌由知名美容师Eve Lom于1985年在伦敦创立,Eve Lom推出的经典洁颜霜产品,天猫旗舰店售价高达630元人民币/百毫升,被戏称为“卸妆膏中的爱马仕”。

逸仙电商创始人、董事会主席兼CEO黄锦峰表示,Eve Lom拥有深厚的品牌根基和高效的独家配方,此次收购将增强逸仙电商在护肤领域产品研发与品类布局上的竞争优势,继续拓展多品牌战略。

在此之前的2020年10月30日,逸仙电商还与欧洲最大皮肤医学及护理集团之一的法国Pierre Fabre集团达成协议,收购该集团旗下高端美容品牌Galénic。交易完成后,Pierre Fabre继续持有该品牌10%的股份。

“国货之光”自存之道

就在3月25日,产品(薇诺娜)经常出现在李佳琦的直播间、主打敏感肌护肤的国货护肤品牌贝泰妮(300957.SZ)登陆创业板上市,上市首日市值近700亿元。

完美日记与薇诺娜的交集是,他们都深度绑定李佳琦。

在逸仙电商的招股书中,同样提到了李佳琦,“我们经常和Austin Jiaqi Li一起工作,他是一名拥有超过3400万粉丝的美容产品直播KOL”。

此外,另一个国产新锐品牌花西子的崛起,也离不开李佳琦的助推。

有统计发现,2020年1-7月,李佳琦总共直播118场,其中45场花西子都有参与过。

以完美日记、花西子、橘朵为代表的国产美妆强势崛起。根据国元证券研报制作的“历年双11彩妆成交额TOP30”数据,在近两年的“双11”彩妆销售排名中,完美日记、花西子均排名靠前。

只不过,在社交平台的流量霸屏之外,这些国产品牌的护城河在哪里?

“投抖音、小红书、微博上的KOL,是化妆品品牌快速铺开知名度的方式,但是也需要拓展自己的流量来源”,3月25日,一位曾在化妆品电商平台工作的业内人士告诉21世纪经济报道记者,“相比雅诗兰黛、欧莱雅等欧美大牌,完美日记、花西子等品牌产品,价格比较便宜,这是优势,如何从品控、品牌故事、周边等继续留住年轻一代,以此提高整体品牌溢价,更需要花精力”。

此外,从国内化妆品行业的成熟供应链来看,代工厂系统从原料到配方再到包材应有尽有,完美日记的产品主要以OEM(代工生产)和ODM(贴牌生产)两种生产模式为主,2019年,逸仙电商与全球最大化妆品ODM企业科丝美诗在广州合资成立了化妆品研发和生产基地——逸仙生物科技(广州)有限公司,公司持股比例为49%,据媒体报道,该计划投资7亿元,预计2022年正式投产,产值高达20亿元。

值得一提的是,公开资料显示,科丝美诗为迪奥、欧莱雅、雅诗兰黛等多家国际知名美妆品牌的代工厂。

逸仙电商的招股书,也透露了下一步的发展路线,本次IPO募集资金用途为:3成用于公司日常经营,3成用于潜在战略投资和并购,2成用于技术研发、产品研发和配方研发,2成用于线下体验门店拓展。

从A股公司来看,同为化妆品企业的珀莱雅(603605.SH)和丸美股份(603983.SH)的做法同样值得借鉴。

2020年前三季度,珀莱雅实现营收22.9亿元,同比增长10.14%;归属于上市公司股东的净利润2.85亿元,同比增长18.74%。

在新品研发、品牌营销、渠道精细化管理等方面,珀莱雅均有不错的表现。

公开资料显示,珀莱雅旗下拥有“珀莱雅”、“优资莱”、“悦芙媞”、“韩雅”、“猫语玫瑰”、“YNM”、“彩棠”等品牌,涵盖护肤、洁肤、彩妆三大类产品。

2020年半年报提及,2020年上半年,主品牌珀莱雅,推出红宝石精华、双抗精华、小云朵洁面、时光鱼子精华、解渴修护面膜等新品;同时,针对主品牌珀莱雅,孙俪、蔡徐坤加入品牌明星矩阵;开展“年轻不慌”、“趁年轻为爱去冒险”、“趁年轻追回你的梦”等一系列主题营销;与“奈雪的茶”跨界合作,推出发现梦、追梦、守梦系列礼盒;并通过《安家》《清平乐》 《来自手机的你》等影视剧及综艺植入品牌及产品。

此外,珀莱雅继续深耕渠道,精细化管理。电商划分为3个事业群运营:美丽谷传统国货事业群(珀莱雅等)、太阳岛新锐品牌事业群(彩棠、印彩巴哈等)、月亮湾海外品牌事业群(欧树、WYCON等)。

被视为国产眼霜龙头的丸美股份,也在发力年轻客群。

2020年,丸美股份陆续推出小红笔眼霜和蝴蝶绷带眼膜两个爆品,主打青春大众市场,实现产品年轻化升级。丸美股份董事会主席孙怀庆近日接受媒体采访表示,“年轻人喜欢上网购物,我们的新产品就在线上首发;年轻人喜欢高性价比,我们推出了第一只30g的眼霜;年轻人喜欢黑科技,我们在产品中添加了一分钟可以震动12000次的按摩头。不仅产品受众定位在年轻群体,公司团队也非常年轻化,不少优秀人才都是90后。”

(文章来源:21世纪经济报道)