3月24日晚间,证监会对海通证券、海通资管及相关责任人员下发行政监管措施事先告知书(下称“告知书”)。

告知书称,经过对海通证券、海通资管在开展投资顾问、私募资产管理业务过程中未审慎经营、未有效控制和防范风险、合规风控管理缺失等违规行为的调查,证监会拟对海通证券采取责令暂停为机构投资者提供债券投资顾问业务12个月、增加内部合规检查次数并提交合规检查报告的监管措施。

同时,证监会拟对海通资管采取责令暂停为证券期货经营机构私募资管产品提供投资顾问服务12个月、责令暂停新增私募资管产品备案6个月的监管措施,对多名直接责任人及负有管理责任的人员采取认定为不适当人选2年等监管措施。

违规存侥幸,监管严追责

由于永煤事件持续发酵,债券市场受到显著冲击,监管对各环节展开调查,其中就包括海通。

经证监会调查,海通证券、海通资管及相关人员在开展投资顾问、私募资管业务过程中,未按照审慎经营原则,有效控制和防范风险,对市场造成严重负面影响。

告知书指出,2019年12月证监会指导沪深交易所发布了《关于规范公司债券发行有关事项的通知》后,海通证券、海通资管仍存侥幸心理,在其他交易市场继续从事相关违规行为。

同时,海通证券、海通资管未将相关业务行为纳入全面合规风控体系,业务隔离、利益冲突防范、债券交易管理等存在漏洞,公司合规风控机制存在缺失。根据违规事实和相关规定,证监会拟对海通证券、海通资管采取前述监管措施,并对相关责任人员严肃追责。

多次被监管点名

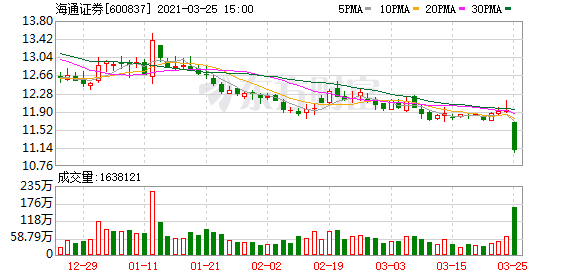

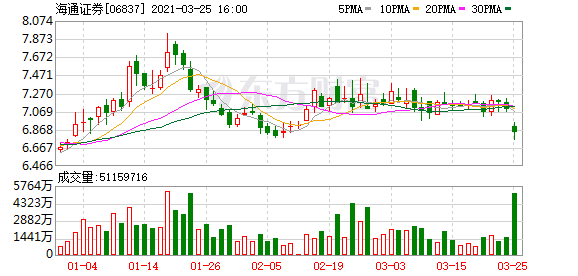

数据显示,海通证券在2020年承销债券1726只,债券承销金额为4793.17亿元,排在所有券商中的第六位。

2018年至2019年,海通证券主承销的企业没有出现违约情况。然而,2020年海通证券是主承销债券违约数最高的券商之一,参与主承销商的债券违约次数共计24次(包括本息展期),包括北大方正集团、宁波银亿控股、新华联控股、泰禾集团等企业债券违约。

2020年7月,中国证券业协会发布通告称,海通证券在中核融资租赁公司债券发行招标过程中,存在承销费报价偏低的情况,引发市场质疑,被启动自律调查。

2020年9月,证监会对海通证券出具警示函,称发现海通证券在保荐中国天楹股份有限公司(下称“中国天楹”)申请公开发行可转换公司债券过程中,存在对中国天楹及其子公司涉及重大诉讼标的金额占申请人净资产的比例计算错误,与实际情况存在重大差异,邮件发送与光盘报送的反馈回复关于该部分内容的表述前后不一致,且对中国天楹净资产收益率计算错误的违规行为。

除证监会外,海通也在中国银行间市场交易商协会(下称“交易商协会”)的点名名单中。

2020年11月18日,交易商协会公告称对永煤集团开展自律调查,根据调查获取的线索并结合相关市场交易信息,交易商协会发现海通证券及其相关子公司涉嫌为发行人违规发行债券提供帮助,以及涉嫌操纵市场等违规行为,涉及银行间债券市场非金融企业债务融资工具和交易所市场公司债券。因此,交易商协会将对海通证券及其相关子公司开展自律调查。

换言之,交易商协会剑指海通“结构化发行”,即发行人通过第三方机构成立资管产品定向认购自己发行的债券,发行人再购买资管产品的平层或劣后,返投一部分资金。

调查结果尚未出现,2020年12月20日晚间,海通证券官网发布公告,对违反行业自律规则和公司相关规定的债券融资部门、固定收益部门以及子公司海通资管、海通期货共四大业务线的相关负责人进行处分。其中北京债券融资部总经理夏坤、固定收益部总经理厉栋、海通资管副总经理张士军、海通期货副总经理姚弘等相关责任人,公司分别被给予警告、通报批评等处分和经济处罚。

2021年1月8日,交易商协会发出四份自律处分决定,分别对海通证券及其子公司海通资管、海通期货,以及东海基金予以警告处分。

出具的调查结果显示,海通证券及其子公司存在协助相关发行人在发行环节购买自己的债券,并协助相关发行人交易自己的债券,破坏了市场秩序。而海通证券向下属子公司作为投资顾问或管理人的相关资产管理计划下达交易指令,协助相关发行人交易自己发行的债券,违反了银行间债券市场相关自律管理规则的行为,内控管理不到位。

后续是否还有监管重拳,犹未可知。

(文章来源:第一财经日报)