3月23日,国泰基金在对自家钢铁ETF的宣传上,打出了“碳中和+供给侧+低估值”三大卖点。

这与2016年开启的集中去产能何其相似?

同样是供给侧改革发力,同样站在新的五年计划起点,也同样引发了产品价格、资本市场的激烈反应……

仅以“钢铁重镇”唐山为例,在退出空气质量排名后十名及生态环境部的突袭下,3月下旬释放了一系列的铁腕治污措施。当地至少30%起步的限产力度,也刺激钢坯价格创出了近13年的新高。

年内,工信部更是多次作出如“坚决压缩粗钢产量,确保2021年粗钢产量同比下降”的表态。

碳达峰、碳中和背景下,钢铁业的“去产量”进程正在徐徐开启,对此业内不乏有人将其称之为“第二次供给侧改革”。

只是,与上一轮周期相比,本轮周期的行业供需关系、产品价格将如何演绎?

唐山限产过后,其他空气排名靠后的城市会否跟进?

按同样的限产力度计算,预计将影响供给端多少产能?

这些因素,直接决定了未来钢铁业景气回升的高度,以及相关企业盈利能力、二级市场估值的高低。

为此,21世纪资本研究院联合兰格钢铁研究中心共同推出本期《21硬核投研》,希望能够通过定性、定量分析,及未来行业潜在的演变方向,加深投资者对行业理解程度,尽量减少相关上市公司来自基本面的变量。

景气度处于何种位置?

单纯从价格比较,目前钢价要显著高于2017年去产能的峰值。

3月24日,上期所螺纹、热卷主力合约的结算价分别为4733元/吨、5124元/吨。

2017年行业去产能加速阶段,这两个钢材品种的高点尚不过4418元/吨、4400元/吨。

与上几轮周期相比,目前行业盈利能力却处于较低水平。

从2008年算起,国内钢铁业至少经历了五轮较为明显的上升或下降周期。

分别为2008年末至2011年7月(“四万亿”投资期间)、2011年7月至2015年底(产能过剩)、2016年初至2018年底(集中去产能阶段)、2019年至2020年3月底(去产能后阶段+疫情)、2020年4月至今(经济复苏,矿石、焦炭成本刺激钢价上涨)。

期间,主导行业运行的主要驱动力和供需关系演变动力。

21世纪资本研究院将其归结为以下五个阶段。

第一阶段:2008年末至2011年7月,次贷危机对全球影响显现,中国出口环境变差,钢铁市场价格大幅下行。2008年底国家推出4万亿投资和十大产业振兴规划,经济提振下,钢铁需求增长推动钢铁市场震荡上行。

第二阶段:2011年7月至2015年底,4万亿投资背景下,钢铁行业投资力度加大,产能过剩逐渐显现,市场竞争激烈,钢材价格震荡下行,行业盈利持续下降,2015年严重亏损。据兰格钢铁云商平台监测数据显示,至2015年12月,钢坯价格最低达到1460元/吨,三级螺纹钢最低达到1823元/吨。

第三阶段:2016年初至2018年底,面对钢铁煤炭等行业产出多、竞争无序、亏损严重等现象,国家在2015年11月提出供给侧结构性改革,2016年-2018年,钢铁行业完成1.5亿吨化解过剩产能目标,取缔1.4亿吨地条钢,行业供给环境持续改善,市场价格震荡上行。

第四阶段:2019年至2020年3月底,2019年起随着供给侧结构性改革带来的政策红利逐渐衰减,叠加2020年一季度疫情影响,钢铁行业高供给压力有所显现,钢材市场价格震荡下行。

第五阶段:2020年4月至今,经济复苏+成本推动,2020年二季度随着中国逆周期调节力度加大和经济复苏,钢铁行业供需两旺,叠加铁矿石、焦炭等原料成本上行推动,钢铁市场震荡上行。

对比可以看出,最近一轮的钢价上行主要受到铁矿石、焦炭等成本端上涨,以及全球货币宽松下大宗商品价格上涨带动,碳达峰、碳中和带来环保限产力度加大,产量受到约束下供需改善预期等综合因素的推动。

图2:2010年初至今兰格钢铁吨钢毛利测算,数据来源兰格钢铁、21世纪资本研究院

正因于此,在成本大幅上涨下,钢铁行业盈利被严重吞噬,当前钢铁业盈利能力是处于近10年周期以来的相对低位,仅仅略强于2014年、2015年行业产能过剩的低迷阶段。

兰格钢铁研究中心测算结果显示,2月份,包括方坯、线材和螺纹钢等在内的七大品种吨钢平均毛利为-89元/吨,3月份随着钢价上涨,利润空间得到一定修复,但也仅110元/吨。

相比之下,在2017年行业去产能高峰期间,这一数值曾对一度超过1100元/吨,目前整个行业景气度与供给侧改革期间存在极大差距。

对应到企业经营层面,较低的利润空间,使得相关上市公司盈利能力难以出现显著提升,整体利润规模表现较差。

碳达峰带来“第二次供给侧改革”预期

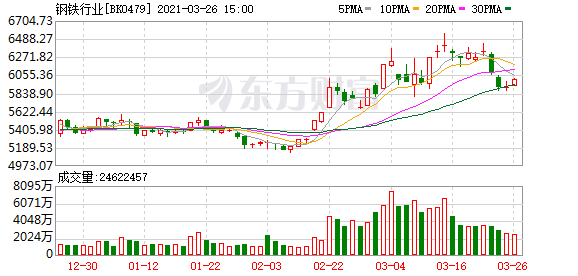

行业盈利能力处于底部,但是在2月至今A股市场走势中,钢铁股却异军突起。

2月10日至3月12日拉涨期间,36只钢铁股(包含普钢、特钢企业)平均涨幅达19.4%,同期沪深300和全A指数涨幅为-4.79%、5.38%。

21世纪资本研究院、兰格钢铁研究中心认为,这主要为A股板块轮动所致,市场选择了卖出累计涨幅过高的白酒、新能源等龙头股,转投更具估值优势的顺周期板块,加上“碳中和”概念的风靡和对行业供给侧的潜在改变预期,最终促使钢铁股集体上涨。

图3:2001年至2020年国内粗钢产量数据,数据来源兰格钢铁、21世纪资本研究院

上述预期,存在一定行业基础。

对比历史数据可以看出,近20年国内粗钢产量连续走高,从不足2亿吨一路跃升至2020年的10亿吨以上。

2019年,中国二氧化碳排放量达到98.26亿吨,占全球比例为28.76%,是全球最大的排碳经济体。

其中,电力领域排碳39.36亿吨,占比40.05%,交通领域排碳9.16亿吨,占比9.32%,生活领域排碳7.62亿吨,占比7.76%,钢铁行业排碳占比在15%左右。

换言之,钢铁业是国内工业制造业中排名首位的“排放大户”。

那么,想要实现碳达峰、碳中和的目标,钢铁业减少碳排放,避无可避。

至于具体实施路径,21世纪资本研究院、兰格钢铁研究中心认为主要包括以下四个方面:

(1)新的冶炼工艺探索,如氢冶炼技术、电解技术等,减少对碳的应用,进而减少二氧化碳排放;碳捕获及应用技术(CUSS),对于排放的二氧化碳进行收集及相关技术处理,该技术的产品,既可转化为农业肥料或用作石油开采的催化剂等,也可经过压缩后封存在枯竭的油田、天然气领域、海底等安全场所。

(2)新能源应用,由之前的火电应用向风电、太阳能等转变,减少火电应用产生的间接碳排放。

(3)炼钢产能结构转变,电炉炼钢相较转炉炼钢碳排放大大减少。长流程高炉+转炉生产工艺的二氧化碳排放量最大,吨钢基本在2.1吨以上,而100%废钢的电炉工艺排放量仅282公斤。

(4)减产量,直接通过减产,减少碳排放。

2021(第十二届)中国钢铁发展论坛上传出的消息是,《钢铁行业碳达峰及降碳行动方案》已经形成修改完善稿,五大实施路径为推动绿色布局、节能及提升能效、优化用能及流程结构、构建循环经济产业链,和应用突破性低碳技术。

此外,《行动方案》确定的初步目标为,“2025年前,钢铁行业实现碳排放达峰;到2030年,钢铁行业碳排放量较峰值降低30%,预计将实现碳减排量4.2亿吨。”

综合现有冶炼技术、原料结构,以及工信部、中钢协等相关部门的表态来看,现阶段钢铁业实现碳达峰最直接有效的方法就是去产量。

中钢协副会长骆铁军指出,“过去15年间,钢铁企业吨钢综合能耗从694千克标煤降到了545千克标煤,但单位能耗下降速度逐年减弱,进一步下降空间有限,因此要想实现碳达峰,首先要从钢铁产量特别是铁产量下降入手。”

这一背景下,2020年10.65亿吨的粗钢产量将成为“十四五”期间行业供应的峰值。

供应端设置上限,与2016年的去产能的效果类似,行业内因此也形成了“第二次供给侧改革”的预期。

限产预判:河北四省至多减产7000万吨

世界钢铁看中国,中国钢铁看河北,河北钢铁看唐山……

钢铁业“十四五”若想实现碳达峰,抓住主产地唐山是必然。

数据显示,2020年,唐山市生铁产量为1.33亿吨,占全国比例为14.98%;粗钢产量为1.44亿吨,占全国比例为13.52%。

3月19日,唐山市大气污染防治工作领导小组办公发布《关于报送钢铁行业企业限产减排措施的通知》,执行时间3月20日至12月31日,减排比例为30%-50%。

这本身也是落实2021年《河北省深入实施大气污染综合治理十条措施》中,唐山退出“污染城市后十名”做出的具体行动。

21世纪资本研究院、兰格钢铁研究中心测算结果为,2021年3月20日-12月31日唐山市限产30-50%方案将影响唐山市生铁产量3000万吨左右,按照15%的转炉废钢比,预计影响粗钢产量3400万吨左右。

监测的唐山生产动向显示,当地不含已淘汰和停产高炉共104座,3月23日停产高炉数量为40座,高炉开工率为61%。

而这是国内钢铁供给端相对确定的“减量”,但是仅仅依靠其3400万吨的减产预期值,并以2020年全国产量计算,其整体影响不过3.2%左右。

更为关键的是,其他空气质量排名靠后的城市会否跟进限产?

图4:粗钢产量排名前10省市及空气质量较差城市概况,数据来源国家统计局、生态环境部

生态环境部发布2020年全国生态环境质量简况显示,空气质量相对较差的10城市(从倒数第1名到倒数第10名)依次是安阳、石家庄、太原、唐山、邯郸、临汾、淄博、邢台、鹤壁、焦作。

河北省4城市上榜,但是先后发布了相关的“退后十”的时间表。其中,唐山邢台今年“退后十”,石家庄邯郸明年“退后十”。

21世纪资本研究院、兰格钢铁研究中心认为,虽然当前行业限产仅限于唐山,目前还没有其他区域跟进或相关部门文件的进一步出台,但是在各省市碳达峰、碳中和目标下,钢铁行业作为碳排放大户,其他省市可能会效仿唐山减排力度。

目前,包括河南等省份也已制订了类似于唐山的钢企环保绩效评级,通过生产工艺水平、治理技术等多项指标制定绩效评级细则,将行业企业分为A、B、C级,并根据不同天气条件,根据等级采取不同的停限产措施。

对比上表也可看出,空气质量排名靠后的城市主要集中于河北、河南、山东、山西,这四省又占据了全国粗钢产量的40.51%,2020年合计产量达4.314亿吨。

另有机构测算,若参照唐山的减产幅度估算,上述四省粗钢减持幅度预计达7000万吨左右。按2020年10.65亿吨全国粗钢产量计算,相当于同比减少6.57%。

图5:2020年粗钢产量排名前10省市产量变化,数据来源21世纪资本研究院

此外,结合粗钢产量变化情况来看,此次限产重点的河北增幅有限,反而是山东、山西两个空气污染城市较为集中的省份,2020年粗钢产量出现了较为明显的增长。

在碳达峰、行业“去产量”的背景下,上述省份跟进唐山限产的可能性较大。

虽然部分卖方机构认为“我们正站在钢铁行业新繁荣的给起点”,但是仅就上述7000万吨的至多减产预期值来看,整个行业供应端的收缩,会明显小于2016年至2018年的行业去产能阶段。

如2017年上半年,国内合计取缔、关停“地条钢”生产企业600多家,涉及产能约1.2亿吨。“十三五”期间,国内共化解钢铁产能约2亿吨,1.4亿吨地条钢全部清零,彼时全国粗钢总产量尚不过8亿吨出头。

相对应的,本轮驱动价格上涨的动力也会弱于2016年至2018年,相当于一次“缩小版”供给侧改革。

至于“到2030年,碳排放量较峰值降低30%”等长远目标,则可能通过电炉替代高炉等形式产能置换,这对行业中短期供需关系影响较小。

高成本压力下,钢企一季度盈利低位徘徊

通过对上述数据定量分析后,短期可见的钢铁业供给端的收缩力度小于2016年集中去产能阶段。

对应到资本市场,则是钢材价格上涨的驱动力、上市公司的盈利提升幅度,也会显著弱于上一轮周期,2017年、2018年上市钢企动辄1000元以上的吨钢利润难以再现。

核心逻辑,为量、价关系。

首先,整个钢铁业面临更为严格的产能、产量控制。

工信部也已表示,年内将制定出台更加严格的钢铁行业产能置换实施办法,完善产能信息预警发布机制,实施产能产量双控,组织开展钢铁去产能回头看,逐步研究建立以碳排放、污染物排放、能耗总量等为依据的产量约束机制。

全行业产量增长空间十分有限,供给端大概率收缩,企业经营端来自销量层面的刺激支撑力度不足。

其次是价格。经过2020年4月至今的持续拉涨后,螺纹、板材等主要钢材品种已经超越2018年去产能末期的高点,并十分接近2011年“四万亿”后期的高点,未来进一步上涨空间随之减小。

尤其是板材类产品,自2020年下半年,受益于下游汽车、机械行业需求的增加,及自身成本端的推动,价格早已创下历史新高。

但是与2018年相比,目前铁矿石、焦炭等主要原料价格却处于历史绝对高位,如2015年底铁矿石期货主力合约结算价仅为285元/吨,但是在今年3月初则创下了1165.5元/吨的新高。

换言之,钢价确实涨了,钢企却没享受到红利,利润空间早已被高企的成本端所覆盖。

比较部分板材吨钢利润演变情况,也可看出今年一季度除了冷轧卷板表现较好外,热卷、中厚板利润空间反而较2020年同期有所下滑。

反映到企业财报上,今年一季度各家上市钢企业绩增长压力同样不容小觑。

整体上看,钢铁业盈利能力仍然处于历史相对低位徘徊。加之此前促使产品价格上涨驱动力,如需求、流动性边际弱化的风险,短期内还看不到行业相对确定的反转迹象。

兼并重组加快,贡献事件性驱动机会

行业基本面未出现明显好转,仅有减产预期作为支撑的景气度提升基础并不牢靠。

更何况,上述定量分析结果已经在唐山限产的基础上,提前一步扩散至其他污染较严重省份,至多对整体产量影响尚不过6.6%。

这其中还面临着,山东、山西、河南等省份未跟进限产的不确定性,即便跟进限产,各地限产力度也可能存在一定差异,实际减产数量或低于上述7000万吨的预估值。

相比与潜在的限产扩围预期,铁矿石、焦炭等原料价格的回落,对企业盈利能力的提升会显得更为直接和有效。

另外,较为确定的趋势是,作为行业龙头的上市钢企“十四五”期间兼并重组力度有望明显提升。

这在“十三五”期间的2019年至2020年已有体现。

以宝钢为代表的国企及民营钢企龙头建龙集团、方大集团,期间兼并了多家区域性钢企。

全国人大代表、鞍钢集团董事长谭成旭近期也表示,“十四五”期间,鞍钢将按照提升发展质量和效益,降低排放和能耗这“两升两降”的总体思路,在“五新”上聚力、发力。谋划新定位,制定“7531”的发展目标,即7000万吨级的粗钢、5000万吨级的铁精矿、3000亿级的营业收入和100亿级的利润。

但是,鞍钢集团2019年、2020年粗钢产量分别为3920万吨和3819万吨,剩余缺口超过7000万吨。

对此亦有业内人士预判,鞍钢或将本钢、凌源钢铁等辽宁本土钢企整合,按其产量计算,刚好可以达成“7000万吨粗钢、5000万吨铁精矿”的目标。

国务院2016年9月发布的《关于推进钢铁产业兼并重组处置僵尸企业的指导意见》指出,到2025年,中国钢铁产业60%-70%的产量将集中在10家左右的大集团内,其中包括8000万吨级的钢铁集团3—4家、4000万吨级的钢铁集团6家—8家,以及一些专业化的钢铁集团。

而据兰格钢铁研究中心最新测算数据显示,按照十大钢铁企业粗钢累计产量计算,2020年钢铁产业集中度(CR10)为39.2%,虽然较2019年提升2.6个百分点,较“十三五”末期提升5个百分点,但是提升空间仍然巨大。

同时,结合上述目标来看,宝钢已率先完成,其他如鞍钢、河钢等头部企业,甚至是区域性的龙头钢企,均有望延续这一整合路径。

这对于上市钢企而言,有望对相关公司贡献一定的事件性驱动机会。

只是,在供应端减产幅度有限、成本端高居不下的背景下,钢铁业整体仍然缺乏一些景气度翻转的契机。

上述背景下,二级市场钢铁板块亦难以复制供给侧改革阶段的行情,碳达峰、碳中和对行业的改变,更可能是一次细水长流、润物无声的长周期改造。

钢铁股仅有的确定性优势,也只剩下了国泰基金提及的“低估值”,而这并不能构成股价,尤其是整个板块上涨的核心逻辑。

相关报道:

绿色发展加快碳减排 钢铁业备战碳中和“大考”

电力钢铁行业有望率先推进“碳达峰”“碳中和”

研报分析:

国泰君安:我们正站在钢铁行业新繁荣的起点

中金公司:2021年钢铁价格调整空间有多大?

(文章来源:21世纪经济报道)