近期股市震荡,基金面临赎回压力,基金公司希望通过分红这种方式来留住投资者。或者基金经理对后市比较不确定,手上的部分现金就选择分红而不是买股票。

经过2020年这个权益类基金大年,大部分基金公司积累了较为丰厚的可分配收益。尽管2021年春节过后,股市巨幅震荡,基金管理人分红的意愿反而更为强烈。

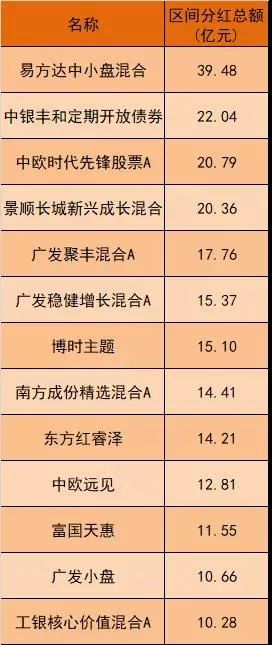

2021年第一季度共有1066只基金分红(A/C份额分开计算),累计分红总额882.87亿元,相比2020年一季度基金分红464.24亿元同比增加90%。

明星基金经理大手笔分红

从单只基金来看,“公募一哥”张坤管理的易方达中小盘混合一季度分红总额最多,为39.48亿元。易方达中小盘最新规模为401亿元。

2月24日,易方达中小盘混合发布的分红公告显示,10份基金份额分红9元,这也是该基金2021年的第一次分红。

明星基金经理周应波管理的中欧时代先锋股票A和刘彦春掌管的景顺长城新兴成长混合的一季度分红总额均超过20亿元。

中欧时代先锋每10份基金份额分红2.6元,最近规模165.52亿元,并于2月29日发布公告调整大额申购、转换转入、定期定额投资限额。其中,A类基金份额单笔或累计申购不超过5000元,C类基金份额单笔或累计申购不超过5万元。

景顺长城新兴成长混合每10份基金份额分红1.7元,最新规模393.19亿元。

丘璟旻管理的广发聚丰混合A和傅友兴管理的广发稳健增长混合A分红总金额分别为17.76亿元和15.37亿元。

以单只基金分红比例来看,鹏华前海万科REITs已经连续三年位居分红榜单首位。2021年的第一次分红,鹏华前海万科REITs每10份基金份额分红78.75元,但该基金是房地产证券化的资产,跟一般的权益类基金和债券基金没有可比性。

除了易方达中小盘混合每10份基金份额的分红达到9元,前海联合研究优选、泓德泓华混合、银河银泰混合、银河行业混合等多只基金每10份基金份额的分红均超过5元。

一季度为何会有大量基金扎堆分红?沪上某公募人士对《国际金融报》记者表示,由于近期股市震荡,基金面临赎回压力,基金公司希望通过分红这种方式来留住投资者。也有一种可能是基金经理如果对后市比较不确定,手上的部分现金就可能不会选择去买股票,而是用来给投资人分红。另外,还有一些基金合同里面规定需要分红。

对中长期投资保持乐观

去年获利的大部分基金给投资者带来了不错的收益,此次分红让投资者落袋为安。

恰逢年报披露期,已经有不少基金发布了2020年年报,基金经理对2021年的投资进行了展望,其中不乏一季度大额分红的明星基金经理。

一季度,刘格菘管理的广发小盘成长每10份基金份额分红2.38元,累计分红总额达到10.66亿元。

广发小盘成长2020年年报显示,该基金规模为162.34亿元,全年基金份额净值增长率为74.32%。截至去年底,该基金依旧保持着高仓位运行,股票仓位为92.04%。2020年,该基金重点配置了新能源、云计算、半导体、医药等成长行业。

对于后市,刘格菘认为,2021年由于利率水平上行,预期市场波动将会加大,但看好A股的中长期投资价值。市场进入“信用收缩+盈利扩张”的信用收缩前期,资本市场的整体估值大概率难以大幅提升,寻找业绩确定快速增长的机会更为重要。自身景气度能否爆发将成为相关资产能否取得超额收益的关键。随着光伏行业全面进入平价时代、汽车电动化大趋势的确立,以及海外需求的快速增长,光伏行业已经进入快车道,龙头公司将充分受益。同时,随着海外疫情缓解,全球持续复工复产,顺周期行业仍值得重点关注。

位于一季度分红总额之首的易方达中小盘,在2020年股票仓位基本稳定,并对结构进行了调整。行业方面,降低了家电等的配置,增加了食品饮料等的配置;个股方面,增加了业务模式有特色、长期逻辑清晰、估值水平合理的个股的投资比例。

张坤认为,或许应该降低对收益率的预期。同时,“对于中国经济和资本市场的长期前景是乐观的,相信会有一批优质企业不断长大、成熟并且长寿,优质的股权资产在各大类资产中仍是具有吸引力的”。

位列一季度分红总额第四名的景顺长城新兴成长混合,在2020年买入股票最多的是迈瑞医疗、恒瑞医药和中国中免,卖出最多的股票为牧原股份、温氏股份和三一重工。

对于后市,该基金的基金经理刘彦春认为,权益投资应该顺应经济发展潮流,更愿意在符合产业趋势、效率持续提升的领域寻找投资机会。收入水平的提高带来居民消费水平持续升级,我国在众多高附加值领域的全球竞争力也在不断提升,部分行业已经处于爆发前夜。未来值得跟踪关注的细节很多,例如国内信用紧缩力度、美国地产周期强度等。但就大局而言,我国这些年一直在做正确的事,发展潜力十足。

(文章来源:国际金融报)