请点击上方关注,点击下方“在看”

文/屠沂枫 中信银行(601998,股吧)总行公司银行部

本文载于《中国银行业》杂志2021年第3期导语:随着我国能源、交通和工业系统由黑色高碳向绿色低碳快速转型,多个相关行业将发生重大结构性变革。碳排放硬约束对银行现有信贷资产将带来新的风险冲击,银行机构需发挥金融引领和杠杆作用,把握宝贵的窗口期,与国家低碳发展战略同频共振。

“做好碳达峰、碳中和工作”是2020年底中央经济工作会议确定的八项重点任务之一,更是关系我国经济发展的战略问题。碳排放硬约束对银行现有信贷资产将带来新的风险冲击,银行作为我国经济社会系统中的重要金融机构,需未雨绸缪、积极发展绿色金融,尽快建立信贷资产绿色低碳化发展路径,通过资产腾笼换鸟,支持清洁能源产业,积极改善信贷结构;通过提升低碳评估能力,支持自愿减排机制,开发新产品,参与碳交易市场,为实现碳达峰、碳中和目标作出实际贡献。

碳排放硬约束下银行应提升低碳资产比重

“碳达峰”指某个地区或行业年度二氧化碳排放量达到历史最高值,然后经历平台期进入持续下降过程,是二氧化碳排放量由增转降的拐点。而“碳中和”是指在规定时期内人为移除或抵消人为排放的二氧化碳,这其中,人为排放包括化石燃料燃烧、工业 、农业及土地利用活动中所产生的排放,人为移除即通过碳吸收、碳捕获、碳封存技术以及通过植树造林等方式从大气中移除二氧化碳。在达标硬约束下,我国必须早于2030年实现碳达峰,化石能源在2050年基本清零,能源、交通和工业系统由黑色高碳向绿色低碳快速转型,多个相关行业也将发生重大结构性变革。

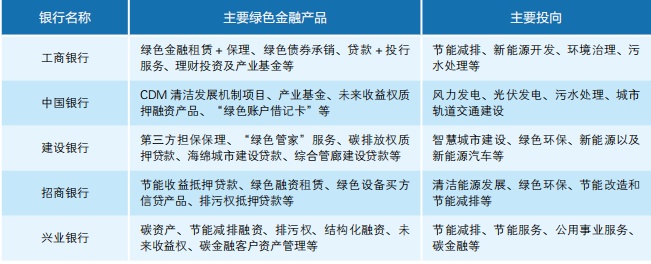

经过十多年发展,我国银行业绿色信贷规模已稳步增长。截至2020年末,国内21家主要银行绿色信贷余额超过11万亿元,绿色债券的年发行规模超3000亿元。同时,绿色信贷已成为政府运用经济杠杆推动环境保护和可持续发展的重要措施之一。目前,各主要商业银行都已开展绿色信贷业务,绿色信贷产品逐渐丰富,参考表1所示,银行投向领域更加聚焦,对节能环保、清洁能源和资源循环利用等行业的发展均给予了重要支持,积极践行了金融支持实体经济发展的责任。

表1:国内主要银行绿色金融产品发展概况

(资料来源:各银行网站整理)

与此同时,目前,国内商业银行应对碳排放硬约束的相关准备尚显不足,具体体现为以下几方面:

存量信贷资产中绿色低碳资产占比有待进一步提升。截至2020年末,银行金融机构对实体经济的贷款余额171.6万亿元,而国内21家主要银行绿色信贷余额超过11万亿元,占比为6.4%,总体看绿色低碳资产占比仍有待提升。

对创新领域了解不够充分。现阶段商业银行对核电、光伏、风电、氢能、生物质能以及碳捕集、碳汇、资源循环利用等创新领域了解不够充分。相关项目储备不足,同时缺少懂行业、善创新、能控风险的复合型人才队伍。

评估手段和能力不足。在相关项目的风险评估环节中,商业银行缺少有效的评估体系和量化工具,无法量化分析和评估低碳项目及其减排收益,也无法估算高碳资产的潜在风险。

需进一步提升低碳减排领域的参与度。当前,国内大多数商业银行对节能环保、清洁生产、绿色基础设施、绿色服务以及森林碳汇等低碳减排领域的参与深度与广度均不足,尚未充分发挥绿色低碳产业的技术扩散和经济乘数效应。

缺少统一支持目录及配套政策。从实际操作层面看,目前虽已发布《绿色投资指引》《绿色债券支持项目》等文件,但尚未出台针对碳减排的统一产品支持目录及核算标准,不利于银行开展实操性业务。

银行应调整策略顺应碳减排转型趋势

下阶段,银行机构需发挥金融引领和杠杆作用,积极应对,主动转变信贷偏好、调整信贷结构,把握宝贵的窗口期,与国家低碳发展战略同频共振。

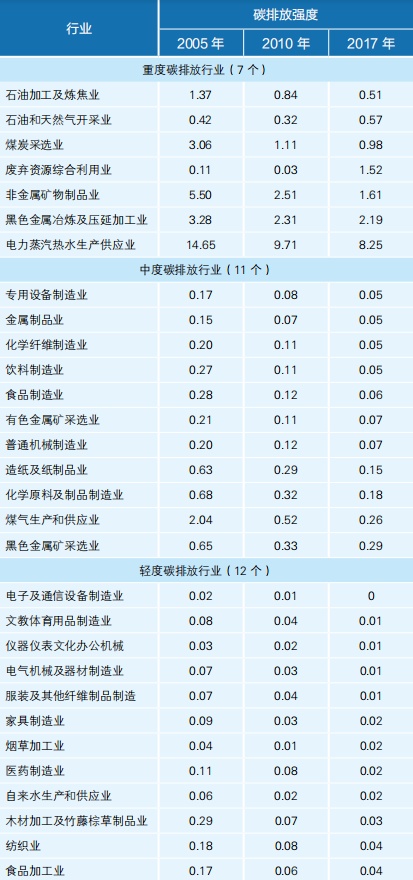

腾笼换鸟,有序置换高碳资产。通过分析不同行业的二氧化碳排放量与行业内企业营业收入之比,可得出该行业的碳排放强度。从银行授信合作较多的30个常见行业的碳排放情况看,大致可将其分为重度、中度和轻度碳排放行业。通过对比可以发现行业间的明显差异,碳排放强度最高的是电力蒸汽行业,最低的是电子通信行业之间,相差悬殊,详见表2所示。商业银行应予以重视,提早调整信贷资产布局,将有限的增量信贷额度腾挪给低碳行业。建议商业银行充分利用绿色低碳产业技术密集、产业链长的特点,全产业链支持绿色低碳领域发展,通过核心企业开展上下游的链式营销,打通与之配套的能源输送、装备制造、技术服务、交通运输等诸多领域,支持产业集群发展。

表2:30个主要行业碳排放强度对比

(吨/万元)

(数据来源:Wind数据库)

积极支持清洁能源产业发展。我国碳达峰、碳中和任务艰巨,2030年后我国煤电加速退出,累计减少发电量超900GW(吉瓦),淘汰煤电资产超5000亿元,化石能源在2050年基本清零。能源系统将从黑色高碳向绿色低碳快速转型,能源清洁化、低碳化、可再生化是尽早达标的科学路径,能源系统将向“发、输、储、用”一体化转型,未来20年,新增投资约100万亿元。我国将大力发展安全可靠的核电、海洋和陆地风电、高效太阳能(000591,股吧)发电、清洁高效的氢能、可循环利用的生物质能等,提升先进的碳捕集和储能技术,其中,风能、太阳能现有发电量4亿千瓦,2030年要达到12亿千瓦,增量巨大。银行机构应积极参与能源产业的低碳化变革,从根本上改善信贷资产的结构性不足。

借鉴ESG模式提升低碳评估能力。国内银行在碳减排治理实践中,可尝试采纳ESG(环境、社会责任和公司治理)体系和评价工具,通过建立清晰的低碳信贷和绿色金融产品分类和认证体系,形成统一的标准,让银行能够在投资决策、授信审批、利率定价、贷后管理环节中精准量化评估碳减排给项目带来的收益或风险影响。今后,环境因素将成为银行全面审核和评估客户及项目的重要参数。目前,欧盟在气候应对方面目前处于比较领先的地位,出台了《欧洲绿色协议》以及《欧盟气候法》,并提出2050年气候中性目标。建议金融监管、发展改革、生态环保等机构开展跨部门协作,出台类似欧盟的《可持续金融分类方案》,筛选切实可行的低碳统一标准和支持目录,为银行和社会资本有效投资绿色低碳产业、支持碳减排战略筑牢基础。

主动参与企业核证减排机制。中国核证自愿减排量CCERs(China’s Certified Emission Reductions),是指排放温室气体的企业自愿减排经过第三方核证后在国家主管部门(国家发展改革委)申请备案而形成的具有公信力的碳减排资产。CCERs作为碳减排资产可进行交易,拥有先进减排技术的企业可向其他企业有偿转让CCERs减排量,以满足排放履约要求。一方面,银行可利用对公业务、国际业务和投资银行领域的专业性及客群资源,为不同碳排放需求的客户搭建交易桥梁。另一方面,银行也可作为CCERs买卖双方的财务顾问,促其达成购买协议,既能拓展中间业务,又能为交易双方提供全面金融服务。

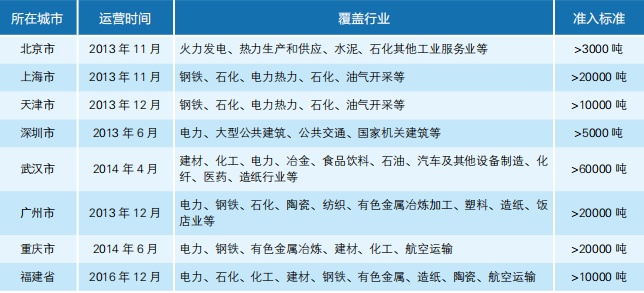

积极参与碳交易市场。到2030年,我国的碳排放峰值为108亿吨二氧化碳当量,这将成为一条不可逾越的红线。由此倒推,“十四五”期间,我国将建成一套严格的碳排放配额和碳排放权交易机制,并形成全国性的碳交易市场。目前,我国已在北京、上海、天津、深圳、武汉、广州、重庆和福建8个省市进行了碳市场试点,支持电力、热力、石油石化、冶金、医药、造纸等多个重点行业的减排工作,取得了交易经验,详见表3所示。

表3:国内现有碳交易市场概况

(数据来源:公开资料收集整理)

从支持碳减排和参与碳交易的角度出发,商业银行应不断创新并丰富碳金融产品,积极参与碳交易市场,融入国家的低碳大循环发展。例如,设立碳中和信贷额度,并接受企业的碳额度作为质押品,同时,对减排前景好的初创型企业,以项目贷款和流动资金贷款加以支持。此外,银行可采用“商行+投行”的模式高效支持低碳和减排产业发展,积极参与绿色金融债券、绿色公司债券、绿色资产支持证券的承销工作。今后,大量控排企业需使用昂贵的CCUS(碳捕获、利用与封存)技术及设备,商业银行可探索大力发展绿色低碳设备融资租赁业务,向相关企业提供设备,控排企业也可通过出售减排指标或低碳产品支付租金。上述新领域能拓展商业银行的业务和产品线,有效降低信贷资产的碳比重。

(本文原载于《中国银行业》杂志2021年第3期)

微信征稿启事

《中国银行业》由中国银保监会主管、中国银行业协会主办,是目前唯一一本带有全行业性质的公开刊物,是沟通监管部门和机构的纽带,是行业交流的平台,也是社会了解银行业的窗口。目前《中国银行业》杂志微信公众号已开通征稿邮箱,面向广大读者征稿。我们期待您的稿件。

微信投稿邮箱:zgyhy001@163.com

关注更多精彩内容

本文首发于微信公众号:中国银行业杂志。文章内容属作者个人观点,不代表和讯网立场。投资者据此操作,风险请自担。

(李显杰 )