导读

稳健成绩的背后,融资成本侵蚀了70.59%归属股东净利润。建业地产仍然不能掉以轻心。

作者 | 雷晨

编辑 | 卢泳志

来源 | 债市观察

4月1日,“河南王”建业地产(0832.HK)的多只境外美元债飘红,这与其前一日交出的2020年业绩报有关。

虽然2020年增收不增利,但在疫情的影响下已经算是相对稳健。值得注意的是,建业地产去年融资成本暴增221.8%,是利润减少的重要原因之一。

图片来源:久期财经

01

2020年增收不增利

2020年,对于房地产企业来说是充满考验的一年。

这一年,疫情突至,全民经济生活遭遇停滞,房企签约销售、现金回款、融资放款等各个业务领域均受到极大影响。这一年,三道红线横空出世,各大房企的扩张大计陷入窘境。

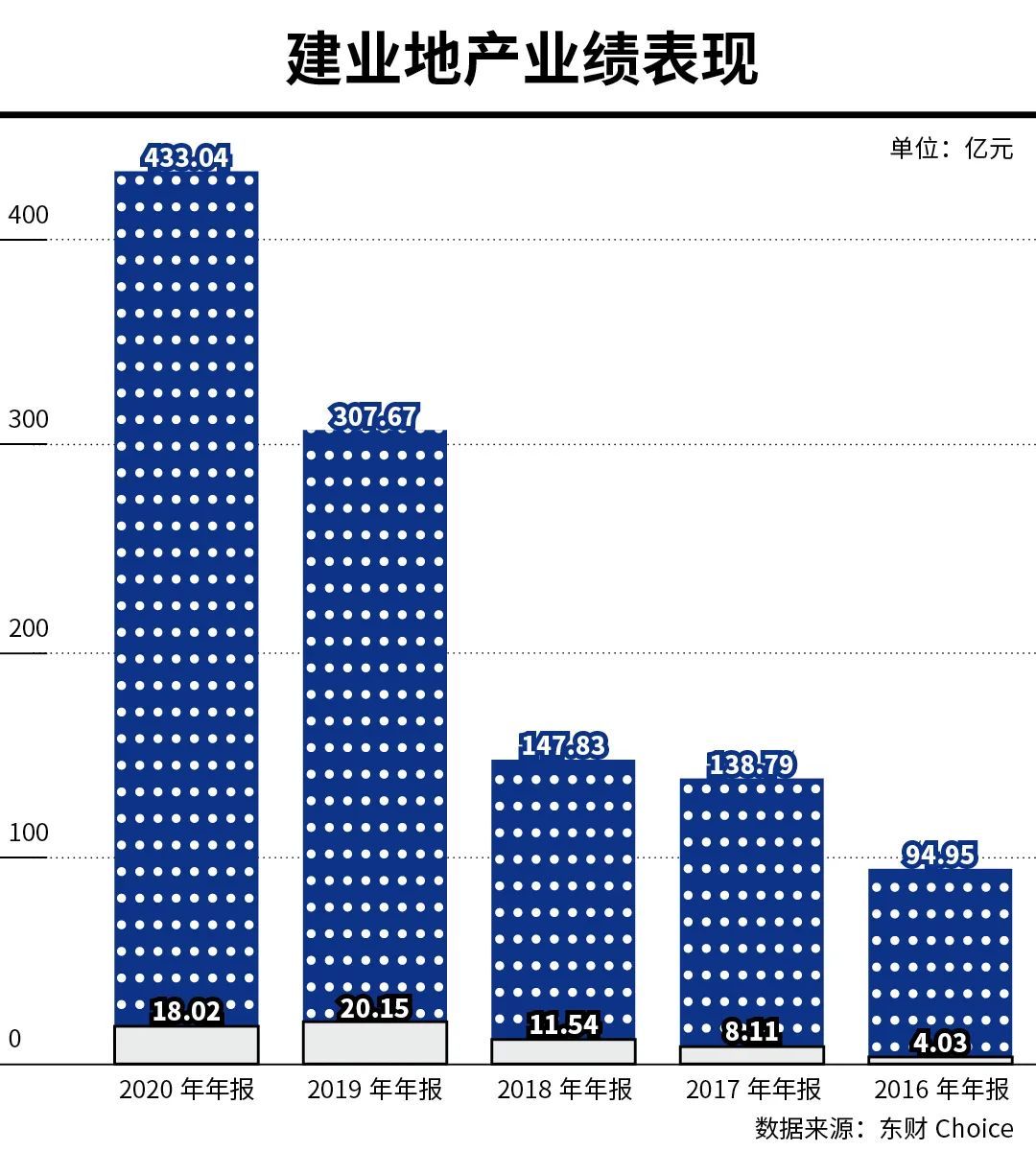

3月31日晚间,建业地产公布2020年度业绩,实现营业收入433.04亿元、归母净利润18.02亿元,同比分别增长40.75%、-10.6%。这是近3年来,其业绩首次出现负增长。

建业地产在公告中表示,由于外汇远期合约、外汇期权合约及外汇掉期合约等衍生金融工具公平值变动所致。变动前,公司权益持有人应占溢利24.14亿元,同比增长28.7%。

在去年疫情的干扰下,建业地产的业绩整体而言相对稳健,股民的看好也在二级市场充分体现。截至4月2日收盘,建业地产股价报3.6港元/股,涨4.05%,总市值106亿港元。

销售规模方面,建业地产稳居千亿阵营。2020年,建业地产实现销售额1026.42亿元,同比增长1.5%,其中重资产销售额683.39亿元,同比下降4.8%,完成全年目标的85%。

克而瑞数据显示,2020年,建业地产行业排名(操盘榜)从2019年的第27位降至34位。

同期,建业地产实现毛利润85.96亿元,同比增长7.4%,毛利率下降6.1个百分点至19.9%。公司表示,受疫情影响,公司在部分城市采取去库存策略刺激销售,销售提价空间收窄。

此外,建业地产去年销售均价为6811元/平方米,同比增长5.24%。值得一提的是,2020年9月,建业地产董事长胡葆森曾公开表示不带头降价,并表示降价促销弊大于利。

02

“河南王”继续跑马圈地

1992年成立的建业地产,是河南省首屈一指的开发商。2008年6月6日在港交所主板上市,2019年迈入千亿房企队伍。公司创始人为河南濮阳市濮阳县人胡葆森。

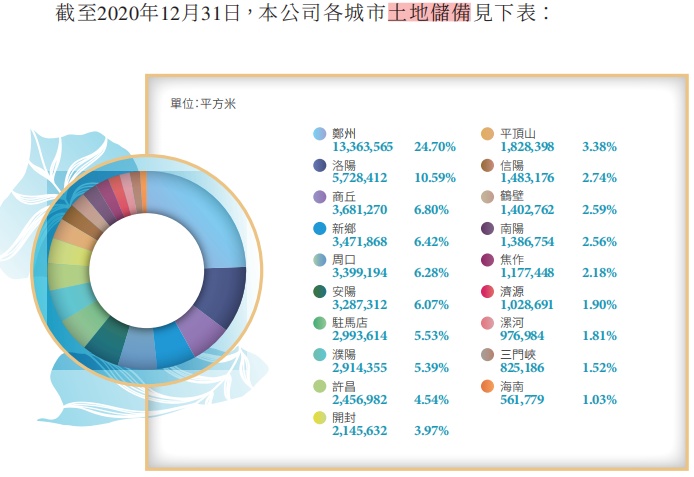

仔细观察可以发现,建业地产的布局大多都在河南省,它也因此被业内称为“河南王”。

截至2020年末,建业地产在建项目为180个,较2019年增加29个,其中25个位于河南郑州,河南省其他城市共152个,海南省3个,这意味着其98%在建项目均在河南省。

土储方面,去年建业地产新增储备建筑面积918万平方米。截至2020年年末,建业地产拥有土地储备建筑面积5411万平方米,其中权益建筑面积4029万平方米。

图片来源:公司公告

深耕河南省近30年,目前胡葆森已拥有建业地产(0832.HK)、筑友智造科技(0726.HK)以及建业新生活(9983.HK)三家港股上市公司。

值得一提的是,建业地产旗下负责轻资产代建的公司“中原建业”于去年11月启动分拆赴港上市。若中原建业在港交所上市,将成为胡葆森旗下第四家上市平台。

轻资产,正为建业地产不断注入新的生机。

今年前3个月,建业地产的重资产与轻资产合同销售额双双增长。其中,重资产合同销售额为107.62亿元,同比增长0.2%;轻资产合同销售额为57.53亿元,同比增长111%。

五年前,胡葆森提出转型轻资产为主,表示将用3至5年时间,实现由房地产开发商到新生活方式服务商的整体转型。那一年,同样对轻资产寄予厚望的还有他的东北同行王健林。

随着房地产行业相关政策不断出台,多家房地产企业先后分拆物业板块赴港上市。时至今日,轻资产已经成为了房地产大佬们的一道“护身符”。

03

融资成本蚕食利润

转型轻资产,也有利于建立地产优化中长期债务结构。

根据贝壳研究院统计,建业地产剔除预收款后的资产负债率为85.5%,较上年同期下降约0.7个百分点;净负债率为56.8%,较2019年末下降约7.4个百分点;非受限现金短债比为1.48,较上年同期下降约0.33。

根据“三道红线”指标,建业地产的净负债率与现金短债比均符合“三道红线”标准,仅剩剔除预收款后的资产负债率一项未降至红线以下。

近年来,建业地产债务一路水涨船高。2015-2019年,公司负债总额分别为324.4亿元、373.28亿元、540.54亿元、916.93亿元、1313.65亿元,2020年公司负债总额上升到1493.19亿。

众所周知,在追求规模时,房企往往会加杠杆。负债规模的扩张除了带来债务风险外,还会令融资成本上升,导致利润被侵蚀。

债市观察(ID:bondreview)注意到,建业地产2020年的融资成本由2019年的3.95亿元上升至12.72亿元,增幅高达221.8%,蚕食了建业地产去年70.59%的归属股东净利润。

2020年上半年,建业地产的融资成本为3.7亿元,较2019年同期上升60.87%。2019年上半年融资成本2.3亿元,同比上升40.2%,占当期净利润50.83%。

对于去年融资成本大幅攀升,建业地产表示,一是汇率波动导致亏损约6.13亿元,二是去年优先票据总额增加导致利息支出增加。

为了偿还债务及其它,去年建业地产发行了5笔优先票据,本金15亿美元(约合人民币98.43亿元)。今年1月7日,建业地产发行了2.6亿美元优先票据,票面利率7.5%,2025年到期。

中指研究院数据显示,2021年1月,内地房企海外债平均利率为7.44%,同比下降1.18个百分点。可以看出,建业地产当月海外债的发行利率与平均水平较为接近。

图片来源:中指研究院

未来,随着建业地产的轻资产战略持续推进,重资产比重不断降低,公司抗风险能力提升。融资成本有望走低。

胡葆森曾在2020年年初提到:“未来三年是战略巩固期,但巩固期并不是停滞,而是要沉淀过去三年快速增长带来的问题,让财务指标更健康,让产品更完美,让服务体系更好,让组织能力更强。”

未来如何平衡规模、利润、负债三者的关系,期待建业地产的答案。你对建业地产2020年的答卷还满意吗?欢迎在文末留言。

本文首发于微信公众号:债市观察。文章内容属作者个人观点,不代表和讯网立场。投资者据此操作,风险请自担。

(李显杰 )