2021年江西省地方政府与城投平台专题分析报告

——中部地区的经济洼地,强省会突围之路任重道远发布机构:普益标准·数据研究中心研究员:林富美 郭全毓 程阳2021年3月摘要江西省2020年GDP为2.57万亿元,排名全国第十五位,处于中游水平。GDP同比增速为3.8%,高于全国平均增速1.50个百分点。从人均水平来看,2019年全省人均GDP为5.32万元(2020年未公布人口数据),略高于全国平均水平。产业结构方面,江西省2018年其三大产业首次由“二三一”调整优化为“三二一”结构,2020年其三大产业结构比重为8.7:43.2:48.1。江西省矿产资源较为丰富,以铜、钨、稀土产业为代表的有色金属产业为本省工业经济发展提供了重要支撑。财政收支方面,2020年江西省一般公共预算收入为2507.5亿元,一般公共预算自给率为37.6%,财政自给能力较弱。债务方面,全省2019年地方政府债务余额为5351.0亿元,债务规模排名全国第二十位;债务率105%,远低于全国平均债务率161%,广义政府债务率为389%。江西省政府债务规模处于全国中等靠后水平,政府债务率低于全国平均水平。从隐形债务化解情况来看,截止2020年12月31日,江西省隐性债务增量已经有效遏制,并且存量债务超额化解。江西省下辖11个地级市,省会城市为南昌市。从区域经济特点来看,江西省内整体表现为省会南昌实力领先但优势不突出、其余城市呈现梯度差异的格局。南昌市2019年GDP为5596.2亿元,排名全省第一。赣州市和九江市的GDP分别为3474.3亿元和3121.1亿元,稳居全省经济第二梯队。第三梯队的宜春、上饶和吉安市的GDP分布在2000~3000亿元之间。位列第四梯队的城市中,除抚州市外,新余、鹰潭、萍乡及景德镇市经济总量集中分布在900亿元~1000亿元之间,排名全省靠后。财政方面,2019年末南昌市一般公共预算收入为477亿元,仍显著领先于其他地级市。九江、赣州、宜春和上饶市的一般公共预算收入排名全省靠前,它们的规模分布在200~300亿元之间。景德镇、鹰潭和新余市的一般公共预算收入规模均在百亿元以下,在全省排名靠后。在一般公共预算自给率(以下简称财政自给率)方面,南昌市和鹰潭市的财政自给率均为57%,其余地级市的财政自给率在50%以下。债务方面,2019年末南昌市的地方政府债务规模为全省最高,为842.5亿元。其次九江、赣州和上饶的政府债务余额分布在500~700亿元之间。城投有息债务存续情况方面,2019年末南昌市的城投有息债务规模约为4643亿元,占到全省的32%。其次赣州市和上饶市的城投有息债务规模分别为2413.54亿元和2237.39亿元,排名全省靠前。债务负担方面,从广义政府债务率(地方政府债务余额+城投有息债务规模/财政总收入) 来看,南昌、上饶、赣州和新余市的广义政府债务率均在400%以上,其中南昌市的广义政府债务率高达603%,相较于其同年的一般公共预算收入,其下辖的城投企业有息债务偿付压力较大。从区县层面来看,经济方面,GDP排名前十的区县中,宜春市和南昌市分别占到3个和2个。南昌市南昌县的GDP排名全省第一,为1027.8亿元,是全省首个GDP突破千亿的县。财政方面,南昌市南昌县一般公共预算收入最高,为74.50亿元。其余区县的一般公共预算收入均在50亿元以下。债务方面,政府债务余额在50亿元以上的区县有3个,分别为南昌市南昌县、宜春市下辖的袁州区和高安市。政府债务规模排名前十名的区县中,新余市渝水区、鹰潭市贵溪市和赣州市赣县区的广义政府债务率分别为336%、262%和200%,其对应的一般公共预算收入或政府性基金收入等各类财政收入较低,债务负担较重。相较之下,宜春市下辖的高安市和南昌市下辖的南昌县所对应的广义政府债务率分别为67%和70%,其经济实力和财政收入均在全省排名靠前,其政府债务负担相对较轻。根据普益标准的地方政府评价模型,地级市层面,省内地级市得分均在80分以下,其中南昌市以77.99分排名全省第一。区县级政府中,排名前十位的区县分布在省内8个地级市,其中九江市辖区县占据四席。根据普益标准数据统计,目前江西省共有城投企业858家,其中地级市城投企业共377家,占比44%,区县级的城投平台共481家,占比56%,区县级城投数量相对更多。全省曾发行过城投债或信托产品的城投企业共有137家。在融资方式上,截止到2021年3月末,江西省尚有债券存续的城投平台共130家,其中地级市和区县级城投企业均为65家;信托产品市场上,共有11家城投企业有信托产品存续,其中地级市城投企业9家,区县级城投2家。截至2021年3月末,江西省城投债余额共计5008.9亿元,其中地级市城投企业的债券余额4088.47亿元,占比达82%,而区县级城投企业债券余额为920.41亿元,占比约为18%,其规模远小于地级市城投。从债券期限和票面利率来看,地级市城投的平均投资期限和平均票面收益率均低于区县级城投,融资成本低于区县级城投低156BP。就信托市场而言,从融资规模上看,地级市城投企业存续的信托产品总规模为76.84亿元,区县级城投为1.60亿元。对比债券、信托两种融资途径发现,江西省城投企业以债券为主要融资方式,其次约有8%的城投企业选择通过信托融资,且行政级别相对较高的地级市城投也有非标存续。在期限和利率方面,债券的平均期限为5.3年,而信托的平均期限仅为2.1年;同时债券的平均利率为5.32%,而信托的平均利率达7.44%。在2018年1月1日至2021年3月31日期间,江西省内尚未发生城投债或城投非标违约事件,在一定程度上反映出江西省城投偿债意愿较强,偿债能力有所保障。根据普益标准的城投企业评价模型,我们计算了江西省126家发债城投企业的综合评分,其中地级市城投平台参评66家,区县级平台参评60家。全省地级市城投企业主要分布在4~8档,无1~2档城投企业;而区县级城投主要分布在5~8档。从普益评价结果可以看出,省内各档地级市城投的平均得分均高于区县级城投,但差异相对较小。整体来看,江西省资源型城市较多,部分地区缺乏强有力的支柱产业,这也在一定程度影响政府对于城投企业的潜在支持能力,省内缺少较优质的城投企业。

(一)江西省经济财政实力位居全国中游水平,财政自给率偏低

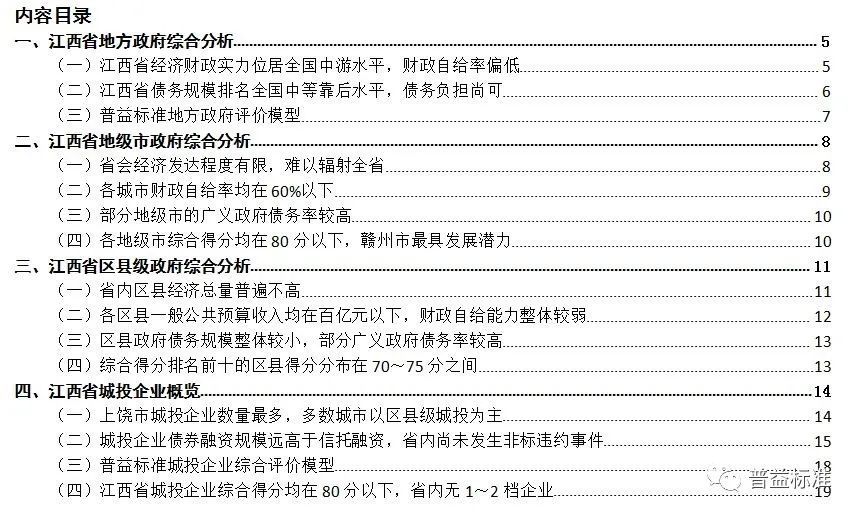

江西省位于我国东南部地区,是国内重要的粮食产区和铜工业基地。2020年江西省GDP为2.57万亿元,排名全国第十五位,处于中游水平,在中部六省[1]中排名倒数第二。GDP同比增速为3.8%,高于全国平均增速1.50个百分点。从人均水平来看,江西省2019[2]年人均GDP为5.32万元,低于全国平均水平(7.09万元)。就地理位置而言,江西省内山地和丘陵较多,交通建设相对滞后,一定程度上制约了本省的经济发展。

图 1:2020年全国各省经济指标

数据来源:普益标准

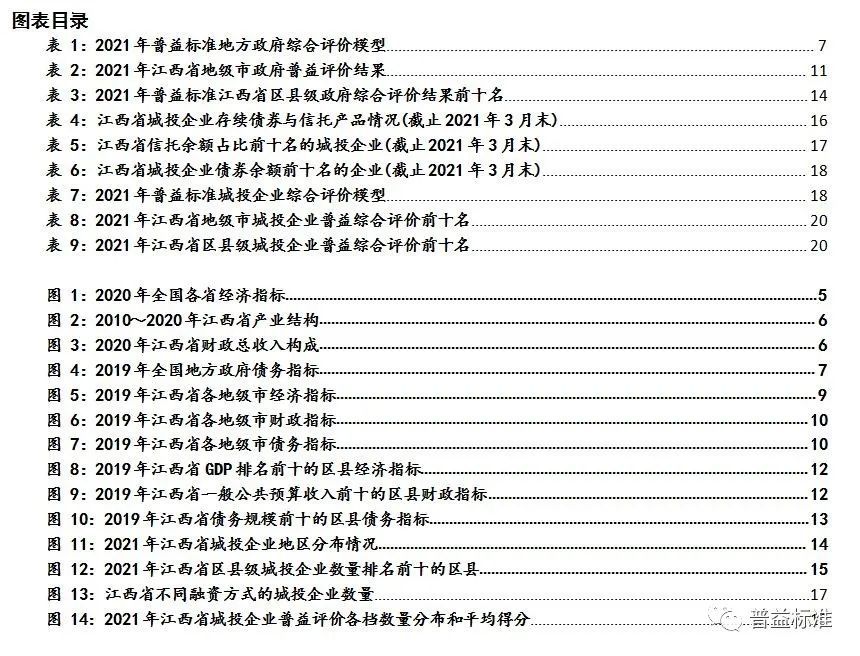

产业结构方面,2018年江西省三大产业首次由“二三一”调整优化为“三二一”结构,2020其三大产业结构比重为8.7:43.2:48.1。江西省矿产资源较为丰富,以铜、钨、稀土产业为代表的有色金属产业为本省工业经济发展提供了重要支撑。目前省内拥有汽车航空及精密制造、特色冶金和金属制品、中成药和生物制药、电子信息和现代家电产业、食品工业、精细化工及新型建材等六大支柱产业。此外,江西省内旅游资源丰富,近年来其旅游产业呈集群化快速发展态势。

图 2:2010~2020年江西省产业结构

图 3:2020年江西省财政总收入构成

数据来源:普益标准

在财政收支方面,2020年江西省一般公共预算收入为2507.5亿元,其中税收收入占比67.9%,收入质量一般。全省一般公共预算自给率(一般公共预算收入/一般公共预算支出)为37.6%,财政平衡能力处于较弱水平,对上级补助收入有较大依赖。江西省2020年财政总收入(一般公共预算收入+政府性基金收入+国有资本经营收入)为5680.7亿元,其中一般公共预算收入占比44.1%;政府性基金收入为3101.5亿元,占比54.6%,是本省财政收入的重要来源。

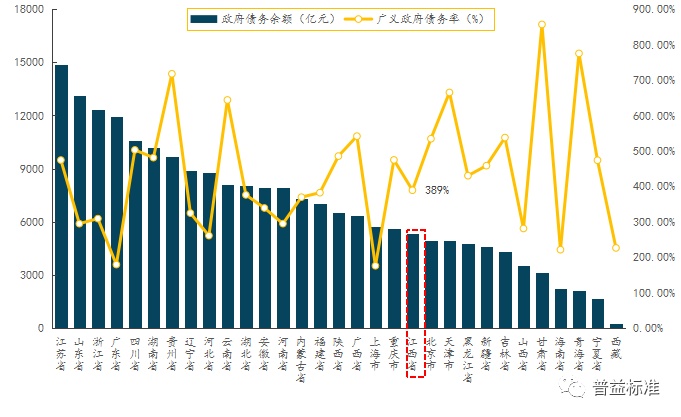

(二)江西省债务规模排名全国中等靠后水平,债务负担尚可

在地方政府债务方面,江西省2019年末地方政府债务余额[3]为5351.0亿元,债务规模排名全国第二十位,处于中等靠后水平。从城投有息债务规模来看,全省城投有息债务规模为14511.0亿元,占到政府广义债务余额的73%。就实际债务负担水平来看,2019年江西省负债率(地方政府债务余额/GDP)为22%;债务率(地方政府债务余额/财政总收入)为105%,远低于全国平均债务率161%;广义政府债务率(地方政府债务余额+城投有息债务)为389%。总体上看,江西省政府债务规模处于全国中等靠后水平,政府债务率低于全国平均水平。从隐形债务化解情况来看,截止2020年12月31日,全省隐性债务增量已有效遏制,并且存量政府债务超额化解。

图 4:2019年全国地方政府债务指标

数据来源:普益标准

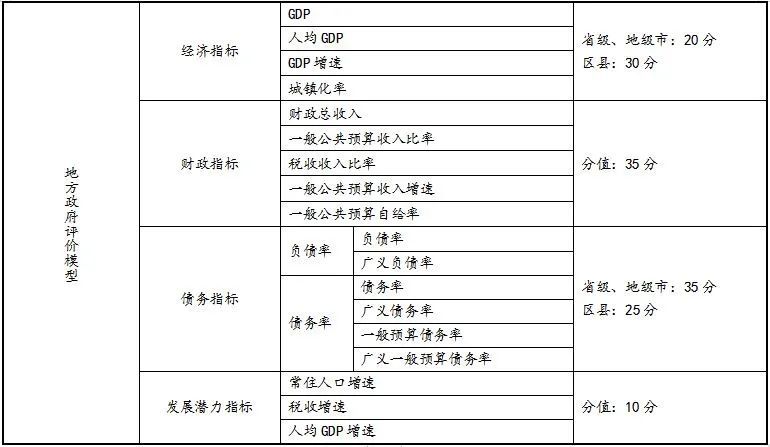

(三)普益标准地方政府评价模型

普益标准从经济、财政、债务和发展潜力等四个方面对地方政府进行综合评价。

经济方面选取了GDP、人均GDP、GDP增速及城镇化率等四个指标进行打分并加总,省级和地级市政府在经济方面的满分为20分,而区县级政府的经济得分满分为30分。

在财政方面,选取了财政总收入、一般公共预算收入比率、税收收入比率、一般公共预算收入增速、一般公共预算自给率等指标进行打分,财政指标的总分值为35分。

在债务方面,我们选取了负债率和债务率进行评价,其中广义负债率是指用广义地方负债(城投有息债务+地方政府债务余额)/GDP来衡量的地方政府债务水平,一般预算债务率是指(地方债务/一般预算收入),广义一般预算债务率是指(广义地方债务/一般预算收入)。考虑到区县级的债务在一定程度上会由上级政府负担,故普益评价给予省级和地级市的债务得分满分为35分,区县政府的债务得分总分为25分。

在发展潜力方面,我们选择常住人口增速、税收增速和人均GDP增速来衡量地方政府的发展潜力,该项总分值为10分。

最后,我们将这四方面的得分进行相加,得到地方政府的综合评分。

表 1:2021年普益标准地方政府综合评价模型

二、江西省地级市政府综合分析

(一)省会经济发达程度有限,难以辐射全省

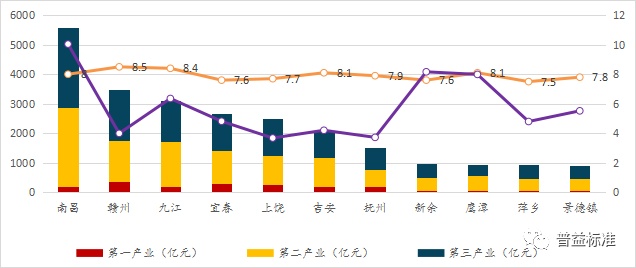

目前江西省下辖11个地级市,省会城市为南昌市。从区域经济特点来看,江西省内整体表现为省会南昌市实力领先但优势不突出、其余城市呈现梯度差异的格局。南昌市作为省内中心城市,2019年南昌市GDP为5596.2亿元,排名全省第一。赣州市和九江市的GDP分别为3474.3亿元和3121.1亿元,稳居全省经济第二梯队。第三梯队的宜春、上饶和吉安市的GDP分布在2000~3000亿元之间。位列第四梯队的城市中,除抚州市外,新余、鹰潭、萍乡及景德镇市经济总量集中分布在900亿元~1000亿元之间,排名全省靠后。

人均GDP方面,省内各地级市之间差异较大。南昌市人均GDP为10.0万元,为全省最高。新余市以及鹰潭市的人均GDP分别为8.2万元和8.0万元,排名全省靠前。赣州、抚州和上饶市的常住人口数量较多,其人均GDP均在4万元以下。

从产业结构角度来看,江西省内多数城市以第三产业为主,但第三产业占比普遍不高。其次南昌市和新余市二三产业并重,而九江市和上饶市则是典型的二三一结构。省内各地市中,包括5个资源型城市[4],其中萍乡、景德镇和新余市均为资源枯竭型城市,面临经济转型阵痛。南昌市的支柱产业包括现代针纺、绿色食品、建筑建材、传统汽车及零部件等,并重点发展汽车及零部件产业。上饶市是省内唯一一个第三产业占比超50%的地级市,其支柱产业包括有色金属、光伏以及汽车及零部件等。赣州市作为省内第二大城市,享有“稀土王国”的美誉,其经济高度依赖有色金属加工业。

综合来看,江西省资源型城市数量较多,省会南昌市的经济实力在本省内处于领先地位,但优势不明显,对于周边城市的辐射带动作用有限。

图 5:2019年江西省各地级市经济指标

数据来源:普益标准

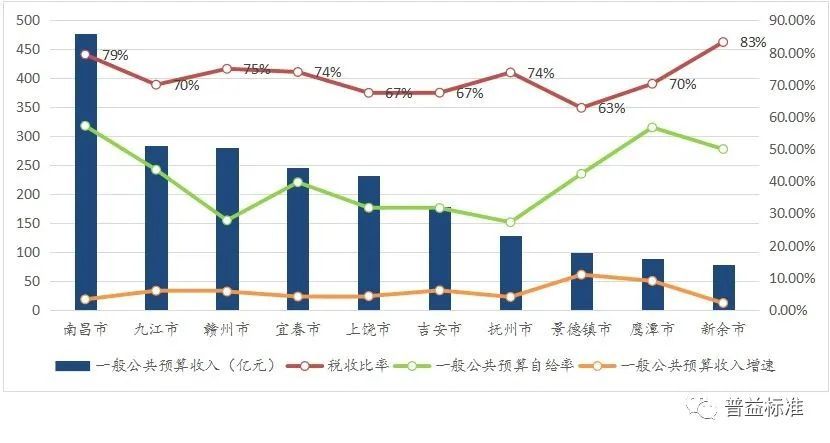

(二)各城市财政自给率均在60%以下

在财政收支上,2019年末南昌市一般公共预算收入为477亿元,仍显著领先于其他地级市。九江、赣州、宜春和上饶市的一般公共预算收入排名全省靠前,它们的规模分布在200~300亿元之间。景德镇、鹰潭和新余市的一般公共预算收入规模均在百亿元以下,全省排名靠后。从税收比率来看,各地级市的一般公共预算收入主要以税收收入为主,其税收比率均在60%以上。在一般公共预算自给率(以下简称财政自给率)方面,南昌市和鹰潭市的财政自给率均为57%,其余地级市的财政自给率在50%以下。其中抚州市和萍乡市的自给率分别为28%和27%,财政自给率低。从一般公共预算收入同比增速来看,各地级市的一般公共预算收入增速均实现了正增长。

综合来看,江西省内各地级市的一般公共预算收入主要以税收收入为主,各市一般公共预算收入对其支出的覆盖程度整体偏弱。

图 6:2019年江西省各地级市财政指标

数据来源:普益标准,其中萍乡市因缺乏相关财政指标未在图中展示。

(三)部分地级市的广义政府债务率较高

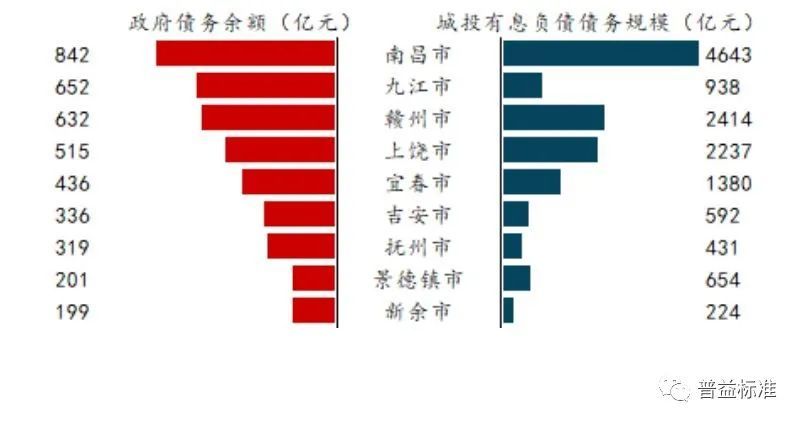

从地方政府所披露的债务规模来看,2019年末南昌市的地方政府债务规模为全省最高,为842.5亿元。其次九江、赣州和上饶的政府债务余额分布在500~700亿元之间。从城投有息债务规模来看, 2019年末南昌市的城投有息债务规模约为4643亿元,占到全省的32%。其次赣州市和上饶市的城投有息债务规模分别为2413.54亿元和2237.39亿元,排名全省靠前。新余市的城投有息债务规模最小,为224亿元。债务负担方面,从广义政府债务率(地方政府债务余额+城投有息债务/财政总收入)来看,南昌、上饶、赣州和新余市的广义政府债务率均在400%以上,其中南昌市的广义政府债务率高达603%,相较于其同年的一般公共预算收入,其下辖的城投企业有息债务偿付压力较大。

总体来看,江西省各地级市的政府债务普遍不高,省内城投有息债务集中分布在南昌、赣州和上饶市,其对应的广义政府债务率较高,政府有一定的偿债压力。

图 7:2019年江西省各地级市债务指标

数据来源:普益标准,萍乡市和鹰潭市因缺乏关键指标未在图中显示。

(四)各地级市综合得分均在80分以下,赣州市最具发展潜力

根据普益标准的地方政府评价模型,我们对江西省11个地级市进行综合评价。

从四方面的综合表现来看,省内地级市得分均在80分以下,其中南昌市以77.99分排名全省第一。相较之下,萍乡市的债务表现虽然最佳,但其余项指标均处于全省靠后位置,其政府综合得分仅有69.94分,排名全省倒数第一。

具体来看,省会南昌市的经济和财政实力较强,这两项指标得分均为全省第一。赣州市发展潜力得分最高,主要体现在同期其人均GDP增速和税收收入增速在全省领先。赣州市作为省内面积最大、人口最多的地级市,拥有4个国家级开发区和一个综合保税区,其稀有金属产业在全国排名前列。

表 2:2021年江西省地级市政府普益评价结果

数据来源:普益标准

三、江西省区县级政府综合分析

(一)省内区县经济总量普遍不高

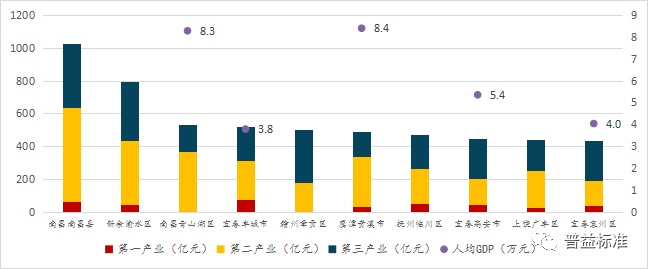

根据2019年各地区政府公开披露数据,我们统计了江西省89个区县[5](含县级市)的主要经济数据。从经济总量来看,GDP排名前十的区县中,宜春市和南昌市分别占到3个和2个。南昌市南昌县的GDP排名全省第一,为1027.8亿元,是全省首个GDP突破千亿的县。其余区县的经济总量均在千亿元以下,新余市渝水区和南昌市青山湖区的GDP分别为793.2亿元和530.1亿元,排名全省靠前。

人均GDP方面,在人均GDP指标可得的50个区县中[6],南昌市西湖区和九江市濂溪区的人均GDP均在10万元以上,排名靠前。多数区县的人均GDP分布在5万元以下。萍乡市永新县的人均GDP仅有2.2万元,排名全省倒数第一。

图 8:2019年江西省GDP排名前十的区县经济指标

数据来源:普益标准

产业结构方面,GDP排名前十的区县中,赣州市章贡区、宜春市的高安市和袁州区均以第三产业为主。其余区县均以第二产业为主,其中南昌市青山湖区和鹰潭市下辖的贵溪市第二产业占比较高,在60%以上。

(二)各区县一般公共预算收入均在百亿元以下,财政自给能力整体较弱

在一般公共预算收支方面,在已公布2019年末政府债务规模的87个区县(含县级市)中,一般公共预算收入排名省内前十的区县如图9所示。其中,南昌市南昌县一般公共预算收入最高,为74.50亿元。其余区县的一般公共预算收入均在50亿元以下。从税收比率上看,一般公共预算收入排名前十的区县税收收入占比均在55%以上,其中宜春市高安市的税收收入占比最高,达83.5%。从一般公共预算自给率上看,江西省内财政自给率在50%以上的区县仅有9个,其余区县的财政自给率均在50%以下。整体来看,江西省区县的财政收支规模较小,财政自给能力偏弱。

图 9:2019年江西省一般公共预算收入前十的区县财政指标

数据来源:普益标准

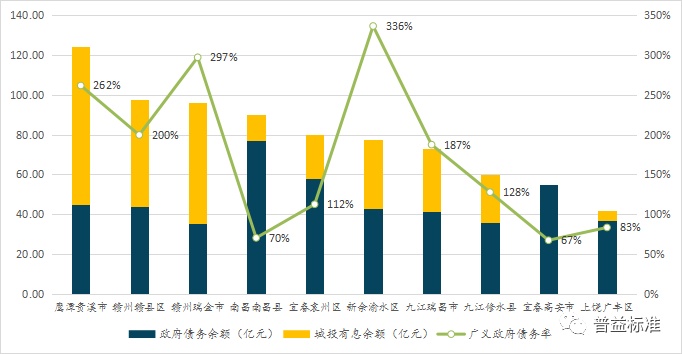

(三)区县政府债务规模整体较小,部分广义政府债务率较高

从政府债务规模来看,在已公布2019年末政府债务规模的75个区县(含县级市)中,政府债务余额在50亿元以上的区县有3个,分别为南昌市南昌县、宜春市下辖的袁州区和高安市。从城投有息负债规模来看,截止到2019年末,城投有息债务规模最大的是吉安市下辖的井冈山市,约为157亿元。其余区县的城投有息债务规模均在百亿元以下,有30余个区县[7]区域内无发债城投企业,因而尚无城投有息债务存续。

债务负担方面,从广义政府债务率来看,政府债务规模排名前十名的区县中,新余市渝水区、鹰潭市贵溪市和赣州市赣县区的广义政府债务率分别为336%、262%和200%,其对应的一般公共预算收入或政府性基金收入等各类财政收入较低,债务负担较重。相较之下,宜春市下辖的高安市和南昌市下辖的南昌县所对应的广义政府债务率分别为67%和70%,其经济实力和财政收入均在全省排名靠前,其政府债务负担相对较轻。

综合看来,江西省内区县中,南昌市南昌县和宜春高安市的经济总量和一般公共预算收入在全省排名靠前,广义政府债务率低。相较之下,其余多数区县的政府债务规模整体不高,但其广义债务率较高,因而偿债压力较重。同时,全省多数区县级城投有息债务规模较小。

图 10:2019年江西省债务规模前十的区县债务指标

数据来源:普益标准

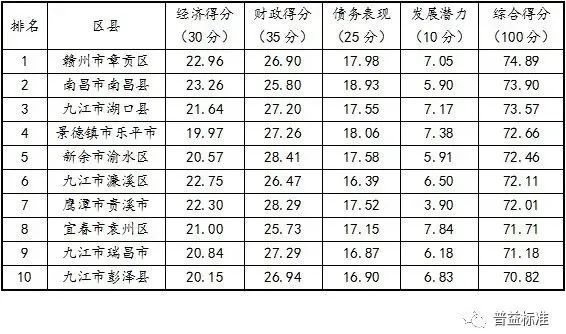

(四)综合得分排名前十的区县得分分布在70~75分之间

根据普益政府评价模型,江西省共有87个区县参评。

从区域分布来看,排名前十位的区县分布在省内8个地级市,其中九江市辖区县占据四席。从综合得分来看,这10个区县的综合得分均在70~75分之间,具体来看,综合得分排名全省第一的区县为赣州市章贡区。南昌市南昌县的经济实力在省内全区县中排名第一;新余市渝水区的财政得分最高;宜春市袁州区的发展潜力得分为全省最高。宜春市袁州区作为本市的中心城区,近年来以项目建设为抓手,围绕生物医药、锂电新能源、智能装备制造、电子信息、新型建材和绿色食品等主导产业和新兴产业,着力迈向工业强区。

表 3:2021年普益标准江西省区县级政府综合评价结果前十名

数据来源:普益标准

四、江西省城投企业概览

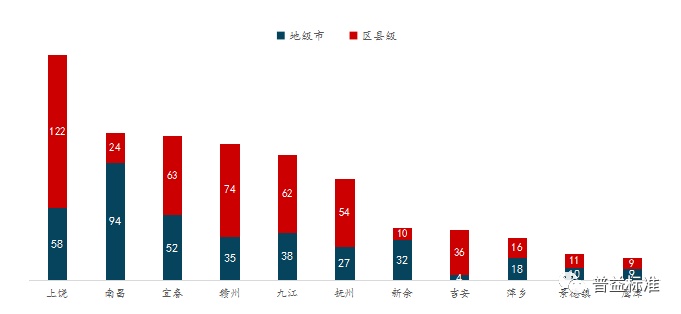

(一)上饶市城投企业数量最多,多数城市以区县级城投为主

根据普益标准数据,截止到2021年3月末,江西省共有城投企业858家,其中地级市城投企业共377家,占比44%,区县级的城投平台共481家,占比56%,区县级城投数量相对更多。从区域分布来看,上饶市的城投企业数量最多,为180家,并主要以区县级城投企业为主。除南昌、新余和萍乡市外,其余地级市主要以区县级城投为主,其区县级城投数量占比均在五成及以上。

图 11:2021年江西省城投企业数量分布情况

数据来源:普益标准

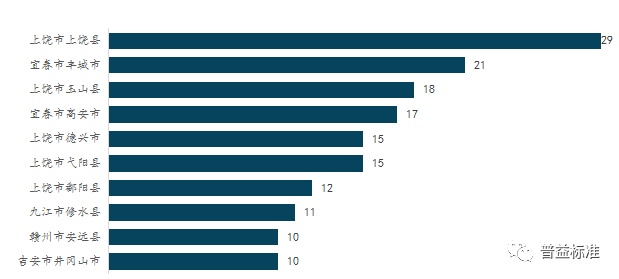

从区县级政府下辖的城投企业分布来看,江西省区县下辖城投企业中,上饶县的区县级城投企业数量最多,有15家。区县级城投企业数量排名前十的区县,其城投企业数量集中分布在10~20家。整体上看,江西省内区县级政府下辖的区县级城投企业数量较少,分布较为分散。

图 12:2021年江西省区县级城投企业数量排名前十的区县

数据来源:普益标准

(二)城投企业债券融资规模远高于信托融资,省内尚未发生非标违约事件

城投企业的融资方式主要可分为以债券为主的标准化产品,和以银行贷款、信托、资管、融资租赁等为主体的非标产品。根据普益标准数据,江西省城投企业中曾发行过城投债或信托产品的城投企业共有137家。下文主要分析江西省城投企业债券和信托产品融资情况。

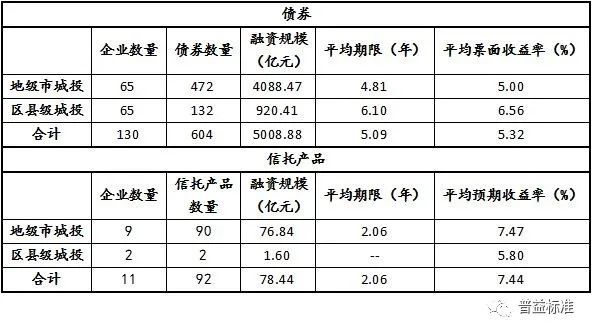

1. 江西省城投企业融资方式概览

在债券市场上,江西省共有132家城投企业发行过债券。截止到2021年3月31日,尚有债券存续的城投企业有130家,其中地级市和区县级城投企业均为65家。从债券数量上来看,共有604只债券存续,其中地级市发行472只,占比78%,区县级发行132只,占比22%。从融资规模来看,全省城投债余额共计5008.9亿元,其中地市级城投企业共募资4088.5亿元,占比达82%,区县级城投企业共募资920.4亿元,占比约18%。可看出地级市城投企业的融资规模和债券数量远高于区县级城投。区县级城投主体信用等级不高,无发债资格或者发债受到银监会等部门的严格限制,因而其债券存续规模较小。另外,平均每家地级市城投企业存续债券约有7.3只,募资约63亿元;平均每家区县级城投存续债券为2.0只,融资约14亿元,规模远低于地级市城投。从债券期限和票面利率来看,地级市城投的平均投资期限和平均票面收益率均低于区县级城投,融资成本低于区县级城投156BP。地级市城投企业的信用质量普遍高于区县级城投,通过标准化债券融资更有优势。由此可见,在标准的债券市场中,投资者对行政层级较高的地级市城投企业实力和信用资质更为青睐,认为地级市潜在的政府支持力度更为稳固,信用风险相较于区县级城投更小。

在信托产品市场上,截止2021年3月底,江西省共有11家城投企业有信托产品存续,其中地级市城投企业9家,区县级城投企业2家,以地级市城投企业为主。涉及信托产品共92只,有90只为地级市城投企业所发行,其余2只为区县级城投发行。从融资规模上看[8],地级市城投企业存续的信托产品总规模为76.84亿元,区县级城投为1.60亿元。从信托产品的平均期限和融资成本来看[9],地级市城投企业的平均利率高于区县级城投企业167BP。综上表明,江西省地级市城投企业中通过信托融资的主要为地级市城投,选择信托融资的区县级城投数量很少。

表 4:江西省城投企业存续债券与信托产品情况(截止2021年3月末)

数据来源:普益标准

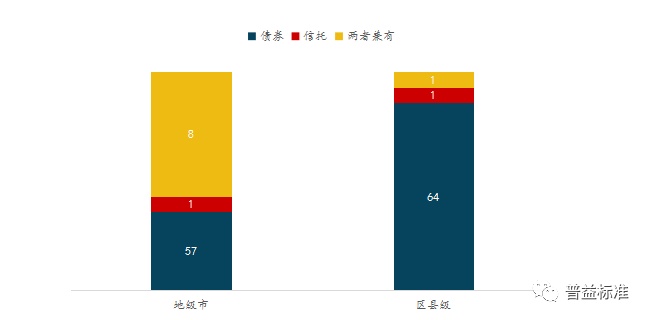

对比债券、信托两种融资方式发现,江西省城投企业以债券为主要融资方式,其次约有8%的城投企业选择通过信托融资,且行政级别相对较高的地级市城投获得非标融资机会也较多。从企业数量上来看,目前仍有债券或信托存续的城投企业共有132家,全省仅通过债券融资的城投企业有121家,有2家城投企业仅通过信托融资,而同时采用两种方式融资的有9家城投企业。在期限和利率方面,债券的平均期限约为5.1年,而信托的平均期限仅为2.1年;债券的平均利率为5.32%,而信托的平均利率为7.44%。债券融资相较于信托而言,成本更低,融资期限较长,能够较好的匹配城投企业项目建设,因而成为多数城投企业较为理想的融资方式。而另一方面,由于企业债的标准化,其发行流程、周期相对固定且较长,所以在面临短期资金需求时会有部分城投企业选择更为灵活的信托产品。

另外,在平台类型方面,在66家地级市平台中,仅通过发债融资的企业有57家,通过信托融资的有9家;在66家区县级城投平台中,仅通过债券融资的有64家,通过信托融资的只有2家。可见选择信托融资的地级市城投企业数量多于区县级城投。从融资规模上看,通过债券或信托融资的地级市平台中,信托融资规模约占融资总规模(即债券融资规模+信托融资规模)的1.8%;区县级城投平台的信托融资规模占比约为0.2%。综合来看,城投债是江西省城投企业的重要融资方式,融资成本较高的信托融资规模占比较小,其中信托融资主要以地级市城投为主,区县级城投通过信托融资的比例很小。

图 13:江西省不同融资方式的城投企业数量

数据来源:普益标准

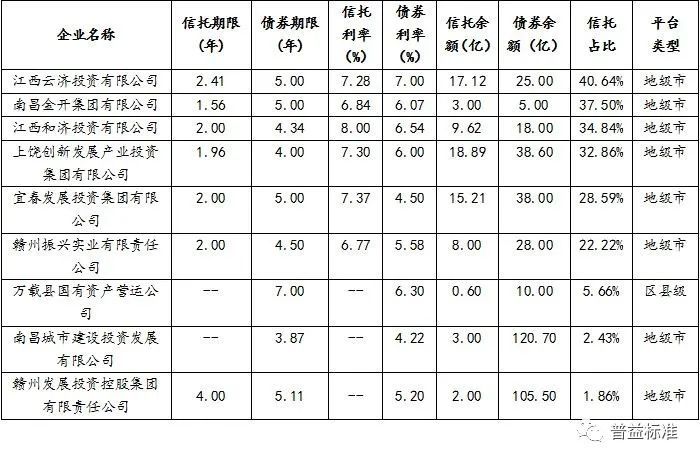

对于9家同时有债券和信托存续的城投企业,我们按照信托产品金额占总募资额的比例从高到低排序,如表5所示,其中有8家均为地级市城投。其中,江西云济投资有限公司的信托余额占比最高,达40.6%,目前尚有3只私募债产品和10余款信托产品存续。该企业是上饶市经济技术开发区基础设施建设的实施主体及开发区管委会国有资产的经营和管理主体,其实控人为上饶市国有资产监督管理委员会。

表 5:江西省信托余额占比前十名的城投企业(截止2021年3月末)

数据来源:普益标准

2.江西省城投企业债券主体概览

截止2021年3月末,全省债券余额最高的是江西省交通投资集团有限责任公司,共562亿元。2019年末该公司资产规模为3304.87亿元,资产负债率约为61%。该企业为江西省高速公路投资建设和运营管理主体,区域垄断地位突出,在政府补贴和专项债资金等方面得到了持续有力的外部支持。此外,省内债券余额前十的城投平台均为地级市城投,充分体现出地级市城投在债券市场拥有一定的融资优势。

表 6:江西省城投企业债券余额前十名的企业(截止2021年3月末)

数据来源:普益标准

3.河南省城投企业非标产品违约事件

在2018年1月1日至2021年3月31日期间,江西省内尚未发生城投债或城投非标违约事件,在一定程度上反映出江西省城投偿债意愿较强。

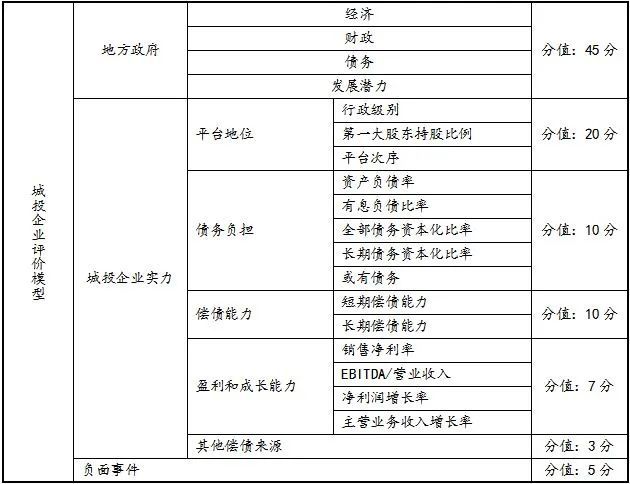

(三)普益标准城投企业综合评价模型

由于城投企业的优劣不仅与企业自身的经营情况有关,还与其所属地方政府的综合实力密不可分。因此,普益标准针对城投企业的综合评价模型中,包含了地方政府综合评价、企业实力及舆情三个方面。模型涉及的具体指标及对应分值如下表所示,最终根据各项指标得分计算出城投企业的综合评分,并根据分值将企业划分为1至9档,对应的评分依次降低。

表 7:2021年普益标准城投企业综合评价模型

(四)江西省城投企业综合得分均在80分以下,省内无1~2档企业

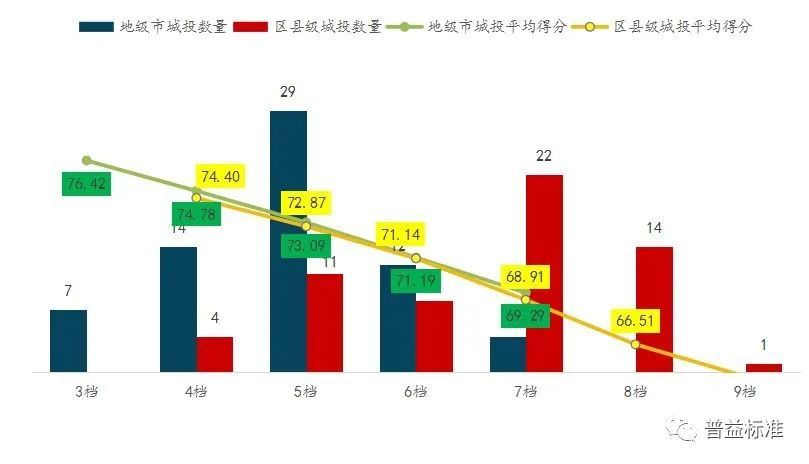

根据普益标准的城投企业评价模型,我们计算了江西省126家发债城投企业的综合评分,其中地级市城投平台参评66家,区县级平台参评60家。

1.江西省城投企业综合评价结果概览

从全省各城投企业的普益综合评价结果来看,地级市城投企业主要分布在4~8档,其数量占比达94%,其中5档的城投企业数量最多,有40家;区县级城投企业主要分布在5~8档。从各档情况来看,江西省内无1~2档企业;3~4档主要为地级市城投企业,区县级城投数量较少。省内唯一一家9档企业为区县级城投。整体来看,江西省地级市和区县级城投企业的综合表现有较大差异,区县级城投的综合评分普遍靠后。

从普益评价结果可以看出,江西省城投企业的综合得分均在80分以下,地级市城投的平均得分高于区县级城投3.56分。具体到各档情况来看,省内各档地级市城投的平均得分均高于区县级城投,差异相对较小。地方政府的经济实力和政府的支持力度是城投企业综合实力的重要影响因素。整体来看,江西省资源型城市较多,部分地区缺乏强有力的支柱产业,这也在一定程度影响政府对于城投企业的潜在支持能力,省内优质城投企业数量不多。

图 14:2021年江西省城投企业普益评价各档数量分布和平均得分

数据来源:普益标准

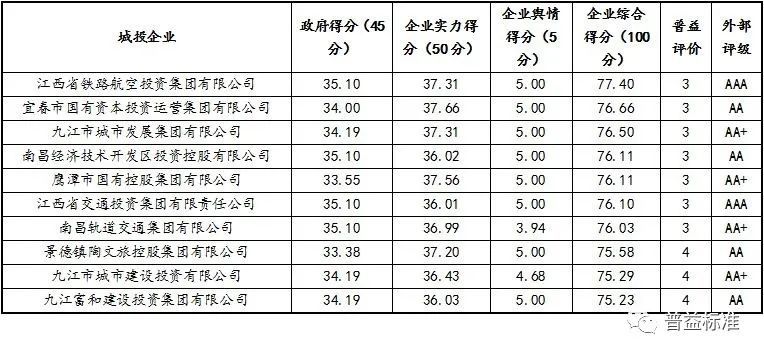

2.普益标准地级市城投企业评价结果

根据地级市城投企业的综合得分,综合排名前十位的平台主要分布在南昌市和九江市,其次宜春、鹰潭和景德镇市各有一家城投企业跻身前十。这十家城投企业中,综合实力排名第一的为江西省铁路航空投资集团有限公司。该公司目前是江西省内最大的铁路投资公司。受益于近年来各种资金注入,该公司资本实力不断增强,资产负债率有所下降。基于未来铁路交通在江西省基础设施建设领域的重要地位,该公司在本省基础设施建设领域具有突出的战略地位。

另外,新余市惠民棚户区改造投资有限公司的综合评分在全省地级市公司中排名垫底,这也是省内地级市城投中为数不多的7档企业之一。该公司是由新余市城市建设投资开发公司为新余市新钢棚户区改造项目而专门成立的项目公司,仅从事与新余市新钢棚户区改造项目相关的经营活动。棚户区改造及保障房建设业务回款滞后,因而该公司存在较大的资本支出压力,资产流动性较弱。截止2019年末其资产负债率高达95.69%。

表 8:2021年江西省地级市城投企业普益综合评价前十名

数据来源:普益标准

3.普益标准区县级城投企业评价结果

根据各区县级城投企业的综合得分,综合排名前十的城投企业覆盖省内7个地级市,尚可反映江西省较优质区县级城投企业的总体信用情况。

在综合能力方面,瑞昌市投资有限责任公司表现最佳。该公司为瑞昌市重要市政工程建设主体,其工程项目建设业务可持续性较好,此外公司还获得较大的外部支持。

另外,区县级城投平台中资质最差的是铅山县水利投资发展有限公司。该企业为江西黄岗山投资股份有限公司的全资子公司,是省内的唯一一家9档企业。其所在的上饶市铅山县经济财政实力一般,市场认可度不高。

表 9:2021年江西省区县级城投企业普益综合评价前十名

数据来源:普益标准

注:[1] 中部六省包括河南省、湖北省、湖南省、安徽省和江西省以及山西省。

[2] 2020年江西省人均GDP数据未公布。

[3] 江西省2020年地方政府债务余额为7149.1亿元。

[4] 这5个资源型城市分别为赣州、宜春、新余、萍乡和景德镇。

[5] 本文主要统计城投企业所在的区县地方政府数据,未囊括省内所有区县。

[6] 部分未公布人均地区生产总值的区县,其人均GDP是由GDP/年末常住人口测算得出。

[7] 相较于在公开市场发债的城投企业,未发债的城投企业相关数据难以获取,故而本文只统计发债城投有息债务规模。

[8] 不包括未公布募集规模的产品。

[9] 地级市城投和区县级城投因信托产品数量和规模差异较大,且区县级城投的2只信托产品未公布产品期限,因而缺乏可比性。

本文首发于微信公众号:普益标准。文章内容属作者个人观点,不代表和讯网立场。投资者据此操作,风险请自担。

(王治强 HF013)