智通提示:

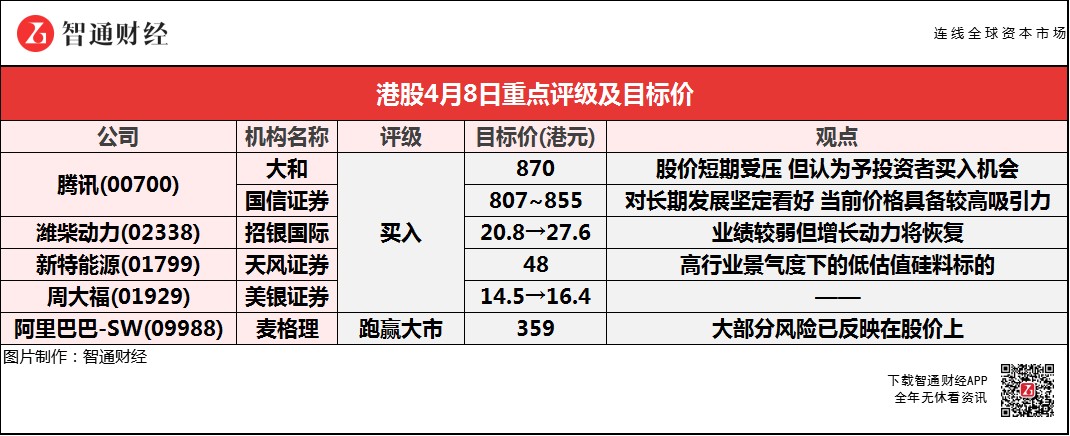

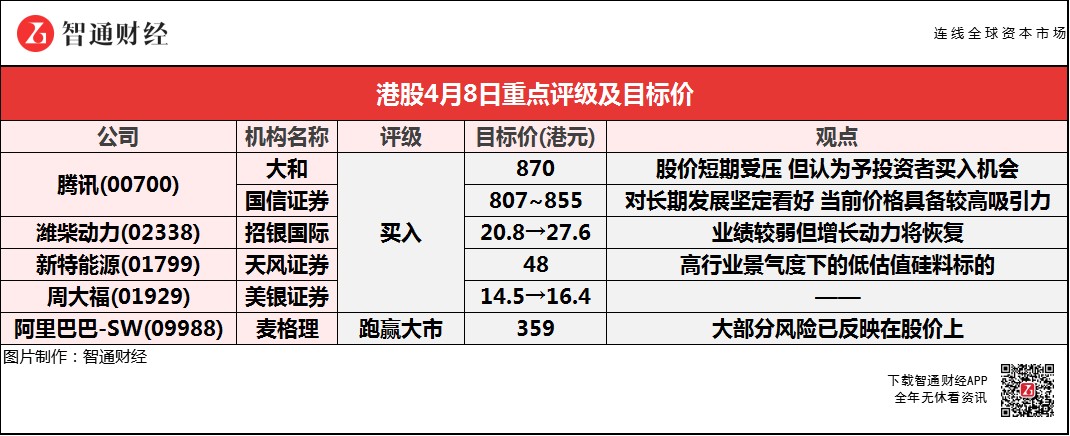

大和预计腾讯(00700)短期股价受压,但认为予投资者买入机会,目标价看至870港元;

国信证券对腾讯(00700)长期发展坚定看好,认为当前价格具备较高吸引力;

招银国际称,潍柴动力(02338)业绩较弱但增长动力将恢复,目标价看至27.6港元;

天风证券认为新特能源(01799)为高行业景气度下的低估值硅料标的,目标价看高至48港元;

美银证券称,市场低估了经济重启带来对周大福(01929)的上行潜力。

多家机构认为腾讯(00700)当前价格具吸引力 目标价最高看至870港元

国信证券:对腾讯(00700)长期发展坚定看好 当前价格具备较高吸引力

报告中称,4月7日收盘后,Naspers控股子公司Prosus宣布,将通过子公司MIH最多减持腾讯1.92亿股股份,约占腾讯总股本的2%。本次减持结束后,MIH对腾讯的持股比例将由30.9%下降至28.9%。Naspers表示,本次减持资金将用于增加财务灵活性,以及用于一般企业用途。并承诺未来3年内不会继续减持腾讯股份,彰显对公司业务发展的长期信心。国信证券表示,大股东Naspers持有腾讯20年以来,仅主动减持过腾讯股份1次,因分拆上市间接减持2次,每次都是为了消除公司市值相对所持有的腾讯股份的折价,而管理层对腾讯的长期发展始终看好。本次减持规模约928-960亿人民币,过去一年内,腾讯日均成交额为122亿元,短期内腾讯可能会短期在资金面承压,创造布局良机。维持“买入”评级,目标价807-855港元,对其长期发展坚定看好,维持此前的盈利预测,预计2021-23年腾讯NonGAAP下净利润分别为1591/1913/2254亿元,当前价格具备较高吸引力。

大和:重申腾讯控股(00700)“买入”评级 目标价870港元该行预计,公司遭大股东减持会令股价短期受压,但同时认为给予投资者买入机会,相信公司只要较早推出令人期待的游戏,旗下网游业务收入仍可取得强劲表现。招银国际:潍柴动力(02338)业绩较弱但增长动力将恢复 目标价上调32.7%至27.6港元该行预计,公司盈利将在今明年恢复增长,主要得益于与中国重汽(03808)的协同效应,凯傲的盈利恢复以及新业务的良好发展,包括大口径发动机、工程机械液压动力总成和农业机械CVT动力总成。主要催化剂:(1)氢燃料电池车销量突破;(2)重卡销量超预期;(3)新能源业务的潜在并购。

报告中称,目前行业参与者和市场都预计今年下半年中国重型卡车需求将放缓,主要由于国六标准即将实施,市场预期全年销售同比降约13-20%(至130-140万)。由于2021年第一季度重卡的销量已达到53.2万辆(同比增94%),因此市场反映4-12月销售同比降37-43%。在如此悲观的预期下,该行认为一旦未来几个月的月度销售保持强劲,将有利触发股价反弹。另一方面,国六的实施将有可能导致需求从柴油卡车转向天然气卡车。鉴于市场份额超过60%,潍柴将成为受益者。招银国际表示,在潍柴发动机配套支持下,中国重汽在重卡市场的份额由2019年的14%上升至2020年的17%。此外,中国重汽未来将加大开拓轻卡和皮卡。该行预计潍柴的发动机销售将继续受惠于中国重汽积极战略的推动。此外,由于受到疫情影响,凯傲调整后EBIT在2020年同比降36%至5.47亿欧元。凯傲指引收入增长将达到10-17%,而调整后EBIT将增长32-46%至7.2-8亿欧元。这将成为潍柴的关键恢复动力。天风证券:新特能源(01799)为高行业景气度下的低估值硅料标的 目标价48港元 评级“买入”报告中称,随技改及新项目投产,硅料生产成本有望持续下行。通过不断改良设备及工艺,2020年公司硅料单位生产成本4.86万元/吨,较2016年下降34%。未来随公司2万吨技改项目及内蒙古包头10万吨硅料项目投产,生产效率提升及规模效应有望推动公司成本持续下降。该行假设今明年公司硅料不含税均价分别为10.1、8.4万元/吨,单位完全成本分别为5、4.9万元/吨,单吨净利分别为4.4、3万元/吨,硅料业务少数股东损益约5%。预计21年硅料业务净利润约31亿元,22年约29亿元。

天风证券预计,公司今明年收入分别为172、203亿元,归母净利分别为34、36亿元。当下公司市值约163亿元,对应21年PE4.8X。拆分不同业务看,21年公司硅料业务净利约31亿元,电站业务净利约2亿元。给予公司电站业务10XPE,对应市值20亿元;则硅料市值约143亿,对应4.6XPE。由于港股无其他可比硅料公司标的(某B公司因亏损PE为负值),选取美股大全新能源和A股通威股份作为可比标的,前者21年动态PE约9X,后者约28X。给予新特能源21年硅料业务15XPE,对应市值465亿元(553亿港元);给予电站业务10倍PE,对应市值20亿元(24亿港元)。则目标市值约485亿元(577亿港元),目标价约40元(48港元)。美银证券:重申周大福(01929)“买入”评级 目标价升13%至16.4港元报告提到,市场低估了香港经济重启带来对周大福的上行潜力,并认为基于2022年3月底周大福的内地业务预测核心利润60亿元,值每股12港元。在当前周大福市价约12.4港元,意味着市场对香港业务估值每股仅0.4港元,这是可以理解的,因为香港业务目前几乎没有盈利。然而,疫苗接种正在进行中,病例正在减少,假设恢复至香港的2019财年收入240亿港元,香港业务可能价值每股3.4港元,增加了3港元的潜在上涨空间。澳门经验显示零售业可能呈V形复苏。

该行估计,2021年行业1-3月的黄金及珠宝销售增长,比2020年7-12月的水平进一步加快。估计周大福在今年年1-3月的内地同店销售将增长130%,或比2019年增长15%。由于基数较低,香港同店销售在1-3月应会转为正数,预计下半财年收入将增长52%至413亿港元,运营收入增长113%,核心运营利润率11.2%。麦格理:维持阿里巴巴-SW(09988)“跑赢大市”评级 目标价降至359港元报告中称,公司讨论后,认为投资将于新一财年有较大影响,即6月份的季度以后,估计公司3月份的季度将受投资于社区团购等新业务所拖累,将公司3月份的季度非通用会计准则EBITA预测由355亿元人民币,降至276亿元人民币,而市场预期则为335亿元。竞争对手似乎正投入更多资源在社区团购等新业务上,对公司在社区团购的投资预测从190亿元人民币上调至240亿元人民币,认为阿里将在新业务上维持进取的投资计划,包括淘宝特价版及直播等,同时也预计公司将加强获客及留住“饿了么”的用户。

该行认为,为了谨慎起见,该行将公司2022年非通用会计准则EBITA预测由2030亿元人民币,降至1890亿元人民币,低于市场预期的2200亿元人民币,认为风险对盈利带来了影响。不过值得庆幸的是公司整体收入趋势健康,预计3月份的季度客户管理收入(CMR)同比增39%,主要受惠淘宝及天猫商品交易额提升,以及抽成有温和改善。