继昨日跌停后,市值近300亿元的原料药龙头华海药业再度放量逼近跌停,从昨日龙虎榜数据来看,5家机构快速出逃。值得注意的是,华海药业近期并无消息面上的明显利空,多位业内人士判断,华海药业此番大跌或与一季度业绩不及预期有关。

这与另一只基金重仓股美年健康颇为相似。美年健康连续两天跌停后,今日继续下跌3.78%,同样是近期并未发生重大事件,传闻业绩不及预期。

记者采访发现,站在当前时点,业绩成为大家关注的焦点,一旦上市公司业绩不及预期,机构立即“用脚投票”。

华海药业连续两天大跌

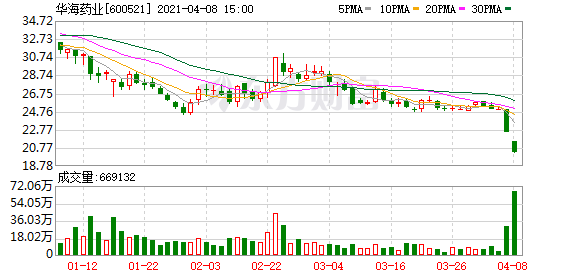

华海药业自去年8月以来持续调整,跌幅超过50%,最近更是连续两日跌停。

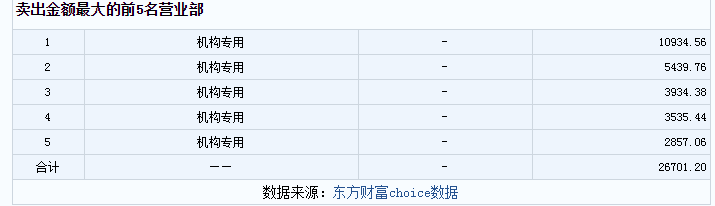

从昨日龙虎榜数据来看,卖出金额最大的前5名营业部均为机构,合计净卖出2.67亿元。

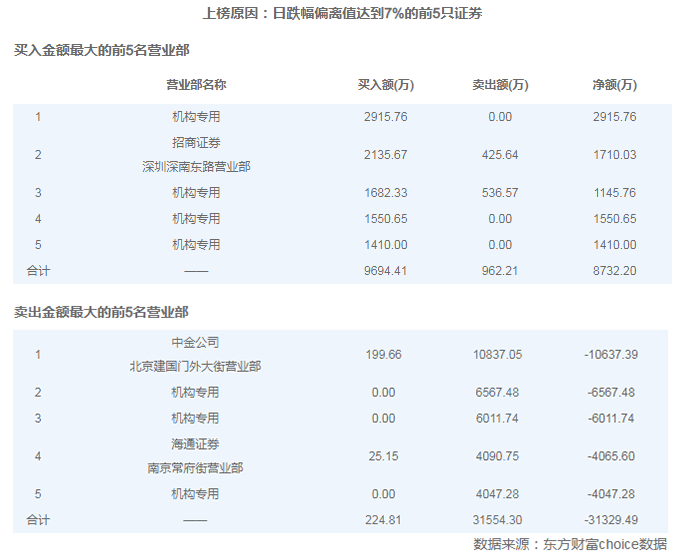

今天公布的龙虎榜数据显示,已有机构在跌停板上扫货。近3个交易日,一家机构净买入1.96亿元,不过,机构卖压依然很大,5家机构合计净卖出8.25亿元。

值得一提的是,华海药业被多位基金经理重仓。

整体来看,截至去年年底,377只基金持有华海药业,持股数量合计超过3亿股,其中不乏一些明星基金经理。例如,梁浩管理的鹏华新兴产业持有2285.74万股华海药业,谢治宇管理的兴全合宜持有2171.11万股,葛兰管理的中欧医疗健康持股数量也超过2000万股。

部分基金经理去年通过大宗交易加仓了华海药业,即将解禁。以兴全合宜为例,截至去年年底,通过大宗交易持有华海药业90万股,彼时的认购价格为32.5元,4月20日可以上市流通。

从消息面上看,华海药业近期并无重大事件发生,在互动平台上,也有投资者向华海药业提问,公司莫名跌停是何原因?公司今日最新回复称,目前生产经营正常。

记者采访多位业内人士,大家普遍认为,此次下跌或与华海药业一季度业绩不及预期有关。

“从股价走势图来看,大概率是公司基本面出现了变化,而且昨天龙虎榜上卖出的都是机构,很有可能是机构提前预估业绩情况。”沪上一位基金公司投资总监表示。

另外一位基金公司投资总监的想法也颇为相似。“在业绩披露前出现暴跌,大概率是因为业绩不及预期这件事,对于原料药行业,机构通过上下游调研,可以计算出大概业绩情况,华海药业的长期空间比较清楚,但是短期实现路径不确定性较大,而且近期一些基本面很好的核心资产股价表现也不太好,某种程度上也加剧了它股价的下跌。”

也有人士认为华海药业的大跌或与其海外诉讼较多有关,因华海药业缬沙坦原料药检测出N-二甲基亚硝胺(NDMA)杂质,该公司自2018年起海外诉讼较多。

美年健康也遭重挫

另一只基金重仓股美年健康与华海药业的情况颇为相似。4月6日、4月7日,美年健康连续两个交易日跌停。

从消息面上看,美年健康近期同样没有发生重大事件,不过,市场有流出关于美年的业绩版本:预计一季度收入13亿元,利润-3亿元;预计2021年全年收入85亿元,利润5-6亿元。

美年健康昨晚也发布公告称,公司留意到有媒体发布了“本公司2021年一季度和2021年度业绩指引”相关报道,公司现郑重澄清并说明:公司从未在任何场合给出2021年业绩指引。

但这份公告并未打消市场疑虑,今天,美年健康下跌3.78%。从龙虎榜数据来看,4月6日,在美年健康跌停的第一天,尚有机构火中取栗,在跌停板上拣货。4家机构合计净买入7022.17万元,3家机构合计净卖出1.66亿元。

4月7日,美年健康再度跌停。从龙虎榜数据来看,没有机构大幅买入,只有北向资金净买入3700多万元,2家机构合计净卖出超1亿元。

业绩成为关注焦点

从公私募最新发布的二季度投资策略来看,业绩成为手握重金的基金经理们关注的焦点。

百亿私募星石投资认为,目前全球经济仍处于复苏的初期,国内外货币政策“不急转弯”,宏观流动性的总量层面仍然较为宽松,强劲增长的盈利能够跑赢估值收缩,盈利改善是更值得关注的驱动因素。从节后市场调整的情况来看,调整较多的主要集中在高估值资产,而受益于经济复苏、业绩改善明确的顺周期类别调整幅度较小,说明市场对盈利驱动的共识也在逐渐达成。

银华基金的观点也较为相似,在他们看来,二季度的投资机会更多来自于盈利的恢复而非估值的扩张。

“一季度中,部分质地优秀,但估值偏高,微观交易结构拥挤的标的显著调整 ,我们也在思考,是否需要对高估值畏之如虎,是否核心资产的长期配置价值已大幅下降。但历史经验显示,核心资产能享受较高估值,是市场对其持续成长信心的结果,高估值能被业绩增长消化。”

某掌管百亿资金的资深基金经理透露,业绩也是自己后续最关注的因素,他判断,如果上市公司一季报超预期,公司股价在一季报披露附近会企稳,如果二季报业绩继续超预期,股价可能会有所反弹。

相关报道:

医药大白马连续闪崩跌停 股价腰斩!300多只基金持仓 昨日5家机构联合出逃

又一只医药白马股连续跌停!牛市发动机却突然拉升 更有钢铁板块掀涨停潮

(文章来源:上海证券报)