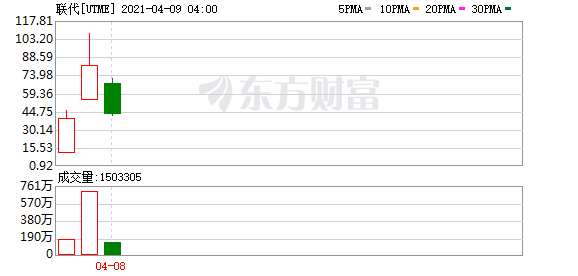

4月7日,联代科技(UTME.Nasdaq)登陆美股,发行价4美元。现场竞价环节后,联代科技开盘跳升285%至11.4美元,此后股价持续走高,盘中多次熔断,股价一度攀高至46美元,涨幅高达1150%。当日其收盘价报39美元,涨幅875%。

继首个交易日后,4月8日联代科技涨势延续,第二天以54%的涨幅高开,盘中呈震荡走势并再度触发熔断,涨幅一度达170.95%。截至收盘,联代科技报于82.17美元,涨幅达110.69%。

从股票本身而言,联代科技可谓典型的小盘股。招股资料显示,联代科技此次以4美元价格向公众公开发行375万普通股,募资规模1500万美元,IPO市值约3300万美元。首日暴涨收盘后,联代科技总市值3.22亿美元,流通市值1.46亿美元。

“联代科技属于非常小盘且筹码集中的股票,公司短期在无明显基本面支撑的情况下,被炒作拉高20倍,每日换手率高达188%,”老虎证券投研团队向21世纪经济报道记者表示,“我们认为这样的股票风险非常大,提醒投资者谨慎参与。”

根据招股书显示,联代科技成立于2008年,主要从事手机、配件及相关消费电子产品的设计、开发、生产、销售及品牌运营,并提供电子制造服务(EMS),包括原始设备制造商(OEM)和原始设计制造商(ODM)服务,客户包括TCL、海尔等。

在截至2019年3月31日、2020年3月31日的两个财年,以及截至2020年9月30日的六个月内,OEM/ODM业务的收入占公司总收入的85.7%、90.7%和72.0%,可谓联代科技的核心业务。

除了贴牌代工之外,联代科技旗下亦拥有两个独立品牌:聚焦低端的Do和聚焦中高端的Utime。其大部分产品销往全球,包括印度、巴西等新兴市场以及欧美成熟市场。

在截至2019年3月31日、2020年3月31日的两个财年,以及截至2020年9月30日的六个月内,这项业务的收入占比分别为14.3%、10.9%以及2.6%,可以说联代科技自营品牌的销售能力正在持续萎缩。

与联代科技相类似定位的,是同样聚焦中低端的传音控股。不过与传音控股“赚钱到手软”不同,直到2020年,联代科技才扭亏为盈。

招股书显示,截至2020年9月30日的六个月内,联代科技净销售额2623.7万美元,净收入102.2万美元。而截至2020年3月31日的财年内,联代科技净销售额2725.3万美元,却录得净亏损306.2万美元。

之所以在2020年能够实现扭亏为盈,很大程度得益于联代科技的口罩代理销售。据其介绍,自2020年3月以来,联代科技在巴西为现有海外客户临时分销口罩。

截至2020年9月30日的六个月内,口罩代销业务在联代科技整体收入中占比高达25.4%,预估毛利率为19%。相较之下,联代科技主要移动业务设备的毛利率约11%。不得不说,对于联代科技而言,口罩销售的收入更加容易,不过其自身已在招股书中明确,并不准备将口罩销售作为公司的长期业务战略。

现金流一直是联代科技的问题,这也是其冲刺美股的动力和原因所在。招股书显示,截至2020年3月31日的财年内,联代科技现金及现金等价物仅55.4万美元,截至2020年9月30日的六个月内,其现金及现金等价物仅11.3万美元。

总体而言,从财务数据来看,联代科技是一家依然挣扎于生存线上的企业,无论是主营业务的核心盈利能力,或是现金流等公司运营指标等均存在风险。

4月6日上市首日暴涨后,联代科技引发大量关注。数据显示,当日联代科技股价最低11.4美元,最高达46美元,相较发行价4美元上涨幅度超过1100%,当日换手率为47.38%。

“联代科技市值偏小,感觉就是‘杀猪盘’。”4月7日晚间美股盘前,一位关注联代科技的人士向21世纪经济报道记者评论道。

彼时,联代科技盘前已经上涨超过20%。开盘后联代科技迅速走高,一小时内涨幅冲高超170%。此后盘中持续震荡,至收盘涨幅110.69%。

“感觉最近有资金一直在做各种小盘股。”有从业人士告诉21世纪经济报道记者,“有能力的最近可以关注这类打新,不过上市后最好不要进入,更不要长期持有,否则很可能会长期套牢。”

老虎证券投研团队同样向21世纪经济报道记者强调,诸如联代科技这样小盘且筹码集中的“类庄股”,风险极大,投资者最好谨慎参与。

“我们看到无数没有基本面支撑的股价遭到短期爆炒之后泥沙俱下,最终价值回归。”老虎证券投研团队指出,“我们不希望投资者参与这类风险太高的机会,我们认为投资者应该更多坚持投资于成长与估值共存的长期优质机会。”

(文章来源:第一财经日报)