南华期货曹扬慧 Z0000505 王 映 F3060155

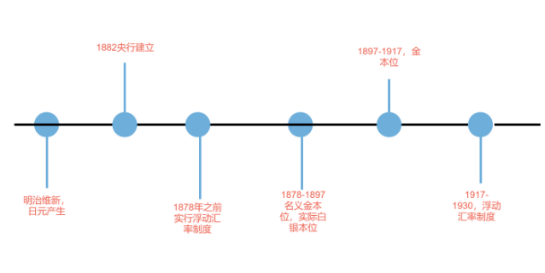

日元汇率制度回顾

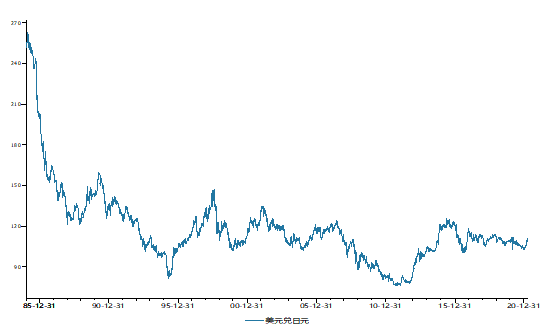

1948年,美国出台《日本经济安定计划》,强调只有制定统一汇率恢复日本进行自由贸易的条件,才能实现日本经济重新回到世界经济体系。日本政府最后设定了1美元=360日元的固定汇率水平,并维持了近20年。1971年布雷顿森林体系崩溃美元兑日元的固定汇率才宣告结束,由浮动汇率制度取代固定汇率制度,美元兑日元汇率一度升值260附近。从1973年是有危机开始,日元开始出现双边波动的迹象。1985年9月,美、日、英、德、法五国财长达成了五国政府联合干预外汇市场的《广场协议》,为解决美国巨额的贸易赤字,有秩序下调美元对主要货币汇率,美元兑日元大幅升值至80附近,之后开启双向波动的走势。

图:日本汇率制度的演进历程

资料来源:南华研究

日本金融危机期间汇率运行

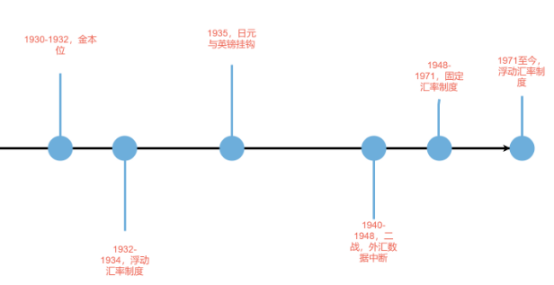

1985年-1990年,日本本外币政策目标之间的冲突致使货币供给失控。1985年9月22日,签署“广场协议”之后美国的10年期国债收益率为随后不断下降,美国与各协议过利差收窄,美元指数下行,而英磅、日元、欧元均升值。

图:广场协议签署之后,美元相对于其余四国走贬

资料来源:Wind 南华研究

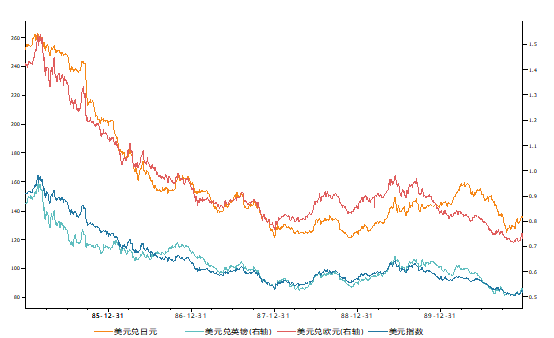

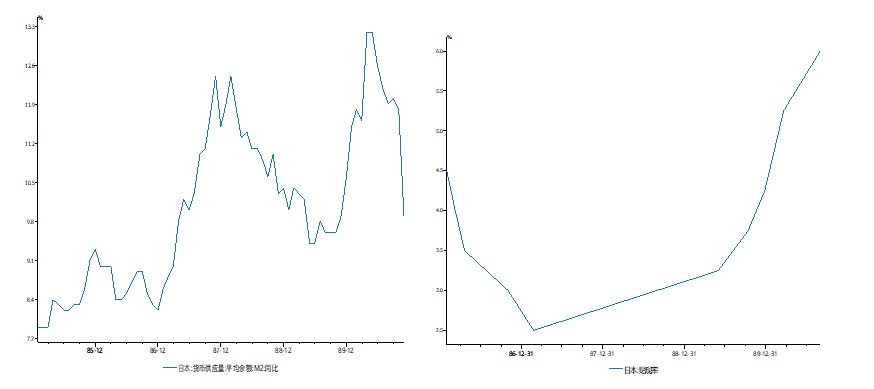

日本银行为了抑制美元过度贬值日元升值超预期,改变策略由原来的卖出美元转为买入美元,但是由于日本的资本项目已经基本放开,这一策略的调整不仅没有达到预期的效果,反而使得外汇储备增加的同时,基础货币也大幅扩增,市场充斥泡沫。日本银行应政府的要求实行低利率政策,从1986年1月开始连续5次降低贴现率,以遏制资本流入,减缓外汇市场的压力,水平宽松的货币政策导致了日本国内货币供应量的快速增长货币供给量同比大幅上升。扩张的货币政策由于日元升值压低了进口品的价格并未引起一般物价水平的急剧上涨,但却造成了房地产和股票价格不断上涨。当日本银行想要扭转局势,转而收紧利率政策,在很短的时间里大幅提高贴现率,由原来1987年2月的超低利率2.5%提高到1990年8月的6%,过快的收缩使得股票和房地产价格大幅下跌,资产泡沫破灭,并造成经济萧条和银行危机。日本经济受此影响在此之后的十余年年一直处于震荡、低迷的趋势。回顾这一段历史,日元的升值对浮动汇率制度的完善产生了较大阻力。央行采取维持低贴现率的做法试图强行干预汇率走势导致流动性泡沫剧增,通货膨胀高涨,最终引发资产泡沫导致经济受影响。

图:泡沫产生,央行降低贴现率遏制资本流入

资料来源:Wind 南华研究

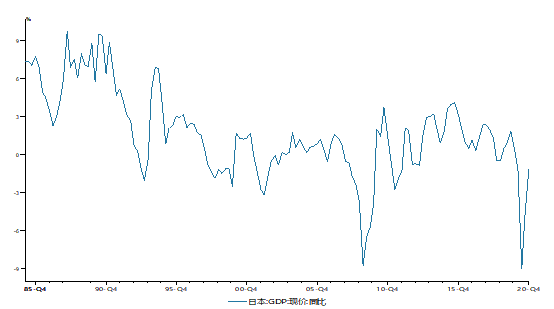

图:日本经济增速危机后长时间下行

资料来源:Wind 南华研究

1995年4月中旬,美元兑日元创下战后最低纪录,美元兑日元升值至81.12。当时的国际背景是日本为了关西大地震后的重建,赎回大量的海外资金,而美日汽车贸易谈判失败,美国对日元升值未伸以援手。之后,墨西哥发生金融风暴,其为稳定汇率大量抛售美元,同时美国出巨资援助墨西哥,使得美元下跌,日元升值趋势才得已缓解。日元升值对本就处于金融危机的日本极为不利,在这种情况下,美国与日本政府再次合作,同时与日本、德国和瑞士央行联手干预,将美元兑日元推升至100以上。

图:1995年日元升值创战后最低记录

资料来源:Wind 南华研究

日元贬值至1998年,当时日本经济形势陷入沼泽之中,一季度经济增速下降到-5.3%,二季度为-3.3%,银行财务出现危机,同时东南亚金融风暴对日本出口贸易及投资市场产生巨大冲击,日本政府虽然试图挽救,但频繁出台的经济政策作用甚微,民众的不满引发桥本内阁的下台;而8月底开始受美国经济增长放缓,美日贸易扩增,日元再度升值,在2个月内升值超30%。

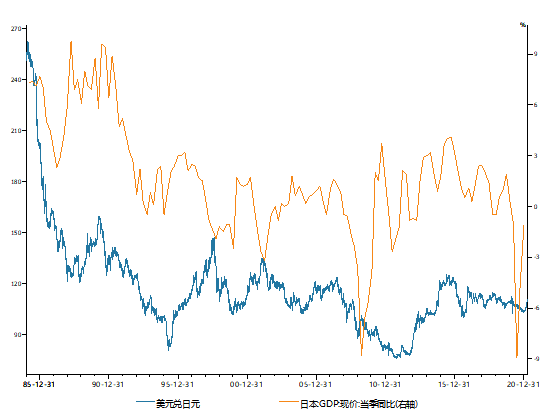

我们观察日本金融危机这一时间段日元走势与其国内经济增速,发现日元的升值其实与经济基本面关联并不高,而日元的贬值则往往伴随着经济增速的大幅下滑。2000年之后,美元兑日元的波动基本回归均衡状态,除了2008年金融危机期间,由于日元作为避险货币出现升值,危机过后又重回110-120区间。日元之所以能在后期平稳运行,主要因为日本与美国、欧洲等主要国家的经济水平对比,没有发生明显的变化,因而日元在受外部因素刺激波动一段期间之后,通常会回到长期的均衡价位。

图:金融危机期间日元贬值伴随经济增速大幅下行

资料来源:Wind 南华研究

日本金融危机期间汇率制度对于中国的启示

1、协调本外币政策,有效管理利差

日本在货币大幅升值之时,政策力度较猛,连续五次降低贴现率,本外币政策错位致使市场的承受和消化能力受阻。当前的中国,经济基本发展趋势良好,外资流入大量增加,仍需特别注意协调本外币政策,保持国际利差水平的协调,找准国际收支平衡与国内经济发展的均衡点。对于资金的流向要有敏锐的洞察力,及时引导,防止出现资产价格或投资领域泡沫经济的出现。

2、增强外汇风险管理,助力货币政策自主性

日本金融危机期间,货币政策自主性明显受制,被金融危机带来的流动性、汇率升值问题牵着鼻子走,属于亡羊补牢型。对于我国而言,目前经济规模在世界经济中的比重不断增加,如果失去货币政策的自主性既不符合中国在世界经济和政治中的地位,不利于中国经济健康发展,也不利于汇率制度的完善和汇率水平的稳定。同时,如果货币政策自主性受制必将影响汇率稳定性,这将给企业和银行造成沉重打击。我们从汇率的角度来看,可以通过进一步完善外汇市场,丰富外汇市场避险工具,以及加强企业和银行的外汇风险管理,使风险最小化,避免由于汇率的因素导致外汇储备的大量增加,造成中央银行调控货币政策的空间越来越小。

3、增强人民币弹性,解绑货币政策

从日元危机期间大幅升值来看,汇率弹性较低时,遇到事件冲击出现大幅升值或大幅贬值时,容易引起市场恐慌,进而迫使官方不得不采取政策控制局势。逐渐扩大人民币汇率的波动区间,改变市场对人民币汇率的预期,对于汇率波动的承受能力增强将有利于解绑货币政策。而政策的发布更加有序自主,也将对汇率稳定、可持续产生正效应。

(陈状 )

【免责声明】本文仅代表合作供稿方观点,不代表和讯网立场。投资者据此操作,风险请自担。