在去年10月因无法足额兑付“17巴安债”而暴露债务危机的巴安水务,经过半年的艰难时刻,终于找到了新的资金方。

4月7日晚间,巴安水务发布多项公告,公司实际控制人张春霖拟将其持有的巴安水务6634万股股份(占巴安水务总股份的9.91%)协议转让给山东高创建设投资集团有限公司(以下简称“山东高创”)持有。本次股份转让的价格为5.08元/股,股份转让价款为3.37亿元。

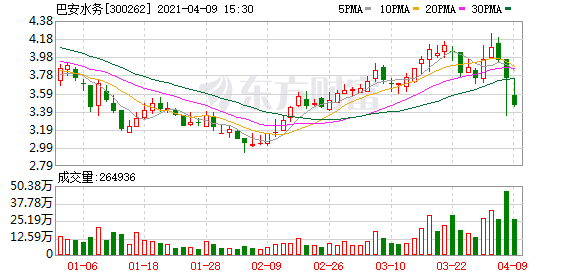

上述股权转让后,巴安水务同步启动定向增发股份,拟发行2亿股股票,不超过发行前巴安水务总股本的30%(最终发行数量以中国证监会同意注册的数量为准),发行价格为3.13元/股,不低于审议本次非公开发行的董事会决议公告日前20个交易日股票均价的80%,募集资金总额约6.29亿元。山东高创以现金形式全额认购。

并且,张春霖拟无条件且不可撤销地永久放弃其持有的巴安水务1.99亿股股份,占本次非公开发行前上市公司股份总数29.72%对应的表决权及提名、提案权等除收益权和股份转让等财产性权利之外的权利,亦不得委托任何其他方行使该等股份的表决权。

前述控制权变更整体方案实施完成后,山东高创直接持有公司股份比例为30.70%;上市公司控股股东将由张春霖变更为山东高创,实际控制人将由张春霖变更为潍坊高新财政金融局。

潍坊国资驰援

也就是说,山东高创一方面受让实控人张春霖的股份,一方面认购巴安水务定增,花费近10亿金额实现入主上市公司。

山东高创的实际控制人为潍坊高新财政金融局。山东高创以城市基础设施建设与运营、旧村改造、房地产开发与销售、城市供热等为主要业务。

山东高创表示,“通过完成本次收购,将成为上市公司控股股东并进一步巩固控股股东地位。收购人将结合自身优势,与上市公司形成协同效应,促进双方共同发展,提高上市公司的资产质量,降低上市公司的负债水平,提升上市公司的持续经营和盈利能力。”

从业务来看,双方具有一定协同性。山东高创将利用自身在山东省半岛城市群的区域中心城市——潍坊的政府资源以及山东半岛的发展引导作用,对巴安水务的发展运营提供各项支持:一是协助公司业务的发展及相应的融资安排,利用山东高创在融资方面的信用优势,助力维持并进一步巩固公司行业地位,成为大型国际化水务集团。

二是充分利用山东高创的影响力,进一步帮助巴安水务参与到胶东经济圈一体化发展,加快发展海水淡化与综合利用,拓展公司在大型海水淡化预处理、后处理技术,装备制造方面的经验、优势。

此外,巴安水务可充分调动山东高创在潍坊地区的地理优势,发挥公司在新生水(非常规水利用),大型工业园区供排水公用辅助设施DBO,难处理废水,流域生态治理和直饮水,危固废焚烧和VOC大气治理等方面的优势,实行最严格的水资源管理制度,推广应用节水技术。

通过上述运作,巴安水务的债务问题将得到缓解。6.29亿定增金额,其中3.88亿用于偿还银行贷款,2.41亿元用于补充流动资金。

业绩承诺约定

值得注意的是,张春霖和山东高创的股权转让有相关业绩承诺约定,本次股份转让完成后,张春霖应保持巴安水务业绩的稳定性,并承诺巴安水务股份转让完成的当年经审计净利润(净利润以扣除非经常性损益前后孰低者为准,其余处同)不低于2,000万元,其后两个会计年度(2022年-2023年)实现的经审计净利润分别不低于5,000万元和9,000万元;三年累计总净利润目标为不低于1.6亿元。巴安水务在业绩承诺期间各年度实际净利润未完成或三年累计净利润未完成承诺净利润的,张春霖需按《股份转让协议》的安排向山东高创进行补偿。

需要指出的是,巴安水务日前修正了2020年业绩,由盈转亏,预计亏损3.5亿元-5亿元。主要因为公司刚开展BOT业务时,本年债务实质性违约后,根据相关规则,对以往项目核算使用的折现率进行重新评估,导致资产减值,对净利润的影响约为-1.88亿元。此外公司开展的中东项目,考虑到后续汇率等风险,对资产进行减值,对净利润的影响约为-1.12亿元。

此前21世纪经济报道记者独家报道,巴安水务终止前次定增的原因,是项目未获得定增方实控人珠海市国资委通过。(相关链接:《独家丨巴安水务定增终止内情:项目未获得定增方实控人珠海市国资委通过》)

巴安水务也在公告中提示相关风险,本次交易尚需上市公司股东大会审议通过;潍坊高新财政金融局对本次非公开发行的批准/备案决定;通过国家市场监督管理总局反垄断局经营者集中审查(如需);本次转让通过深交所合规性确认及向中登公司深圳分公司申请办理股份转让过户登记;本次非公开发行经深交所审核通过、中国证监会注册发行。

(文章来源:21世纪经济报道)