伯克希尔哈撒韦副董事长查理·芒格表示,由于最近国债的收益太低,所以决定转而投资普通股。不过,除非这类普通股的长期前景看好,否则不会被视作优秀的现金等价物。目前Daily Journal的现金等价物中有一小部分由阿里巴巴的普通股组成。

相关报道:

芒格20%仓位建仓阿里巴巴 透露了哪些信号?

美国时间4月5日,价值投资大师查理·芒格旗下的Daily Journal向美国SEC提交了13F报告,披露了其截至今年一季度末的最新美股持仓情况。报告显示,今年一季度,芒格一改其长期重仓银行的风格,“大笔建仓”中国互联网零售公司阿里巴巴。那么,芒格的调仓行为透露了哪些信号?

芒格近20%仓位布局阿里巴巴

“完成”长期持有第一步

《红周刊》记者注意到,截至2021年一季度末,Daily Journal共持有5只股票,总持仓市值约为1.97亿美元,较三季度末的1.25亿美元增加57%。其中,除了新建仓的阿里巴巴,对其他4家公司均持仓未变,如3只银行股,即美国银行、富国银行、合众银行,一只钢铁股即浦项钢铁。

芒格一直很“偏爱”银行,从Daily Journal的持仓结构来看,目前整体仍以银行为主,截至今年一季度末,其持仓的银行市值合计达15892.2万美元,占总持仓市值的80%。而新建仓的阿里巴巴,共持有16.5万股,市值约为3748.3万美元,占比19.02%。Daily Journal持仓浦项钢铁市值较低,仅为70.40万美元,占总持仓比仅为0.36%。

一直强调“拥有3只股票就足够了”的芒格,在“拥抱”阿里巴巴之后,持有的股票数量增至5只。

根据芒格的长线投资风格来看——比如其持有的银行股,持有期限均超过30个季度。其新建仓的阿里巴巴,极有可能也会按照这个节奏进行长期持有。芒格在今年2月曾表示, “我用一种我理解的方式找出4~5家,甚至2~3家我看得懂的公司,然后买入它们的股票,而不是说去找400家或500家公司。虽然有人说分散投资比较好,但我不太愿意太分散操作。”

“重配”阿里巴巴

源自看好中国

事实上,不仅芒格青睐阿里巴巴,贝莱德、先锋集团等众多国际巨头也重仓了阿里。据不完全统计显示,截至去年底,共有逾1800家机构持仓阿里巴巴。其中,贝莱德持仓达2033144.97万美元,先锋集团持仓达1458212.59万美元,分别位居阿里巴巴持仓市值第一、第二席位。

只是,相比贝莱德在2014年、先锋集团在2016年分别建仓阿里巴巴的时间点,芒格此时建仓需要付出更高的价格,他为何选在此时配置?

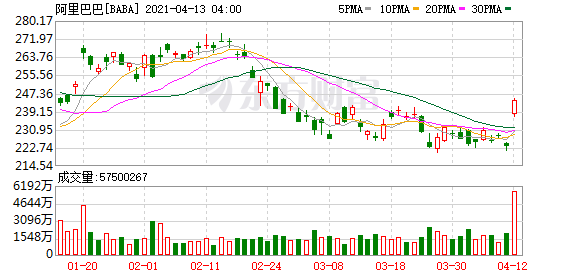

在今年一季度,阿里巴巴股价小幅下跌2%。但自2020年10月底高点至去年底,阿里巴巴股价跌幅近30%。与此同时,市盈率由此前高点超过30倍降至25倍。这或许就是原因。

在今年2月Daily Journal股东大会上,芒格表示,“当我们遇到好公司的时候,肯定想用一个比较好的价格买到它。但如果在泡沫出现的情况下,公司的价格太高,我并不认为这是一个很好的生意。当然我肯定也愿意在估值比较高的情况下持有股票,但是不能太高。”由此来看,芒格应是看到阿里巴巴估值进入了合理估值区间。

相比不高的估值,阿里巴巴的成长性依然亮眼。据阿里巴巴2020年第四季度财报显示,实现营收为2210.84亿元(人民币,下同),同比增长37%;实现经营利润490亿元,同比增长24%;经调整EBITDA (息税折旧摊销前利润)683.8亿元,同比增长22%,东吴证券2月初研报观点指出,“公司业务整体保持较快增长速度,收入和经调整净利润水平均超市场预期。综合考虑公司业务成长、竞争优势与壁垒,认为公司当前估值水平具备较强的投资价值。”持类似观点,同样看好阿里巴巴的机构还有更多。

而阿里巴巴之所以出现业绩高成长和“杀估值”同时发生的情况,源自中概股在美股市场遭遇的监管打压。只不过,阿里巴巴的利润中心在国内,且创造利润的基础以及空间都未改变。

据国家统计局数据,2020年全国网上零售额达到了11.76万亿元,比上年增长10.9%。同时,超过11万亿元的网上零售额也创下历史最高水平。另据商务部相关报告预测:“2021年,网络零售市场规模有望超过13万亿元,保持10%左右的增速”。

回看芒格之前的表态,他在2月表示,“中国的经济发展也取得了不错的结果,可能未来还会继续这样。”现在中国的像人工智能,还有机器人等方面的技术也发展得非常好。所以中国很快的就融入了现代社会,而且中国的发展速度也让人非常的震惊。“而去年2月,他说,”世界上最强大的公司不在美国,中国的公司更强大,增长更快。我对它们有投资,而你们没有,我是对的,而你错了。

种种信息显示,芒格此次建仓阿里巴巴,大前提是因为他看好中国经济,进而“发掘”出中国互联网零售领域的龙头阿里巴巴。

(文章来源:界面新闻)