AH股溢价率一直以来是投资者的重要参考指标之一,当前保险股AH溢价率再现新变化。根据东方财富Choice数据,截至4月14日收盘,中国平安、中国太保、新华保险、中国人寿、中国人保的AH股溢价率分别为1%、41%、91%、131%、179%,不同保险股溢价率大幅分化。

市场之所以关注AH股溢价率是因为不少个股该指标常年在某一区间波动,如果大幅偏离溢价率中枢,理论上会出现AH股切换带来的套利空间。兴业证券分析师傅慧芳表示,中国平安A股溢价率近年来基本保持在一定区间内波动,在长期持有的前提下,基于A股溢价率进行AH股切换能获得超额收益,且回撤可控。

保险股AH溢价率分化

人保与国寿溢价率较高

要清楚不同保险股目前的溢价率处于怎样的水平?需先清楚整体AH股溢价率水平。截至4月14日收盘,恒生AH股溢价指数为132.23,即所有A股与H股同时上市标的的加权溢价率为32.23%,这一溢价率维持在近几年的溢价率中枢附近。

近几年,整体AH股的溢价率中枢在30%左右。2015年前的整体AH股溢价率大多在0%-20%之间,且波动较大;2015年A股牛市后,整体A股溢价率有所提升,高点接近50%,之后随着牛市结束有所下降,但中枢较2015年前有所抬升,直到2020年前都在20%-40%间波动。2020年7月份后A股大幅上涨,整体A股溢价率在去年10月份达到高点49.8%,随后一路走低至今。

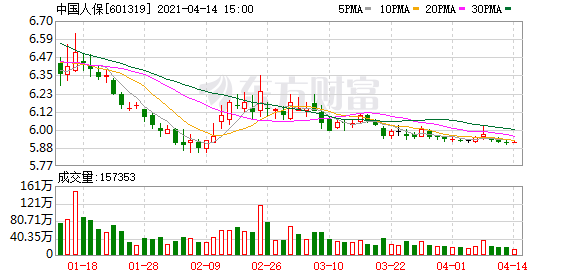

拉长时间对比来看,中国平安的AH溢价率向来较低,近年来基本在10%以内,早期部分时段处于折价状态;中国太保的AH溢价率和整体AH溢价率较为接近;中国人寿和新华保险的AH溢价率要远高于整体AH溢价率,且幅度在2019年后明显扩大;中国人保在2018年A股上市后涨幅较大,在2019年股价回调后仍保持着保险板块中最高的AH溢价率。

从目前保险股具体溢价情况来看,保险股溢价率两极分化严重。目前,中国平安、中国太保、新华保险、中国人寿、中国人保的A、H股股价经汇率换算后的比值分别为1.0、1.4、1.9、2.3、2.8。

为什么出现两极分化?兴业证券分析师傅慧芳表示,不考虑整体AH股溢价的因素,就保险股自身而言,导致AH溢价存在和变化的原因包括两点:一是港股投资者更看重价值指标,包括保障型产品占比、新业务价值率等。从结果来看,较早进行价值转型的中国平安和中国太保的A股溢价率要低于中国人寿、新华保险和中国人保。二是港股投资者更重视长期逻辑,保险H股对于短期因素的敏感性小于保险A股,例如短期开门红等对负债端的改善、权益市场行情好为保险投资端带来的短期增长。

不同保险股AH溢价率

给投资者带来哪些启示

保险股自2019年出现较大的涨幅之外,2020年股价萎靡不振,进入2021年,市场对周期股愈加看好,但作为强周期股的保险股并没出现大幅反弹,让投资者有些失望。那么,现阶段不同保险股的溢价情况,能为投资者提供哪些启发?

从市场热门股中国平安来看,中国平安在A股市场被投资者称为“保险茅”。外资今年一季度也大幅加仓中国平安。《证券日报》记者根据东方财富Chioce数据统计,一季度,中国平安58次位列前沪深港通十大活跃成交股,被外资净买入额达76亿元,净买入额仅次于招商银行,位列A股第二位。

外资大幅加仓中国平安也显示出外资对其长期看好。中国平安A股较H股长期保持着低溢价率,也意味着中资和外资机构对于平安的信息较为对称且认可度较为一致。

中国平安A股在2014年11月份后,随着牛市的出现AH溢价率最高接近20%,2015年随着牛市结束股价回调,此后大多数时间段稳定在-10%到15%之间,溢价率中枢在5%左右,远低于AH同时上市标的整体A股溢价率中枢(30%左右)。从平安AH股的走势来看,在大多数时候A、H股两者的表现较为一致。

基于中国平安长期以来AH溢价率区间较为稳定,以及两地股价分化后大概率修复的预期,当中国平安的A股出现较大溢价或折价时,投资者可在A股与H股之间切换,以实现超额收益。

以中国平安A股回购为例,中国平安在2019年6月中下旬至7月上旬陆续进行了A股回购,回购对于A股股价有明显正面作用,期间AH股溢价率一度上涨至11.9%,但较高的AH溢价率并未持续多久,7月份中旬迅速回归至7%左右。由于中国平安A股溢价率近年来基本保持在一定的区间内波动,理论上在长期持有的前提下,基于A股溢价率进行AH股切换能获得超额收益。

傅慧芳表示,以2018年至2021年2月末的数据进行回测,一直持有中国平安A股或H股的收益率分别是28.8%和27%。但根据溢价率对AH股切换可得超额收益,切换方式为在长期持有的前提下,平安A股溢价率超过7%选择H股,低于3%选择A股,溢价率在3%--7%之间不切换。这一策略下,区间内共切换13次,累计收益率80.4%,远高于单一持有中国平安A股或H股。

需要提醒投资者的是,上述通过切换AH股套利的方式基于历史数据,并不能预测中国平安未来的AH溢价率波动率,也不一定适合其它保险股和其他行业个股,仅为投资者提供一种思路。

例如,中国太保溢价率整体走势和中国平安类似,但稳定性较弱,采用上述策略可能出现负收益。此外,中国人寿、新华保险和中国人保的A股溢价率没有长期相对稳定的区间。其中,在每轮行情中,中国人寿A股上涨高于H股的幅度要大于后续下跌时高于H股的幅度,因此每轮行情后A股溢价率大多有所提升,或多或少的扩大了中国人寿AH股溢价率的波动区间。

实际上,对于基于AH溢价率择时较难操作的龙头标的,关注基本面变化,长期持有,赚取保险股基本面成长的收益或许是最好的策略。一家大型寿险公司总裁在接受《证券日报》记者采访时表示,目前中国是全球第二大保险市场。从长远来看,随着我国经济的持续发展,居民收入将进一步提高,保险业将持续增长。今年行业保费增速大概率与GDP增速持平或略高于GDP增速,长期看好保险业的发展前景。

瑞士再保险集团首席经济学家安仁礼认为,对于商业险和个人险,今年保费都会上升,这个反弹已经发生了。由于政策大力支持、居民可支配收入增加、风险意识提高以及数字化发展等诸多积极因素的推动,中国保险市场将持续增长。尤其是在寿险方面,中国将会成为全球寿险增长的引擎,2021年中国寿险保费增长预计为9%左右。

(文章来源:证券日报)