位于财富管理金字塔尖的私人银行,在中国本土已经走过第十四个年头。

在各大银行纷纷转型零售业务的背景下,伴随着高净值客户群体的日益壮大,私人银行业务也呈千帆竞发之势,无论是资产管理规模还是增长速度都颇为可观。

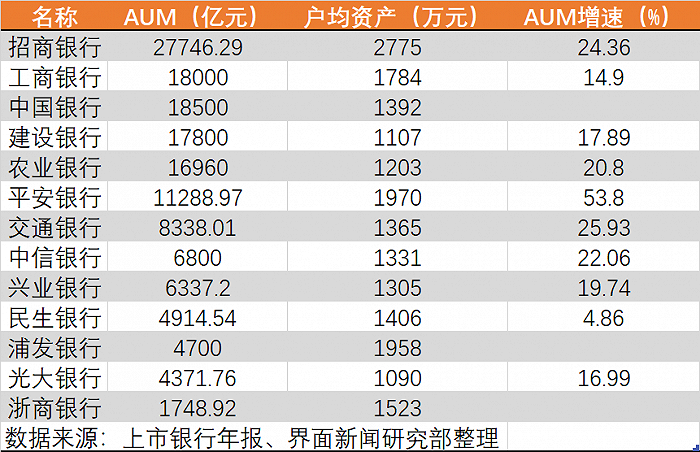

界面新闻记者统计的13家重点银行(5大国有银行、以及8家全国股份制银行)年报数据显示,截至2020年末,上述银行私人银行资产管理规模(AUM)合计达15.15万亿元人民币。其中,“零售之王”招行依旧处于行业领军地位,而势头凶猛的平安银行则成为股份行中的最大黑马,凭借近50%的增长速度一举冲上第一梯队。

一、招行AUM居首,平安增速第一

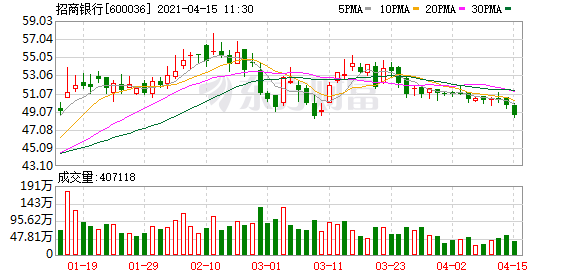

在私人银行资产管理规模方面,招商银行依旧稳坐头把交椅,去年AUM实现了两位数的增长,距离3万亿大关仅一步之遥。招商银行年报显示,该行管理的私人银行客户总资产27746.29亿元,较上年末增长24.36%。

紧随招行之后,资产管理规模超万亿元、处于私人银行第一梯队的,分别是中国银行、工商银行、建设银行、农业银行和平安银行,上述5家银行管理的资产规模分别高达1.85万亿元、1.8万亿元、1.78万亿元、1.70万亿元、1.13万亿元。

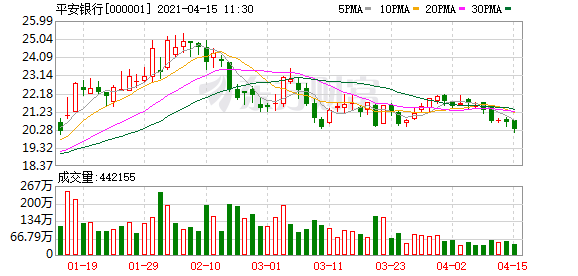

值得一提的是,平安银行首次跻身第一梯队,成为第二家私行AUM破万亿元的股份行,从而备受业内瞩目。年报显示,平安银行私行客户AUM规模达1.13万亿元,较上年末增长53.8%。

交通银行成为第二梯队领头羊,私行AUM达8338.01亿元。其次是中信银行和兴业银行,两家私行AUM击鼓相当,分别为6800亿元、6337.2亿元。

从私行AUM增长情况来看,平安银行、交通银行、招商银行增幅居前三,分别为53.8%、25.93%和24.36%,此外农业银行增幅也超过20%,位居第四。

户均AUM方面,目前已披露的银行私行户均资产均超过1000万元。其中,招商银行私行客户最壕,户均资产2,775.27万元,较上年末增加43.61万元。此外,平安银行私行与浦发银行私行客户户均资产也接近2000万元,分别为1970万元和1958万。

由于各大银行私行门槛不一,因而客户数无法直接进行比较。建设银行私人银行客户数量16万人,在绝对值上居首。不过,界面新闻记者注意到,该行私行客户门槛相对较低,拥有可投资产600万元即可达标。农业银行私行门槛同为600万元,其私行客户数量为14.1万人。

工商银行则将该行金融资产达到800万元及以上作为私行客户达标标准,总数达10.2万户,比上年末增加1.2万户,增长12.8%。

招行将私人银行客户标准最高,为在该行月日均全折人民币总资产在1000万元及以上的零售客户。截至2020年共有99977户,较上年末增长22.41%。

二、八仙过海,各显神通

私人银行业务已经成为银行零售转型的兵家必争之地。除资产管理规模、AUM增速、户均资产等数据外,上市银行还在年报中披露了私人银行业务的重点发力方向。

数字化是各大银行私人银行的转型关键词之一。例如招商银行提到,未来将深化金融科技运用,在客户需求精准识别、客户经理专业能力提升、专业金融服务方案提供、内部运营流程优化等方面加速私人银行业务的数字化进程,不断提升业务运营效率和客户服务体验。

与此同时,平安银行行长特别助理蔡新发在业绩发布会上透露了平安私行业务高速发展的主要原因,其中重要的一点便是科技赋能。“科技的加持,使得产品在信息披露,购买流程等方面的服务上取得品质提升,提高了私行客户的购买意愿。”

部分银行则从组织架构方面进行革新。例如光大银行于2020年在总行设立私人银行部,搭建总分支三级私人银行体系,14家分行设立私行一级部,20家分行设立私行二级部;组建私行理财经理和投资顾问团队,打造垂直化、体系化、专业化、标准化的私行队伍;构建“数据导客”+“场景获客”+“全旅程陪伴”(DSC)的私行客群经营模式。

还有一些银行在家族传承等具体业务方面有所开拓。例如建设银行表示,报告期内,创新定制化全委托资产管理、家族基金等家族财富服务。

亦有银行在着力打造私人银行品牌形象,如农业银行2020年在同业中首家发布了私人银行专属品牌,打造私行专属投资产品体系,满足客户多元化资产配置需求。

(文章来源:界面新闻)