抢占富豪,银行私行打响争夺战!

2020年,不少银行把眼光瞄准财富管理这块大蛋糕,私人银行部门也纷纷发力,希望通过加速金融科技应用、丰富产品和服务来占领高净值客户群这一制高点。

从年报来看,去年年末,大中型银行的私人银行资产管理规模(AUM)和私行客户数较上年普遍实现双位数增长。不少银行对私人银行独立品牌的建设更加重视,农业银行在去年发布了私人银行专属品牌“壹私行”,为国内银行业首例;光大银行、华夏银行纷纷成立独立的私人银行业务部门,不少城商行年内首度将私人银行业务单列;亦有银行向证券时报·券商中国记者透露,“我们的私行部门正蠢蠢欲动,接下来会在品牌发布和产品承销种类方面有所动作”。

而在另一方面,有业内人士认为,中资银行的私行业务相对于欧美金融机构起步较晚,普遍存在业务同质化较强且特色化服务能力较弱的问题,面对资管新规落地和金融对外开放的大趋势,转型已是势在必行。

招行私行户均资产超2700万,平安增速第一

去年疫情期间,银行机构的私行业务普遍出现高增长。证券时报·券商中国记者统计了13家披露了可比数据的A股上市银行,13家私行客户数总共114.75万户,私行AUM累计16.78万亿。

除民生银行外,工、农、中、建、交5家国有行和7家股份行2020年的私行业务均实现双位数增长。

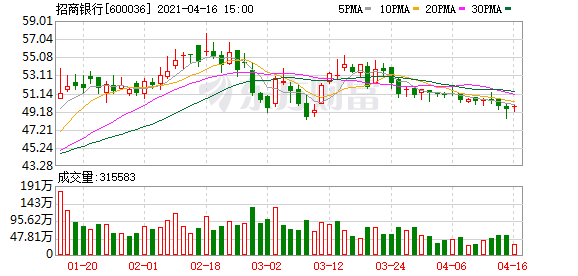

其中,招商银行私行AUM规模居于首位,达2.77万亿元,且该行统计口径最为严格,私行客户标准为月日均全折人民币总资产在1000万元及以上的零售客户。

在以600万元及以上为统计口径的银行里,工商银行的私行客户数仍然保持领先,去年同比增长15%达18.2万户,该行私行AUM规模也仍保持仅次于招行的水平,达2.2万亿元。

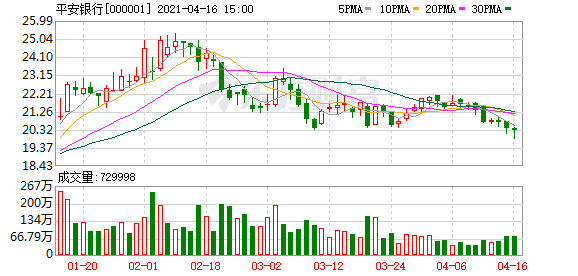

平安银行则是去年私行AUM规模与私行客户数增速最快的银行,同比分别增长53.8%、30.8%,并于上半年跻身私行AUM“万亿俱乐部行列”,成为继工商银行、农业银行、中国银行、建设银行、招商银行之后,第6家私行AUM规模超万亿元的中资银行。2020年末,平安银行私行AUM规模达1.13万亿元,私行客户数达5.7万户。

与2019年的数据相比较,除民生银行增速掉队,使其私行客户数指标被光大银行反超外,银行私行业务排位基本保持稳定。

户均AUM方面,其中,招商银行私行户均资产2775.3万元,最为豪气;平安银行与浦发银行私行户均资产分别为1970.2万和1958.3万,位列第二、第三。

“疫情不同于金融危机,富人拥有的资产不仅没有受到影响,在疫情后的货币宽松等对冲政策下反而还出现‘富人越富’。”有业内人士向证券时报·券商中国记者表示,疫情期间市场风险增大,高净值客户更愿意将资金委托给私行进行科学规划,以提高投资的稳定性,因此去年私行业务高增也在情理之中。

从年报数据来看,有不少银行去年出现私行客户增速与普通财富客户增速倒挂。例如,招商银行基础零售客户数、金葵花及以上客户数、私行客户数增速分别为9.72%、17.15%、22.41%。据了解,这种“倒金字塔”式的增长模式上一次出现是在2016年。

该现象也引起银行业分析师的注意。招商银行的业绩发布会上,该行副行长汪建中对此解释称,这既是招商银行主动为之的结果,也有外部的客观因素共同促成。“去年疫情对银行网点获客影响较大,加之招行出于风险管理考虑,有意促成贷记卡业务放缓,导致以借记卡、贷记卡为主的基础客群增速较慢。”他进一步指出,同时疫情下的消费疲软和资本市场的发展促进存款向金融资产转移,助推该行金卡以上客群增加。

“招行整个零售客群1.58亿,高端客群跟基客之间是金字塔结构,下一步重点工作是如何实现金卡以上客群量不断地、迅速地扩大,这是招商银行‘零售之王’要保持的关键点。”汪建中表示。

银行“二八定律”,专属服务能力待加强

实际上,对于私人银行的业务的发展,银行们普遍都非常重视。“银行也适用‘二八定律’。”有银行从业人士告诉证券时报·券商中国记者,“给银行带来很大收益的就是20%的客户,剩下的就是群体性服务。”

从年报数据来看,平安银行的私人银行客户数占比仅0.05%,私行AUM占比却超过了43%;有“零售之王”之称的招行情况也与之类似,2020年,招行不到10万户的私人银行客户坐拥着2.77万亿元的财富,即该行0.06%的私行客户贡献了超过30%的零售AUM。

麦肯锡2019年发布的一份报告也显示,中国领先的私人银行以万分之五的客户数贡献20%-25%的零售管理资产;同时,私行业务“轻资本、高产出”的特性也符合银行业当下的诉求。麦肯锡指出,全球领先私人银行的成本收入比往往高达70-80%,但其ROE可以达到20%以上。

因此,各个银行重视维护私人银行的客户,一定程度上也就是在抢夺利益制高点。“私人银行的客户数量也是有限的,如果服务不好的话,客户可以自由的选择别家的服务,至于说客户量的增长,一方面可能是私人大客户的钱分别存放在不同的银行,另一种确实是出现了富人的自然增长”。当谈到私人银行客户的客群特征时,该资深从业人士进一步向记者指出,行业也是五花八门,比如开发商、高管以及个人企业老板,行业涵盖私人医院、汽车、房地产等多个领域。

资管新规的落地也为私人银行业务创造了发展的机遇窗口期。波士顿咨询在其发布的报告《中国私人银行2019》中表示,资管新规的实施使得面向公众发布的公募基金产品受到更严格的约束,而满足合格投资人要求的高净值客户在资产配置类别等方面有着更大的灵活度,因此将成为财富管理机构更加重视的目标客户群体,私人银行作为资管产品分销渠道的重要性也将显著提升。

但亦有行业人士向记者表示,目前大部分中资银行的私行业务仍然以代销理财产品这类通道业务为主,综合化的专业服务能力较弱,即使头部机构之间也存在较大差距,其中,招商银行、中国银行的私行人才队伍建设和专业服务能力在业内较受认可。

“招行基本上在全国各省大的分行都设立了专门的私人银行部门,其他银行基本上都是只有北京、上海这些大城市会有单列私行部门,其他都是挂在个金部名下。”一位从事私行咨询服务的人士告诉记者,这主要是受限于人才队伍的建设,“大部分银行的私行部门就两三个员工,其实也就是个金部的人,人少也就很难完成特色化、专业化的服务,主要的工作内容还是卖理财产品”。

“中资银行的私行部门很多沦为理财产品的销售部门,国外成熟的私行则更加强调私人定制的财富管理服务,通常以家族办公室的形式存在。”该人士表示,未来在资管新规及金融开放的大背景下,私人银行的专业性将会承受巨大的考验,转型势在必行。

未来如何发力?中国代际传承成蓝海

如何提升私行业务的竞争力成为摆在银行面前的重要课题。从部分上市银行披露的年报可以窥见,一些银行欲在私人银行业务上开启转型之路,例如内部自主驱动推进数字化、智能化转型。

几家股份行的年报中,数字化、科技化转型成为私人银行业务转型的主旋律。平安银行推出智能展业平台,以综合化、专业化及科技化能力为基础,聚焦超高净值客户经营,构建新的顶级私行经营生态;光大银行推进私行智能风控系统建设,上线新代销系统和“财富 AI+” 等项目;招商银行也提到,要加速私人银行业务的数字化进程,不断提升业务运营效率和客户服务体验。

丰富特色化服务与产品多样性也是当前私行业务发展的一大重点。中国银行、中信银行均在年报中披露家族信托产品情况,随着中国第一代富人开始进入代际传承阶段,中国代际传承已逐渐成为蓝海业务。

去年11月份,招商银行发布的《2020中国家族信托报告》显示,去年家族信托在高净值人群中提及率超30%,成为中国高净值人士主要运用的传承工具,家族信托潜力人群逾24万人。报告中预计,到2021年,潜力人群可转入家族信托资产规模将突破10万亿元。另外,78.98%的人群会选择银行受理家族信托业务。

“家”这一概念也成为不少银行推广私行业务时的宣传重点,比如,浙商银行致力于以财富传承作为核心竞争力,在服务层面注重特色增值服务;渝农商行以“家”为核心,聚焦吃、住、行、房和车等构建权益活动。

不过相较于国外较为成熟的财富管理,中资银行的财富管理及私人银行业务起步较晚,有业内人士也向证券时报·券商中国记者表示,在财富管理层面,中外资定位还是存在差异,“外资行一般专注全球市场资产配置,利用好全球网络优势和经验。而近期来看,中资私行发展是挺火的,不过他们的挑战好像不太一样,比方说要应对资管新规做相应调整。”

“印象中起码是在10年之前,业内就意识到发展私人银行业务的重要性,后来也是越来越重视这块。”有资深从业人士告诉证券时报·券商中国记者,以几家大行为例,在对待私人银行的客群都专门配备了客户经理,投入大量的精力去维护、服务相关的客户。

“内部推私人银行这块力度非常大,也就是维护大客户。现在还并行推的是数字化转型、智能化的相关举措。”某头部股份行的客户经理也告诉证券时报·券商中国记者,这部分业务都有专门的客户经理,类似于专属管家,既随时了解客户的家庭成员和需求,为客户提供定制化服务。

“在客户服务上,还组织他们定期查体出去旅游,过年过节送高档礼物之类的。”上述业内人士说,除了提供专属服务之外,比如一些好的理财产品,或者好的保险产品都会主动向这部分客户提供,“甚至是单独为客户量身定做的收益高一点的理财,要目的就是维护这部分客户”。

(文章来源:券商中国)