欧菲光(002456.SZ)被“踢”出苹果产业链后,立讯精密(002475.SZ)则与苹果绑定得更紧密了。

这只“果链”龙头4月20日晚披露了2020年年报。年报显示,立讯精密2020年实现营业收入925.01亿元,同比增长47.96%;实现归属于上市公司股东的净利润72.25亿元,同比增长53.28%。

立讯精密良好增长的业绩多来自于苹果的贡献。年报显示,立讯精密客户集中度继续上升,前五名客户合计销售金额占总销售额的比例高达82.03%。这一数值在2018年和2019年分别为68.43%和77.04%。

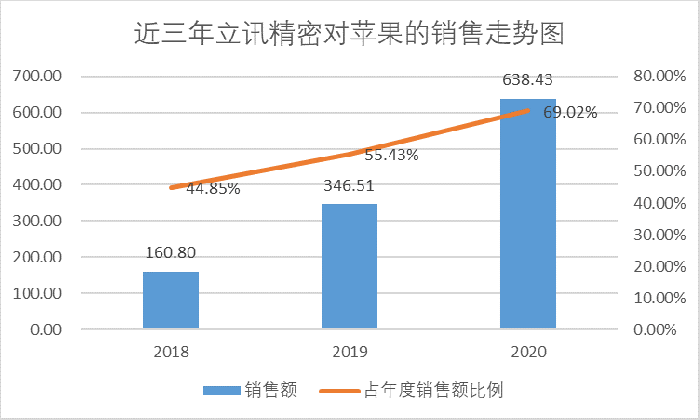

贡献最大的来自“客户1”,即苹果公司。2020年立讯精密对这一客户的销售额达638.43亿元,占总营收的约70%。2018年和2019年公司对第一大客户销售额分别为160.80亿元和346.51亿元,占年销售总额比例分别为44.85%和55.43%。从占比不到一半上升至占比近七成,可见,立讯精密对苹果客户的依赖正与日俱增。

值得注意的是,若扣除第一大客户部分,2020年立讯精密对其他客户的销售增长十分微小,2019年为278.65亿元,2020年为286.58亿元。

因此,假设未来立讯精密如欧菲光一般被苹果公司遗弃,或是“砍单”,那么,对立讯精密来说,其影响将是巨大的。立讯精密也表示,“如果重要客户发生严重的经营问题,公司也将面临一定的经营风险。”

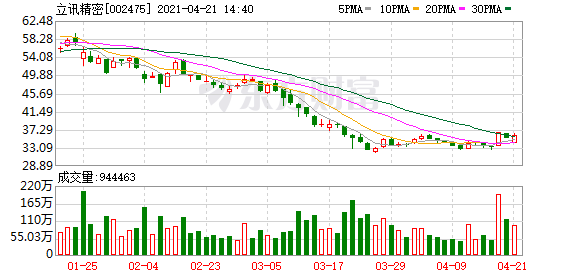

或许市场也看到了这一隐患。立讯精密股价自2021年1月14日触及63.26元/股的高点后,便震荡下行至近两年新低,至今公司市值已蒸发近2000亿元。

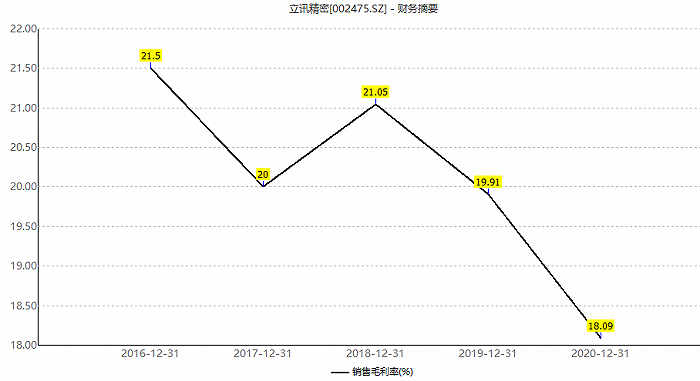

硬币的另一面不仅是依赖度的上升,还有议价能力的下降。毛利率的下降便是佐证。

从营收构成来看,立讯精密营收占比近九成的消费性电子业务去年毛利率为17.85%,较同期下降2.15个百分点,并导致公司去年销售毛利率整体下降了1.82个百分点至18.09%。

图:2016年-2020年立讯精密毛利率走势图

单季度利润增速也出现明显放缓。2020年第四季度,立讯精密的归属于上市公司股东的扣除非经常性损益的净利润同比增幅仅10.61%,而再往前的十个季度中,公司单季净利润同比增幅均超过50%。

立讯精密预计2021年一季度实现归属于上市公司股东的净利润13.26亿元-13.75亿元。

此外,立讯精密的海外业务占比超过90%。因此,汇率波动也影响着公司的经营业绩。2020年,公司财务费用高达9.05亿元,同比增长174.13%,便是受到汇率影响。

4月21日凌晨,苹果新一轮新品发布会召开,多彩iMac、新款iPad Pro等多款新品推出。受此影响,苹果产业链相关个股异动,立讯精密4月19日股价几近涨停,但近两日强势未能持续,4月21日股价低开,随后小幅翻红。

市场对苹果公司今年的销售前景并未给出乐观预期。

苹果产业分析师郭明錤对2021年AirPods出货预测将降低30%到35%至7500万部到8000万部。同时市场上还有消息称,苹果计划将部分中国大陆产能转移至印度。

大股东也出现了多次减持行为。从2020年至今,立讯有限公司持股比例下降了超过6个百分点,近一年多时间内,套现至少200亿元。

同时,立讯精密筹码正趋于分散。公司股东户数由2020年三季度末的29.06万户上升至去年末的32.26万户,到2021年一季度末,公司股东户数已增加至47.88万户。

花旗近期表示,立讯精密今年一季度业绩预告不及预期,因缺少新产品推出,预计公司上半年耳机业务收入将会环比下滑30%-40%,下调公司目标价18%至60元。招商证券也将公司每股目标价由70元下调至60元。

业绩虽不及预期,股价似乎已基本回调到位。值得注意的是,截至界面新闻记者发稿时,立讯精密4月21日早盘收盘价35.11元,较上述机构给出的60元的目标价尚有近60%的空间。

(文章来源:界面新闻)