周二早上,德意志银行(Deutsche Bank)的吉姆?里德(Jim Reid)发表了一份报告,报告指出,过去十年时间,经济增长和债券违约率之间的分歧越来越大。过去一年的债券违约规模庞大,虽然违约规模与经济增长呈下降趋势,违约率的峰值低于前三个周期,但许多国家的经济增长始终处于几十年或几百年中的最低水平。

里德表示,这段期间债务规模不断扩大,并带有伴随极端重要的系统风险。在周期转向之际,各个政府都在调整政策以保证债务实体不会违约,因为违约一旦发生,有可能给全球经济带来严重的传染性。

简而言之,那些负债累累、面临破产的公司将自己的生死存亡与全球经济捆绑。里德表示:

“我们有如此多的债务,任何质疑当局支持它的承诺的事情都有可能引发金融危机。”

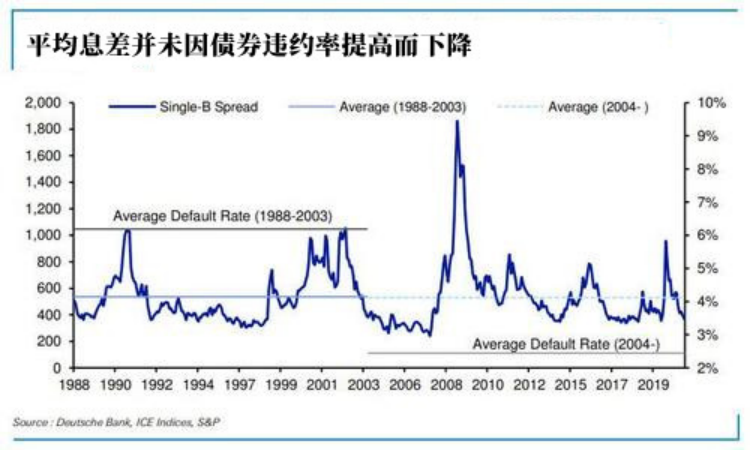

有趣的是,自从2004年左右结构上债券违约率下降以来,平均息差几乎保持不变。因此,在一个周期内,息差并未下调。

虽然这对债券持有人来说是个好消息,但对经济来说却不是什么好事,因为高负债已经降低了生产力。

最后,里德表示:

“在现阶段,我们很难看到是什么让我们摆脱这个永久性的高债务、高干预、低违约、低生产率的循环。”

目前的难题无法解决,唯一可能的结果就是走向恶性通胀的极端。

(李显杰 )