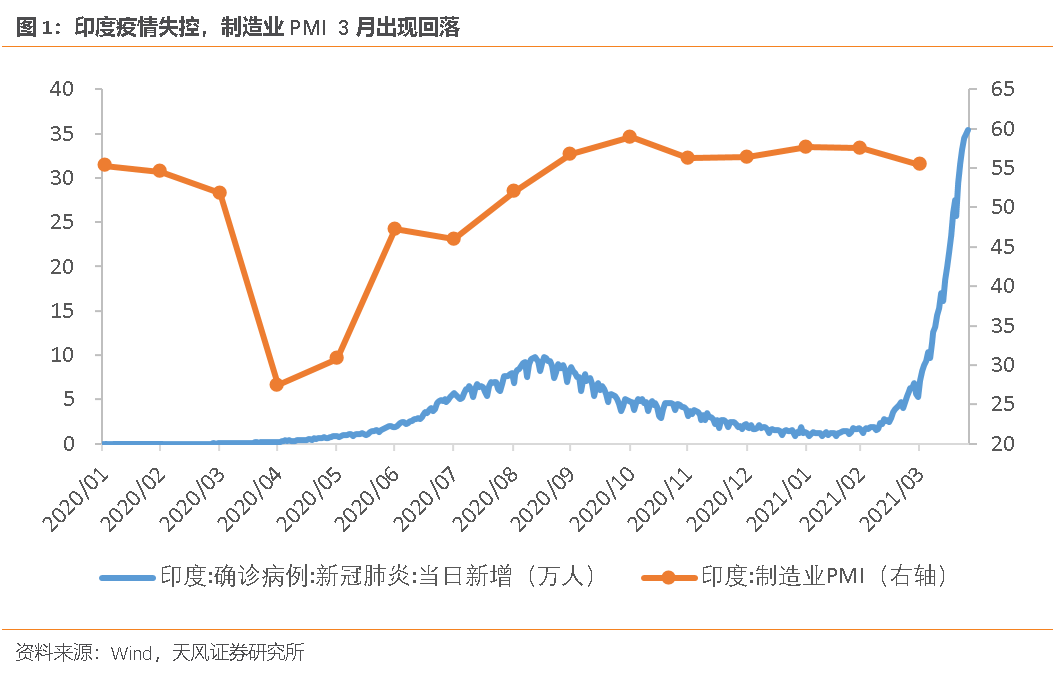

在疫苗接种取得进展、全球生产加速重启的4月,印度疫情出现了急剧恶化。截至当地时间4月27日,印度连续6日单日新增确诊病例保持在30万例以上,刷新了全球单日新增病例纪录;新增死亡病例也达到了疫情暴发以来的新高,医疗资源遭遇严重挤兑。据印度政府预测,这一波新冠疫情可能于5月中旬达到峰值。在新增病例出现增长的3月,印度的制造业PMI已经有所回落;随着疫情的愈演愈烈,印度制造业可能会相对承压。

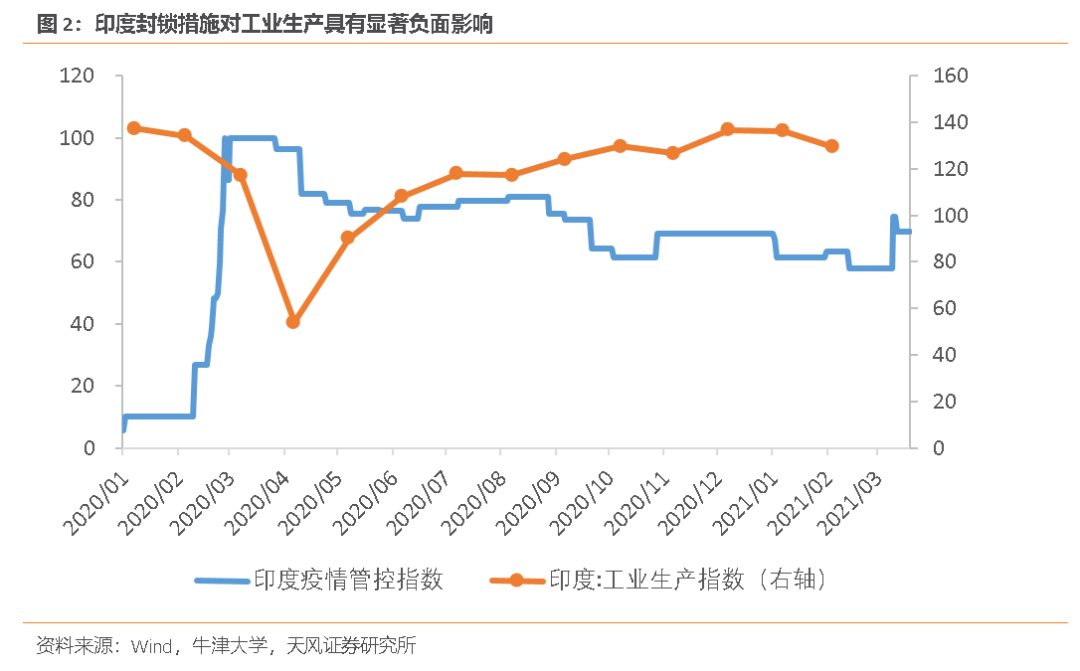

回顾2020年暂未远去的历史,当前的印度政府仍然面临着疫情防控和经济增长的两难选择。2020年3月24日,为防范疫情,印度中央政府颁布了全国范围的封锁令。受此影响,4月印度工业生产指数环比下滑53.9%,制造业PMI从51.8回落至27.4,失业率从8.7%上涨至23.5%,经济几近停摆。在经济停滞和失业激增的压力之下,印度政府4月下旬开始逐渐放开了部分行业的生产限制,6月起开始分步解封全国。8月印度疫情出现第一波爆发,最高日新增病例接近10万,但当时印度政府没有重新下达封锁令,反而进一步放松了封锁限制。即便如此,据印度中央统计局预测,印度2020-2021财年经济增速仍为负增长,预计将下滑8%。

2021年印度的经济问题并未得到缓解,印度政府没有足够动力再度封锁全国。截至4月26日,印度首都新德里已宣布进行封锁,其他13个邦也决定实施周末限制、宵禁或封锁,其中马哈拉施特拉邦关闭了大部分工厂。但整体而言,印度政府封锁措施的严格程度远远比不上2020年4月。牛津大学发布的疫情管控指数显示,4月中上旬印度封锁措施的严格程度约为2020年同期的70%。4月20日,莫迪发表电视讲话表态,目前疫情形势与去年有所不同,应尽力避免采用封锁手段,确保经济不受影响;4月26日,莫迪发推呼吁民众出门选举。

目前看来,市场可能高估了印度疫情失控对全球经济的影响,实际的负面冲击可能并不如市场所预期的强烈。据AEI的最新研究,对于印度等人均GDP水平较低的国家而言,工业生产与死亡病例的关系不高,与封锁强度和海外需求关系较大。假设印度后续封锁措施强度上升至2020年6-8月疫情爬坡时期的水平,考虑到全球需求相比去年的明显复苏,当时印度的工业生产和出口情况可以作为推演后续影响的参考下限。

工业生产方面,2020年6-8月印度工业生产指数同比下滑11.4%,其中生产受到较大影响的行业有木材、服装、饮料、纺织品、印刷复制、家具等劳动密集型行业,也有运输设备、电气设备、机械设备等附加值较高的行业;生产较为正常的行业是医药和化工产品,表明印度政府对这类行业支持力度较大。

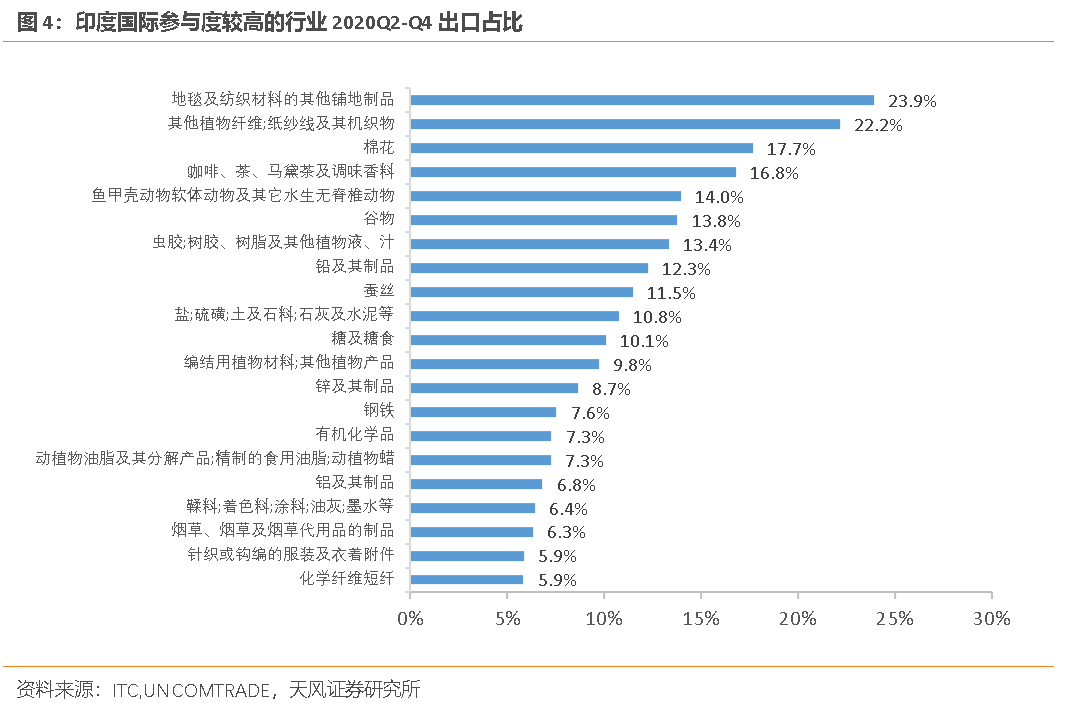

出口贸易方面,我们选定中国大陆、中国香港、中国台湾、美国、欧盟28国、日本、韩国、加拿大、瑞士、澳大利亚、墨西哥、印度、泰国和巴西等14个主要国家和地区为样本,按照出口份额占比筛选印度国际参与度较高的行业。结果显示,印度占国际贸易的绝对比重不高,2020年Q2-Q4出口仅占比2.6%;但在纺织、化工(包含原料药)、农产品、矿产品等行业,印度是全球产业链的重要一环。

印度出口占比较大的行业主要有:

(1)纺织服装:包括地毯(HS57,占比23.9%)、其他植物纤维(HS53,占比22.2%)、针织钩编服装(HS61,占比5.9%)、化学纤维短纤(HS55,占比5.9%);

(2)农牧产品:包括咖啡茶香料(HS09,占比16.8%)、鱼和水生无脊椎动物(HS03,占比14.0%)、棉花(HS52,占比17.7%)、谷物(HS10,占比13.8%)、虫胶树胶(HS13,占比13.4%)、蚕丝(HS50,占比11.5%)、糖(HS17,占比10.1%)、编结用植物材料(HS14,占比9.8%)、动植物油脂(HS15,占比7.3%)、烟草(HS24,占比6.3%);

(3)矿产品:包括铅及其制品(HS78,占比12.3%)、盐硫磺石料和石灰水泥(HS25,占比10.8%)、锌及其制品(HS79,占比8.7%)、钢铁(HS72,占比7.6%)、铝及其制品(HS76,占比6.8%);

(4)化工品:包括有机化学品(包括原料药,HS29,占比7.3%)、鞣料涂料(HS32,占比6.4%)。

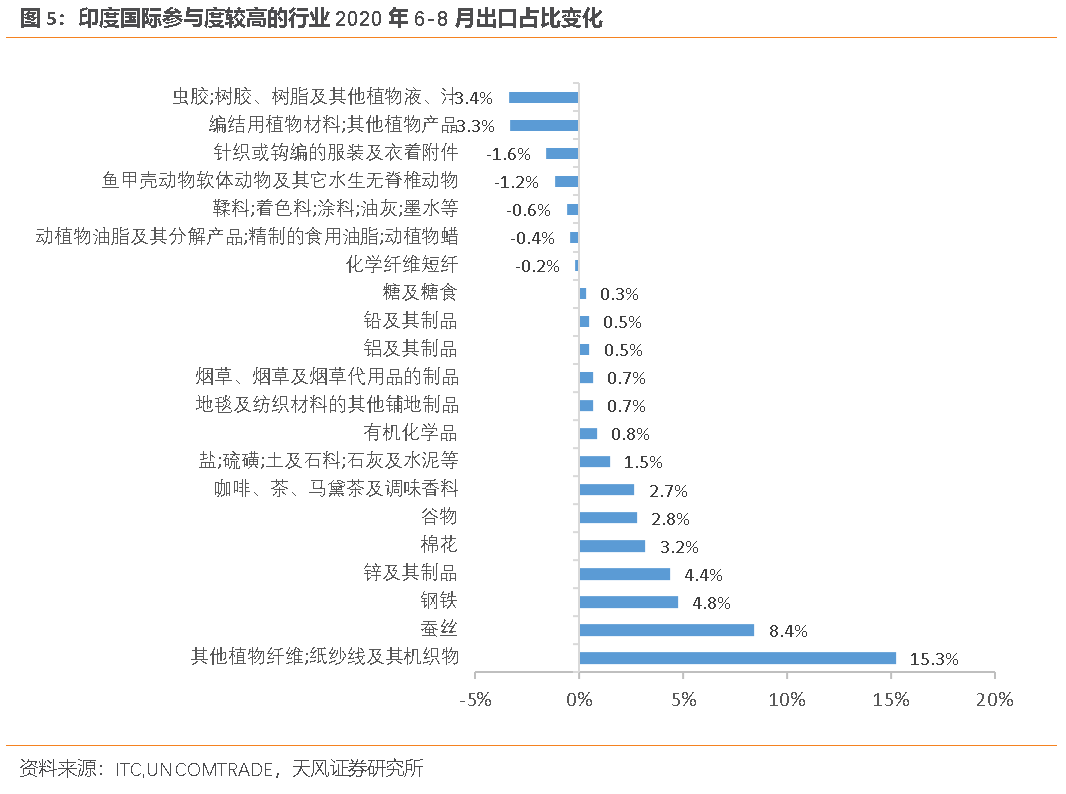

2020年6-8月,印度整体出口占比较2019年下滑0.3%,出口占比较大的行业表现较为分化。劳动密集型的工业品、农副产品受影响较大,初级农产品、矿产品和化工原料药受影响小。出口占比下滑比较明显的行业包括生产受负面影响较大的纺织服装类(针织钩编服装)和木材类(编结用植物材料),也包括农副产品类的虫胶树胶、鱼和水生无脊椎动物、动植物油脂,以及化工类的鞣料涂料。出口占比上升比较明显的行业包括纺服类的其他植物纤维、地毯,农牧类的蚕丝、棉花、谷物、咖啡茶香料、烟草,矿产类的钢铁、锌及其制品、盐硫磺石料和石灰水泥、铝及其制品、铅及其制品,还包括涵盖原料药的有机化学品。

结合2020年6-8月印度生产和出口两方面的数据,我们认为印度疫情并不会造成严重的供求错配,不会给全球经济带来显著的负面冲击。

纺服方面,作为劳动密集型行业,印度的纺服产业可能会面临开工率下降的问题。但考虑到行业下游需求具有一定弹性且2020年部分纺服订单已经流向中国,下游的服装服饰并没有太强的涨价空间。后续纺服订单转移的预期可能会缓解BCI事件的负面影响,利好国内棉纺产业。

农牧产品方面,由于农牧业受限制令影响较小,且2020年6-8月印度棉花、谷物等农牧产品出口占比并未出现明显下滑,预计印度疫情不会给这类产品的国际供给带来明显压力。需要注意的是,短期内编结用植物材料和树胶的供给可能有所收紧。

矿产品方面,参照出口情况,印度疫情对供给层面的扰动不大,但印度在石油和贵金属方面进口占比较高,受需求减少影响,油价和金价或有所承压。

化工品方面,考虑到印度大药企很大程度上依托于中小型的原料供应商,如果疫情难以控制,印度的药品生产或受到影响,推高原料药的涨价预期,同时为中国原料药企创造订单转移的替代机会。然而印度政府对医药行业支持力度很大,后续印度原料药生产是否会受到影响、出口是否会受到限制尚需观察。

风险提示

新冠病毒变异极大削弱疫苗效果;新冠疫情出现全球范围再度爆发;印度政府封锁力度强于预期

(文章来源:天风证券)