财联社(北京,记者高云)讯,牛市旗手券商股五一假期前夕集体爆发,这次不一样,头部券商唱主角。

4月29日早盘,券商股集体大涨,截至上午收盘,47只券商股中45只收红,其中19只券商股涨幅超过2%,南京证券涨停。

对比以往券商股大涨行情,头部券商股本次有突出表现,海通证券(600837,股吧)、中信证券(600030,股吧)、华泰证券(601688,股吧)、中金公司等行业巨头位于板块涨幅前列。

国泰君安早盘收涨9.14%,涨幅靠前的还包括兴业证券(601377,股吧)(4.54%)、海通证券(4.42%)、中信证券(3.76%)、华泰证券(3.16%)、中金公司(3.15%)、国盛金控(002670,股吧)(3.08%)、国联证券(3.01%)、中银证券(2.99%)。

券商股集体放量成交迎超跌反弹

成交额方面,47只券商股合计成交244.20亿元,超过上一交易日板块全天成交额,47只券商股全天合计成交198.81亿元。

今日早盘成交额超过10亿元的券商股包括东方财富(300059,股吧)(51.34亿元)、中信证券(27.07亿元)、国泰君安(21.60亿元)、兴业证券(13.37亿元)。中信证券、国泰君安、兴业证券成交额放量明显,半日成交额分别相对于昨日全天成交增145.44%、764.87%、77.09%。

此外值得注意的是,东方财富总市值仅次于中信证券,最新总市值为2762亿元。当前总市值前十的券商分别为中信证券(3069亿元)、东方财富(2762亿元)、中金公司(2451亿元)、中信建投(2272亿元)、招商证券(600999,股吧)(1641亿元)、国泰君安(1521亿元)、华泰证券(1453亿元)、海通证券(1451亿元)、广发证券(000776,股吧)(1145亿元)、申万宏源(000166,股吧)(1144亿元)

南京证券的涨停较为“异类”,半日成交4亿元,尽管较上一交易日全天成交2.30亿元有明显放大,但板块半日成交额排名第18名。南京证券总市值356.8亿元,总股本36.86亿股,流通A股20.61亿股。

南京证券昨晚公布2020年年报及2021年一季报,南京证券2020年实现营业收入23.65亿元,同比增长7.43%;实现归属于上市公司股东的净利润8.1亿元,同比增长14.06%;公司2021年1-3月实现营业收入4.93亿元,同比下降14.71%,归属于上市公司股东的净利润为1.77亿元,同比下降23.46%。

此外,南京证券劳动节假期后将迎来巨量解禁。南京证券5月6日将解禁3.21亿股,股份为定向增发机构配售股份,占总股本8.71%,占当前流动股本15.57%,估算成本为11.29元。

一季度业绩兑现助力板块估值修复

是何原因导致证券板块在4月倒数第二个交易日爆发?两个原因不可忽视,一是券商一季报业绩落地,多家券商业绩优秀,主要受到自营业务投资收益爆发;二是主要股指近期有所反弹,板块轮动显现,券商估值见底,部分券商估值处于历史低位。

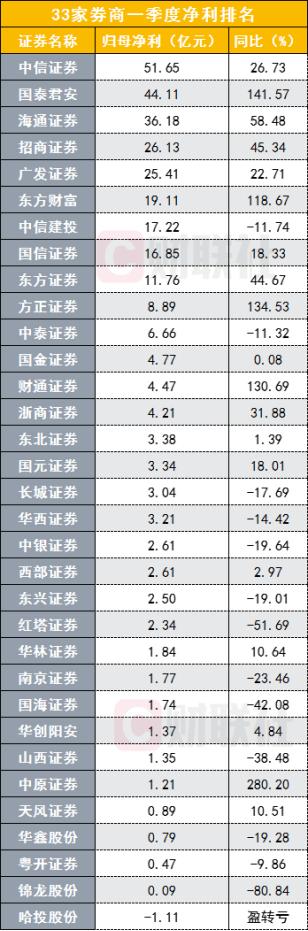

券商一季报方面,截至4月28日,33家券商或其上市主体中19家净利润同比增长,增速最快的10家券商分别为中原证券(280.20%)、国泰君安(141.57%)、方正证券(601901,股吧)(134.53%)、财通证券(130.69%)、东方财富(118.67%)、海通证券(58.48%)、招商证券(45.34%)、东方证券(44.67%)、浙商证券(31.88%)、中信证券(26.73%)。

以今天大涨的头部券商国泰君安来看,公司一季度实现营收109.43亿元,同比增78.09%;归母净利润44.11亿元,同比增141.57%。

归母净利排名靠前的10家券商分别为中信证券(51.65亿元)、国泰君安(44.11亿元)、海通证券(36.18亿元)、招商证券(26.13亿元)、广发证券(25.41亿元)、东方财富(19.11亿元)、中信建投(17.22亿元)、国信证券(002736,股吧)(16.85亿元)、东方证券(11.76亿元)、方正证券(8.89亿元)。

部分券商市净率近历史低位

估值方面,券商板块自去年7月份创历史高位以后,板块持续回落。

以今日涨停的南京证券为例,截至4月28日,自去年7月15日以来,股价区间跌幅高达50.18%。

券业一哥中信证券自7月8日横盘震荡6个月,今年1月21日,公司股价难以改变板块颓势,进入为期3个多月的快速调整期,此区间跌幅26.43%,4月20日至27日,连收六根阴线。

自1月4日至4月28日,证券板块整体平均跌幅高达21.98%。

A股市场近一个月较好的走势为券商股反弹奠定了较好的市场环境,自3月25日至4月28日,沪指震荡走高,区间涨幅2.71%,创指区间涨幅15.05%。

山西证券(002500,股吧)研报称,上周沪深300、创业板指数涨幅较大,分别上涨3.41%、7.58%,而申万证券Ⅲ仅收涨1.82%,跑输大盘。从估值情况来看,证券板块市净率为1.61X,处于五年来中位数水平,但部分券商市净率已接近历史低位,具有较好的投资价值。

如何看待证券公司长期投资价值?

山西证券认为,本轮资本市场改革是在供给侧结构性改革的大背景下进行,是结构性、体制性的改革,证券行业是最大的收益者。同时,证券行业肩负着为“双循环”的新发展格局提供高效金融服务,推动直接融资比例提升的历史使命。从证券证券公司在激烈的市场竞争中,发挥自身资源禀赋优势,向着市场化、国际化、差异化迈进。从长期看,证券行业受益于注册制推广下的资本市场全面改革,具有很高的长期投资价值。建议关注业务全面领先的龙头券商、有强大护城河的特色券商。

渤海证券研报称,券商板块上涨的驱动因素主要包括资本市场改革、流动性以及A股市场上涨带动的β属性。政策面上,监管层继续推进资本市场全面改革深化,未来政策利好将延续,拓宽券商业务空间;基本面上,政策红利下券商业绩继续保持高增长,盈利能力改善支撑估值中枢上移。维持对行业的长期看好,龙头券商凭借雄厚的资本实力和风控能力,在资本市场深化改革“扶优限劣”的政策倾斜下将最直接受益。建议关注优质龙头券商的投资价值。

国君非银团队近期发布证券行业2021年春季策略。国君非银团队认为,投资交易能力与影响力是核心竞争力。通道类业务盈利能力下行拖累营收增长,财富管理及客需型投资业务是未来看点,2020年券商营收改善不及预期导致股价表现疲弱,零售业务收入不及预期是主因,零售客户认知程度提升,通道类业务费率下行拉低零售业务收入弹性;机构业务收入占比提升的主因为投资收益提升,投资收益增长主要来自于金融资产扩表;企业业务收入增速具有较大的政策扰动,2021年预计维持平稳。理财需求爆发、衍生品发展空间巨大,财富管理及客需型投资业务是未来看点

投资交易能力与影响力是未来核心竞争力,机构业务上,核心竞争力是投资交易能力,衍生品业务强的券商投资能力较强。财富管理业务上,核心竞争力是通过渠道和投顾能力形成的影响力,财富管理业务收入排名靠前的为影响力较强的券商。

(李占锋 HF001)