4月30日晚间,天风证券发布公告称,公司非公开发行已于中证登完成股权登记,募资金额为81.8亿元(含发行费用)。《每日经济新闻》记者梳理显示,天风证券本次非公开发行共有15家机构获配,其中就包括5家券商,分别是银河证券、申万宏源证券、开源证券、联储证券和东海证券,共计获配金额16.22亿元。

15家机构获配浮盈超15%

记者了解到,天风证券此次非公开发行于2020年9月底启动,同年12月22日向证监会正式报送申报材料,2021年3月15日,公司非公开发行申请通过证监会发审委审核,3月26日获得核准批文。此次在中国证券登记结算有限责任公司进行股权登记,标志着天风证券非公开发行正式圆满完成。天风证券公告显示,从发行结果看,本次发行规模为总股本的30%,即19.99亿股,总募资额为81.8亿元。

本次最终获配的投资人为15家机构。其中,财通基金通过31个资管计划,共获配14.47亿元;中国人寿资产管理获配10亿元。值得一提的是,本次天风证券非公开发行还获得5家同行券商的认可,共计获配16.22亿元,分别是银河证券获配4.98亿元,申万宏源证券获配3.74亿元,开源证券、联储证券和东海证券也分别获配2.50亿元。

“天风证券此次非公开发行引入的投资人中半数以上为战略投资人”,有业内人士分析称:“在产业端,引入了一批央企和地方国资平台,比如广东恒建、曲江金控、西安自贸港、四川国资等,将与公司开展深度产融协同;在资源端,战略股东中国人寿、银河证券、联储证券、开源证券、东海证券等将与公司打造业务共享机制;在资金端,财通基金、武汉金控、中意资管等战略股东,将与公司共同打造推进我国硬科技孵化、新旧动能转化的高质量金融‘输血’平台。”

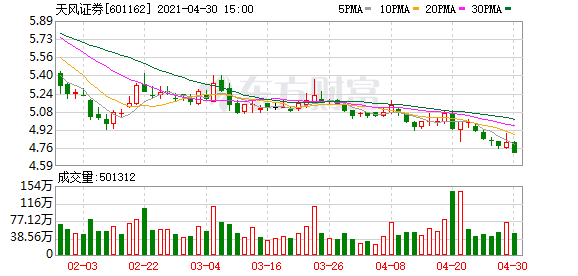

另外,本次天风证券非公开发行价格为每股4.09元。截至4月30日收盘,天风证券股价为4.71元,上述15家机构目前浮盈逾15%。

目前还有6家券商增发推进中

4月27日,天风证券发布2020年年报显示,去年全年营收、归母净利润分别为43.60亿元、4.55亿元,同比增长13.35%、47.80%。其中,2020年投资银行条线实现业务收入10.05亿元,同比上升36.74%;经纪业务方面营业收入达13.70亿元,同比增长19.88%;资产管理业务方面营业收入8.73亿元,同比增长12.60%;自营业务方面实现营业收入19亿元,同比增长38.16%。

另外,天风证券2021年一季报显示,今年一季度实现净利润8896万元,同比增长10.51%。

值得一提的是,在外延扩张方面,天风证券已经是恒泰证券单一第一大股东,并派驻了董事、联席总裁、财务总监和董事会秘书等多名高管。多位分析师认为,天风证券的优势在于机构服务能力较强以及研究、资管、投行、并购等业务,而恒泰证券在零售业务上较为强势,还握有公募基金和和托管牌照。

天风证券公告表示,本次非公开发行完成后,公司总资产、净资产和净资本规模将相应增加。记者查询Wind数据显示,完成此次非公开发行后,天风证券注册资本将上升为86.66亿元;总资产、净资产将分别突破1000亿元、300亿元,规模实力从行业30名左右水平逼近行业前20名。

实际上,2020年以来,上市券商股权融资爆发。上市券商为满足投资业务和信用业务日益增长的用资需求,纷纷推出股权融资计划。据记者不完全统计,上市券商2020年累计完成20笔股权融资的发行,募集资金合计超1200亿元。

另外,除了天风证券外,目前还有6家券商增发正在推进中,分别是浙商证券、国联证券、华创阳安、东兴证券、湘财股份和国海证券,预计累计募集资金近450亿元。

(文章来源:每日经济新闻)