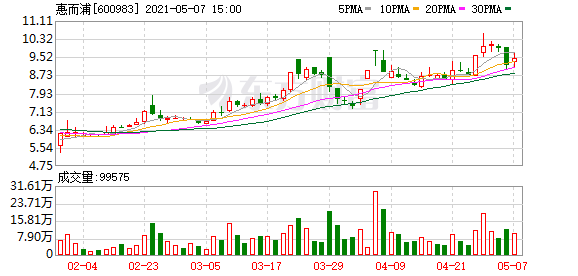

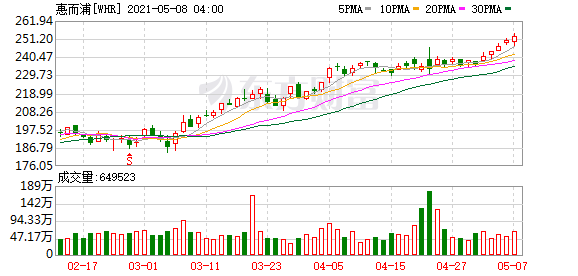

5月7日晚,惠而浦(600983,SH)发布公告称,广东格兰仕家用电器制造有限公司(以下简称格兰仕)要约收购惠而浦(中国)的清算过户手续已经办理完毕,格兰仕最终累计持有惠而浦约3.92亿股股份,占公司已发行股份总数的51.1%,成为惠而浦(中国)的控股股东。

《每日经济新闻》记者了解到,去年8月,惠而浦通过公告宣布收到格兰仕的告知函,正在筹划部分要约收购事项。历时8个月,格兰仕最终完成了对惠而浦(中国)控股权的要约收购。

格兰仕方面告诉记者,要约收购惠而浦(中国)不会看这家公司过去一两年短期的财务表现,看重的是强强联合、深度合作带来的长期协同效应。惠而浦在白色家电上技术底蕴深厚,而格兰仕在微蒸烤、生活电器、厨房电器上拥有优势,双方从中国市场到全球市场都可望产生更大的协同效益。

耗资约20.5亿元成惠而浦控股股东

根据公告,格兰仕此前预定要约收购股份数量为4.68亿股,占公司总股本的61%,要约价格为5.23元/股,要约收购期限为2021年3月31日至2021年4月29日。

截止到要约收购期限届满,根据中国证券登记结算有限责任公司上海分公司提供的数据,要约收购期间,最终有10个账户共计3.92亿股股份接受了格兰仕发出的要约。截至5月6日,要约收购的清算过户手续办理完毕,格兰仕持有惠而浦51.1%股权。

《每日经济新闻》记者注意到,以5.23元/股的价格计算,格兰仕此次要约收购耗资是20.5亿元。

据公告,惠而浦的董事会、监事会将会提前换届选举,原因是鉴于公司股东结构发生变化,为完善公司内部治理结构。惠而浦现董事会是由12名董事组成,监事会有5名监事。惠而浦的董事会同意梁昭贤、梁惠强、陈锦聪、杨前春等8人为公司第八届董事会非独立董事候选人。记者了解到,梁昭贤是格兰仕集团董事长兼总裁,梁惠强现担任格兰仕集团副董事长。

事实上,在格兰仕启动要约收购期间,惠而浦的多名高管就已经提前辞职“让位”。5月7日晚,惠而浦也还公告称,公司董事艾小明、沈校根提交辞呈,艾小明辞职后不再在公司担任任何职务,沈校根因工作调整,申请辞去公司董事职务。今年4月,艾小明预告将从惠而浦辞职的消息就一度引起关注。

惠而浦公告显示,5月6日公司董事会已经表决通过聘任梁惠强为公司总裁。

收购主要看重协同效应

此前,梁惠强在接受记者采访时就曾表示,“我们要约收购(惠而浦中国),其实并不会看这家公司过去一年或者两年的短期财务表现,而是看长期协同效应,以及这家公司长期潜在价值。格兰仕不是做财务投资,更多的是从整个产业发展、战略上去考虑”。

根据惠而浦日前公布的2020年财报,公司去年实现营业收入49.44亿元,同比下滑6.39%,净利润仍亏损1.5亿元。

格兰仕方面告诉《每日经济新闻》记者,对惠而浦在中国市场的发展充满信心,包括让中国消费者更全面认同和广泛接受惠而浦这个国际化品牌,格兰仕承诺将以全球效率领先的“中国制造”为惠而浦赋能,“这次资本动作背后,是双方面向未来10至15年的战略布局”。

记者注意到,对于格兰仕而言,惠而浦(中国)的最大价值在于其在白电领域的优势。从品牌和产品布局上看,惠而浦(中国)旗下拥有惠而浦等多个品牌,业务遍及 60 多个国家和地区,拥有冰箱、洗衣机、洗碗机、干衣机等,以及厨房电器、生活电器等系列产品线。去年惠而浦洗衣机板块的收入规模是21.6亿元,冰箱规模是6.4亿元,生活电器收入规模是16.7亿元。

梁惠强此前也曾向记者透露,格兰仕对自身定位是做全方位、综合性家电企业,多品牌、多系列是未来发展趋势。

(文章来源:每日经济新闻)