业绩大幅下滑、监管发函问询、重要股东准备清仓股份……

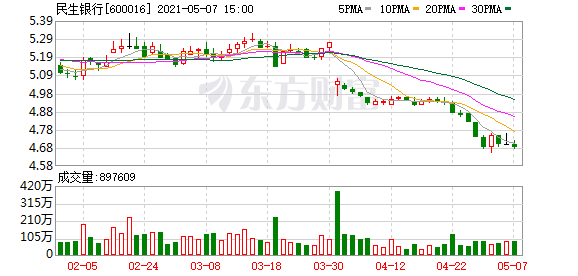

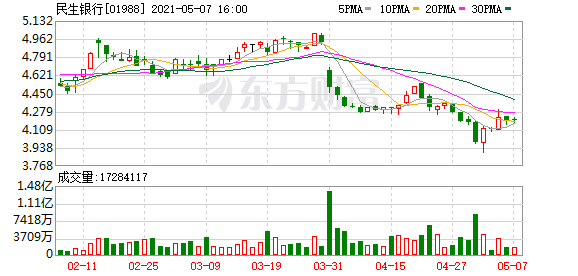

去年下半年以来,民生银行股价一直不见起色,近期随着该行2020年年报和2021年一季报的发布,股价更是开启了新一轮的“跌跌不休”,不少网友甚至公开跟民生银行股票“说拜拜”。

民生银行究竟怎么了?

民生银行净利暴跌36%!业绩波动引发监管问询

自公布2020年年度报告后,民生银行便站在了舆论的风口浪尖,净利润降幅在上市股份银行中遥遥领先,达到了惊人的36.25%。

惨淡的业绩不仅令民生银行收到上海证券交易所的监管函,其股价也在4月30日一度跌破4港元,创造了近段时间的新低。在完成详细回应后,民生银行股价有了一丝反弹迹象。

被上交所点名的民生银行,业绩差得超出了大多数人的预期,被誉为民生银行史上最差业绩。

年报显示,民生银行2020年实现营业收入1849.51亿元,同比增长2.50%,全年净利润为343.09亿元,同比下降36.25%。

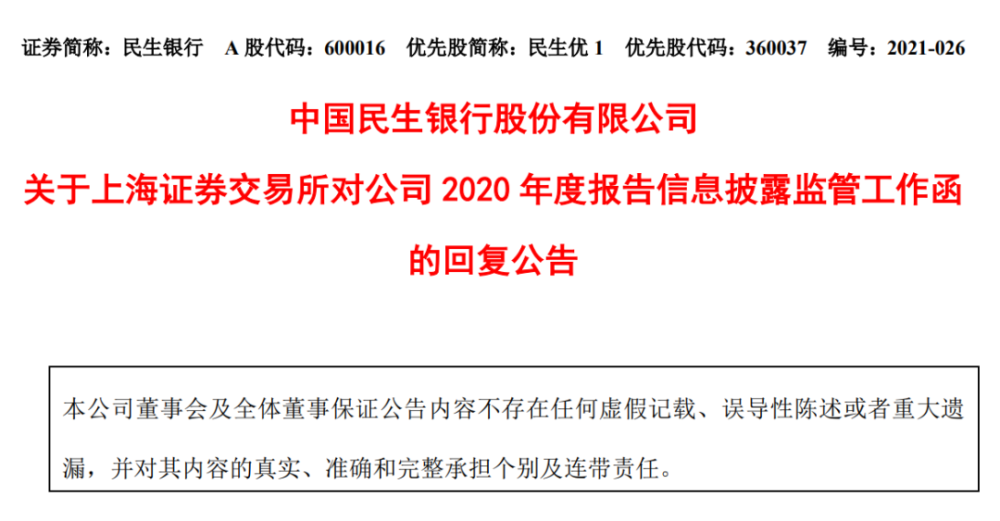

被上交所点名后,民生银行公告回应:

对此,民生银行解释称,利润下滑主要原因是该行加快了问题资产处置节奏,加大拨备计提力度,其中贷款拨备计提同比增长26.52%,贷款拨备消耗同比增长31.77%。

截至去年末,民生银行不良贷款总额为700.49亿元,比上年末增加156.15亿元,增幅 28.69%;不良贷款率1.82%,较上年末上升0.26个百分点。拨备覆盖率为139.38%,较上年末下降16.12个百分点;贷款拨备率为2.53%,较上年末上升0.1个百分点。

对于该行业绩指标的明显变化,上交所也有关注,并向民生银行发出监管工作函。日前,民生银行对函中提到的问题进行了回复。

其中,在不良贷款率明显上升方面,民生银行表示主要有两个方面原因,一是坚决落实监管规定,从严执行分类标准;二是疫情对部分行业和业务的资产质量影响较大。

据悉,2020年民生银行在逾期90天以上贷款降级为不良贷款的基础上,进一步对逾期60天以上但不足90天贷款原则上降级为不良贷款,并对部分暂未到期或逾期天数不足60天、因受疫情影响暴露一定风险特征的贷款,也严格按照贷款五级分类核心定义及时降级为不良贷款。

另外,疫情影响下,对公不良贷款明显增长也是该行不良率上升的主因。

数据显示,2020年民生银行对公不良贷款增长主要集中在受疫情影响较大的交通运输、仓储和邮政业,批发和零售业,采矿业,三个行业不良贷款合计增加106.06亿元,占全部对公不良贷款增量的103%。

零售不良贷款则主要集中在信用卡业务。疫情期间,该行信用卡业务不良增长明显,截至2020年末,信用卡不良贷款余额为151.8 亿元,较年初增加41.23亿元。

在营收和净利润表现方面,民生银行2020年单季度营业收入分别为493亿元、488亿元、452亿元、416亿元,归母净利润分别为167亿元、118亿元、89亿元、-30亿元,呈逐季下滑态势。

民生银行将这一情况归因于四方面,一是坚决贯彻监管政策要求,强化业务合规管理;二是疫情期间“宽货币”政策产生的“资金红利”未能持续;三是积极响应国家号召,降费让利支持实体经济;四是夯实资产质量,加大不良资产处置力度。

民生银行称,2020年银行业顺应外部环境变化,普遍采取前瞻性措施,加大资产减值损失计提和不良资产处置力度,对利润产生一定的冲击,特别是股份制银行的净利润增幅比2019年有较大下降。该行在营业收入逐季下降、业务及管理费列支及资产减值损失计提进度等因素叠加的影响下,归属于该行股东的净利润呈现逐季下降趋势。

其中,对于第四季度的大幅亏损,民生银行表示,这主要是由于资产减值损失计提进度的影响,再叠加非标准化投资等非核心业务收入项目逐季下降、受市场波动影响的债券价差和基金投资收益下降等因素影响。

民生银行还称,2021年将继续深入推进经营模式转变,促进业务经营回归本源,努力培育客户基础,大力发展基础业务,持续优化资产负债结构,业务转型成效将逐步显现。但从其一季度业绩表现来看,未见好转。

民生银行2021年一季度实现归属于股东的净利润147.47亿元,同比减少19.03亿元,降幅达11.43%;实现营业收入430.72亿元,同比减少62.61亿元,降幅为12.69%,是A股上市股份行中唯一一家营收、净利润同时大降的银行。

行长仍拿400万年薪

尽管业绩疲软,净利润大幅下滑,目前尚处在收紧风险敞口的阶段,但民生银行高管的薪资并不低。财报显示,行长郑万春的薪酬为418.89万元;董事长高迎欣的薪酬为225.46万元。

股价跌跌不休,创下近6年新低

一系列利空消息影响下,民生银行近期股价“跌跌不休”,最低触及4.65元/股,已创2014年12月以来新低。

截至5月7日收盘,该行股价收报4.68元/股,日内下跌0.43%,PB仅为0.43倍,位列上市股份行倒数第二。【点击进入民生银行吧】

二级市场:华夏人寿拟清仓持股

5月5日,民生银行发布三份简式权益变动报告书,内容显示,经友好协商,华夏人寿与东方股份、东东方有限解除一致行动关系并签署《一致行动协议解除协议》,本次权益变动后,华夏人寿与东方股份、东方有限不再有任何一致行动安排。

同时,华夏人寿将在未来12个月内在合法合规且不违背相关规则和承诺的前提下,选择合适的时机减持不超过民生银行总股本4.91%的股份。

据了解,在解除一致行动关系前,华夏人寿持有民生银行A股约17.34亿股,H股约4.15亿股,合计约21.49亿股,占民生银行全部已发行股份总数的4.91%;

而东方股份持股比例为2.92%,东方有限持股比例为0.08%,三者合计持股7.91%,相当于民生银行第三大股东。

公开资料显示,华夏人寿已自2020年7月17日起被银保监会接管。根据公告,被接管机构股东大会、董事会、监事会停止履行职责,相关职能全部由接管组承担,接管组行使被接管机构经营管理权。

二级市场的股民也难免担忧,“100亿的盘子等着出货,谁会来接盘?”

因违规领亿元罚单

业绩下滑的民生银行,还迭遭监管处罚。

2020年9月4日,银保监会网站发布消息称,针对民生银行违规为房地产企业缴纳土地出让金提供融资、为“四证”不全的房地产项目提供融资等多达30项违法违规行为,中国银保监会依法对该行没收违法所得296.47万元,罚款10486.47万元,罚没合计10782.94万元。

同时还对8名责任人员给予警告并处罚款5万元的行政处罚。包括时任民生银行授信评审部副总经理、华东区域授信评审中心授信审查官以及无锡分行行长、盐城分行行长等人。

(文章来源:21金融圈)