光启技术(002625.SZ)2020年年报数据显示增长喜人,营业收入首次突破5亿大关达到6.37亿元,同比增长32.25%,净利润首次突破亿元大关达到1.63亿元,同比增长41.90%,且公司预计2021年营业收入将达到10亿元,净利润3.1亿元。

据公司披露,新一代隐身技术智能制造基地(下称“顺德产业基地项目”或“709基地”)一期已于2021年3月18日顺利通过竣工验收并正式投产。709基地一期正式投产后,可年产40000公斤超材料产品,使公司在超材料尖端装备领域形成大规模、批量化的超材料产品生产制造能力。

增长喜人,前途光明,是否意味着光启技术腾飞在即?而主要股东纷纷减持的行为,是否意味着光启技术隐忧不少?

募投项目“故事会”

2017年1月,刘若鹏入主光启技术,而其背后的光启系创始团队由五位来自美国杜克大学、英国牛津大学博士归国创建。刘若鹏带来了超材料。超材料技术被美国《科学》杂志评为21世纪第一个十年中人类最重大的十项科技突破之一,可应用于军用“隐形衣”、临近空间飞行器、可穿戴智能设备等领域。光启技术从一个家传统公司,一下子变成尖端公司,其股价从7元到120元只用了48个交易日的时间,市值突破1500亿元,风头一时无二。

时间来到2018年3月,光启技术变更募投项目,产业化项目实施主体变更为保定光启超材料技术有限公司,为光启技术全资子公司深圳光启超材料技术有限公司(下称“光启超材料”)之全资子公司。

2019年4月,光启技术出乎意料地终止了超材料智能结构及装备产业化项目。这个项目是光启技术的核心,是2015年以来“故事会”的主角,意味着年新增营业收入59亿元及年新增利润总额16.62亿元的“故事会”正式画上句号。项目终止后结余募集资金用于位于顺德的新一代隐身技术智能制造基地14.86亿元、沈阳光启尖端装备产业园3.64亿元等。

但上述两个项目加起来,产值不到20亿元、净利润不到5亿元。故事情节从最初的“地面行进装备超材料智能结构”“可穿戴式超材料智能结构”变成了“军品研发生产配套”。

过度依赖利息收入

虽然业绩持续向好,但数据显示,光启技术还是过度依赖利息收入、投资收益及其他收益(政府补助)。

截至 2020 年年末,公司募集资金余额为58.48亿元。巨额的募集资金带来巨额的利息收入,也成了光启技术的主要利润来源。

2018年至2020年,光启技术的利息收入分别为1.16亿元、1.12亿元、1.09亿元,占利润总额的比例分别为124.48%、87.07%、57.68%。

其他收益(政府补助)分别为7214万元、4755万元、4890万元,占利润总额的比例分别为77.41%、37.03%、26%。

募集资金还带来不菲的理财产品收益。2018年至2020年,理财产品收益分别为1246.13万元、587.51万元、1635.47万元,占利润总额的比例分别为13.37%、4.58%、8.69%。

也就是说,利息收入、其他收益(政府补助)及产品理财收益合计占利润总额的比例分别为215.26%、128.68%、92.37%。

由此可见,三者占利润总额的比例虽然大幅下降,但光启技术依然严重依赖于此。

研发投入减少

光启技术自称是一家尖端技术创新企业,也是领先的新一代超材料技术提供商。但公司2020年在营业收入大幅增加的情况下并没有加大研发投入,反而减少了,研发投入从2019年的9512.49万元减少至8977.88万元,占营业收入从19.76%下降至14.10%,比2018年的16.87%还要低。

研发投入资本化也显得比较激进。2019年之前,光启技术的研发投入全部费用化,2019年开始资本化,金额为3291万元,资本化研发投入占研发投入的比例为34.60%。2020年研发投入资本化金额为1882万元,资本化研发投入占研发投入的比例为20.96%。这两年的研发投入资本化主要涉及穿戴式智能方面。

目前来看,穿戴式智能方面的产品销售并不乐观。一度蹭热点的穿戴式智能头盔产品在2020年上半年一度大放异彩,销售了4423.63万元,到了下半年几乎隐身了,只有200万元多一点。

2020年,光启技术向关联方深圳光启空间技术有限公司(下称“光启空间技术”)销售4627.35万元,2019年仅为507万元。销售内容为穿戴式智能头盔产品。光启技术表示,产品在公共安全、智能安防、智能防疫等领域具备可观的应用前景。可谓蹭了一把疫情概念。

光启技术于2020年3月披露与公司实际控制人控制的光启科学(00439.HK)签署框架协议,向光启科学及其下属公司销售穿戴式智能头盔产品,2020年、2021年及2022年销售额分别不超过5000万元、5400万元及5800万元。7月14日,公司披露拟将上述销售额调整为分别不超过1.01亿元、1.10亿元及1.21亿元。

对于调整的原因,光启技术曾经这样回复深交所:2020年下半年,光启科学的海内外销售预计将继续稳定增长。因此,前述申请的关联交易额度上限预计将无法满足下半年光启科学的采购需求。看上去光启技术要大干一场。而现实是,2020年下半年基本上没有太多销售。

2020年上半年向光启空间技术销售4423.63万元,2020年全年为4627.35万元。也就是说,下半年销售额仅仅200万元左右。回款方面,2020年6月末欠货款1815.22万元、2020年末欠1817.29万元。

但光启科学半年报显示,海外销售1994万港元,而2020年全年2082万港元,算下来,下半年海外销售88.2万港元。

光启超材料的资金疑云

全资子公司光启超材料因资金拆借而欠了光启技术不少钱。2019年末欠上市公司9.05亿元,2020年偿还了部分借款,2020年末还欠6.02亿元。母子公司之间资金拆借再正常不过了,但奇怪的是,一度作为募投产业化项目和研发中心项目的实施主体的光启超材料应该是整个上市公司范围内最有钱的。2018年末光启超材料的单单通知存款、定期存款的金额就高达23.15亿元,占整个上市公司的72.34%。

2020年末,整个上市公司的货币资金超过63亿元,除未决诉讼对应司法冻结款90万元使用受限外,公司不存在其他质押、冻结,或有潜在收回风险的款项。而母公司的货币资金23.74亿元,占比37.54%。有40亿元资金放在子公司,大部分应该放在光启超材料。光启超材料总资产为42.24亿元,净资产为33.96亿元,2020年实现营业收入5110.41万元,实现净利润2736.34万元。从财报数据来看,光启超材料根本不差钱,为何还要向上市公司光启技术借钱?而光启超材料的钱去哪里了?

2020年是光启技术业绩最好的一年,却是经营现金流比较糟糕的一年。当年光启技术的营业收入同比增长32.25%、销售商品、提供劳务收到的现金同比增长6.26%、购买商品、接受劳务支付的现金同比增长28.77%,经营活动产生的现金流量净额却下降87.68%。2020年销售商品、提供劳务收到的现金3.45亿元,占营业收入的54.13%,而2019年为67.37%。2020年经营活动产生的现金流量净流入仅仅1168万元,为过去十年第二差。

从历年数据来看,2017年巨额募集资金到位,光启技术反而资金紧张了。

2020年4月20日至5月26日,光启技术向光启合众拆借计息资金5000万元。看来,光启技术真的挺缺钱的。但为何2020年半年报没有披露资金拆借的事情?

有意思的是,2018年1月至2020年5月,光启超材料存在以定期存单形式为控股股东关联方深圳光启合众科技有限公司、深圳光启创新技术有限公司提供担保,总计12.15 亿元。2020年5月,关联方深圳光启合众科技有限公司、深圳光启创新技术有限公司已清偿上述债务,光启技术为其提供的担保已于2020年5月解除。

项目进展存疑

光启技术募集资金总额68.38亿元、累计变更用途的募集资金总额53.98亿元、累计变更用途的募集资金总额比例为78.94%。

经历过缩水、缩水、再缩水的募投项目终于露出了曙光。

总投入14.9亿元的“709基地”于2019年8月开始施工,一期已于2020年封顶并试生产,并于2021年3月18日顺利通过竣工验收并正式投产。但在建工程中的数据显得该工程进展比较缓慢。截至2020年年末,“709基地”的年末余额为2.29亿元,工程累计投入占预算的比例15.43%、完工进度15.43%。这样一个工程,在2020年12月31日已经封顶并试生产?

电磁调制测试暗室投入预算14.40亿元,2019年全年投入2292.15万元,2020年全年投入79万元,年末余额3920.52万元,工程累计投入占预算的比例2.76%、完工进度2.76%。

科技研发中心于2016年就开始了,当时的投入预算8000万元,后增加至1亿元。截至2020年年末,余额为3742.14万元,工程累计投入占预算的比例37.42%、完工进度37.42%。

谁的银星基地?

2020年,子公司深圳光启尖端技术有限责任公司(下称“光启尖端”)实现营业收入3.62亿元、实现净利润1.28亿元,已经成为光启技术当仁不让的主要贡献方了。

据2020年8月5日披露的《关于对深圳证券交易所关注函回复的公告》,银星基地已于近期完成产能扩建,产能提升为8000公斤/年。光启技术解释称,银星基地是指公司下属子公司光启尖端设立在深圳市龙华区银星工业园的科研生产基地,是目前公司生产超材料产品的唯一生产基地。银星基地当前处于满产状态。

由于银星基地产能大增,2020年光启技术实现超材料产品批产收入2.58亿元,同比增长65.55%。然而,2021年一季度,光启技术的营业收入同比仅仅增长了16.13%。产能翻倍并且满产的情况下,为何营业收入才增长这么少?飞快发展的光启尖端在2020年给上市公司贡献了56.84%的营业收入,银星基地在其中扮演重要角色。但该基地在2020年7月披露的《关于公司生产基地建设的进展公告》才首次提及。

根据审计机构2017年出具的审计报告显示,截至2017年6月30日,光启尖端没有房屋及建筑物,也没有正在进行的在建工程。而租赁方面的信息也极少。2017年12月,光启尖端被上市公司收购后,不再从关联方租赁厂房,而有关租赁房屋的信息只有一条:光启尖端租赁深圳市科技评审管理中心坐落于深圳市南山区高新中一道9号软件大厦1层及4层的部分房屋,计租面积为2357.26平方米,年租金为169.72万元,租赁期限为2018年1月1日至2018年12月31日。光启尖端租赁该房屋主要用于办公。

反而是2020年营业收入只有5000多万元的光启超材料在银星工业园租赁了不少厂房。

光启超材料租赁坐落于深圳市龙华新区观澜观光路1301号银星高科技园内鸿信工业区东南侧厂房及二层办公楼,计租面积为12000平方米,租赁期限为2017年4月1日至2024年12月31日,该期间房屋租金总额为3961.93万元。

而光启超材料就是肩负隐身衣项目的子公司。涉及隐身衣的超材料智能结构及装备产业化项目在2017年年报中曾经披露,投入预算38.50亿元,2017年投入810.60万元。该项目在2018年年报中摇身一变成了“光启银星厂房改扩建工程设计与施工”,投入预算1420万元。截至2019年年末,工程完工进度为86.33%。该工程没有完工,但已经转入转至长期待摊费用-房屋装修费。

大股东赚够了吗?

光启技术还在依赖利息收入、产品理财收益、政府补助来拯救业绩,大股东早已多管齐下赚了一波又一波。

2017年12月,光启技术收购光启尖端100%股权。光启尖端的净资产账面价值为7422.98万元,交易价格为4.46亿元,全部以现金方式分4期支付对价。而2015年至2017年1-3月,光启尖端的营业收入分别为7347.52万元、8164.02万元和678.6万元,营业利润分别为2142.01万元、-616.22万元和-827.23万元。

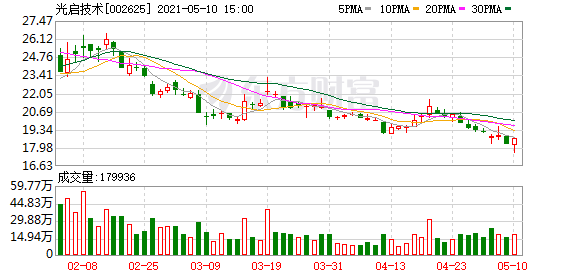

2021年1月18日至2月8日,公司控股股东西藏达孜映邦实业发展有限责任公司(下称“西藏映邦”,已更名为“西藏映邦实业发展有限公司”)及其一致行动人深圳光启空间技术有限公司(下称“光启空间技术”,为光启科学主要下属公司) 通过集中竞价交易方式减持2154.58万股,套现5.44亿元。此前的2020年也减持不少。2019年末西藏映邦的持股比例为42.75%,到了2021年3月末降至40.46%。光启空间技术的持股比例从3.32%下降至2.61%。

除了光启系减持外,其他主要股东也大力减持。

2019年末持股8.30%的第二大股东达孜县鹏欣环球资源投资有限公司到了2021年3月末,持股比例大幅下降至2.12%。第三大股东桐庐岩嵩投资管理合伙企业有限合伙持股比例从7.79%下降至3.94%。第四大股东西藏达孜巨力华兴投资发展有限公司的持股比例从4.43%下降至2.09%。第五大股东俞龙生(原上市公司控股股东及实际控制人)则已经退出前十大股东,持股比例从4.17%下降至0.98%。

(声明:本文仅代表作者个人观点;作者声明:本人不持有文中所提及的股票)

(文章来源:证券市场周刊)