导读

“失速”的捷信消金,成为一个时代的记忆。

作者 | 雷晨

编辑 | 卢泳志

来源 | 债市观察

3月29日,大洋彼岸传来噩耗,亿万富翁彼得·凯尔纳遭遇空难身亡。而他在中国更广为人知的身份,是头部消金公司——捷信消费金融有限公司(下称“捷信消金”)的实控人。

继去年净利下滑88%、总资产大幅缩水、裁员风波、实控人遇难等引起外界注意后,捷信消金5月8日遭联合资信列入评级观察名单,再次被置于聚光灯下。

01

“消金巨头”被列入评级观察名单

捷信消金成立于2010年11月10日,总部位于天津,是国际消费金融服务提供商捷信集团旗下公司,也是中国首批四家消费金融试点公司之一,母公司为捷信集团。

公司实控人彼得·凯尔纳生于1964年,1986年从捷克布拉格经济学院产业经济系毕业。

上世纪90年代东欧剧变之际,政府出台新法令,他敏锐地嗅到了商机,组建捷克“第一私有化管理基金”,管理资产规模一年内从10万克朗飙至50亿克朗。

2004年4月,捷克总统克劳斯访华,当时彼得·凯尔纳已经成为该国首富,旗下PPF集团也派遣成员随团来访。正是在这一年,彼得·凯尔纳通过不断考察市场,将消费贷逐渐带到中国。

在十余年的发展历程中,捷信消金成绩不菲,但也饱受争议。截至目前,新浪黑猫投诉显示,其被投诉量高达4.97万条,问题主要集中在高利息、暴力催收等。

资料显示,捷信消金的业务模式分为线上和线下,线下主要通过连锁商店等零售商在销售点为消费者提供贷款,用于购买商品。

近两年以来,捷信消金的业绩指标缩水,与其线上化转型过程中流失部分线下业务,同时疫情的到来进一步重创其线下业务和资产质量密不可分。

“捷信消金现阶段业务开展仍以线下为主,线上渠道的开发与运用有待进一步加强。”2020年7月,联合资信出具的一份评级报告中写道,新冠疫情对其贷款投放带来较明显的负面影响。

据悉,加大线上化转型力度以来,捷信消金的短期限商品贷款规模下降导致业务新增不足,以及以中低收入或信用空白群体为主的客群资产质量下行,对其当期盈利能力构成一定压力。

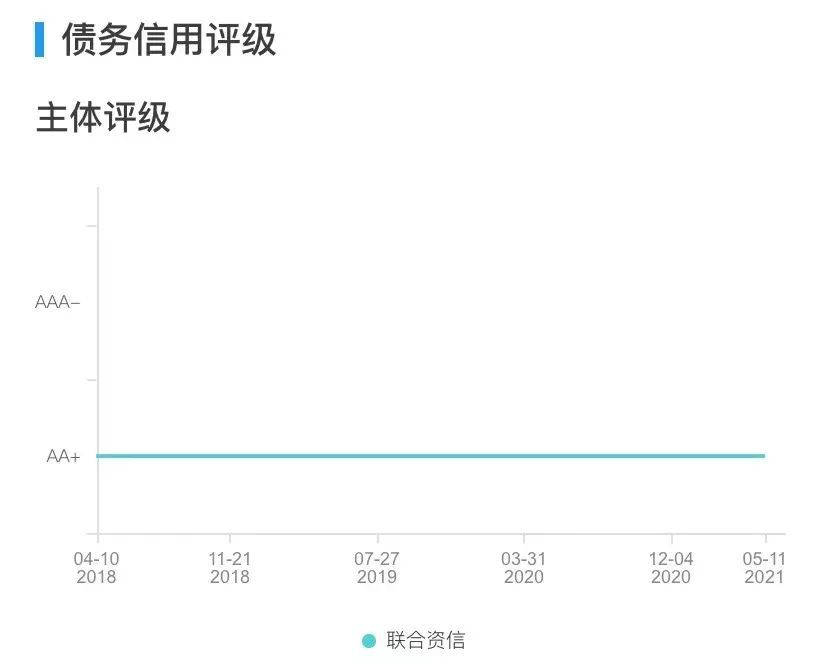

目前,联合资信对捷信消金的主体长期信用评级为AA+,“19捷信消费金融债01”信用等级为AA+,评级展望为稳定。该债券余额20亿元,票面利率7%,将于今年5月16日到期。

图片来源:企业预警通

02

累计发行446亿ABS“补血”

2010年,捷信消金获得消费金融牌照并正式开业,开启了消金行业持牌经营时代。从担保模式转变到消费信贷模式,被视为我国消费信贷市场步入正轨的一个里程碑。

到了2017年,捷信消金的线下渠道规模达到巅峰。当时,捷信消金在全国有超过7万名员工,设置近24万个POS点,营收、净利和放款规模稳坐行业头把交椅,也为其在市场大手笔融资进行了良好的铺垫。

前不久,捷信消金发行“捷赢2021年第二期个人消费贷款资产支持证券”,总发行规模为18亿元。底层资产类型为商品分期贷款,采用循环结构设计。

中债登数据显示,上述资产证券化产品(下称“ABS”)的优先A档规模为13.28亿元,票面利率为6%;优先B档规模为1.15亿元,票面利率为6.5%;次级档3.57亿元由捷信消金自持。

金融科技资深评论员苏筱芮表示,消金ABS的资产有分级制度,优先级及次级(或劣后级),一般来说,优先级风险较小收益较低,次级收益较高但承受的风险更大。

至此,捷信消金已在中国成功发行19期、共计约466亿元的ABS,发行规模在持牌消金公司中位居前列。

此前的2019年,捷信消金发行4期ABS,规模达到114.5亿元,占消金公司总额的61.75%;2018年,整个消金行业只有捷信消金和兴业消金2家发行了消金ABS,总规模为140.55亿元。

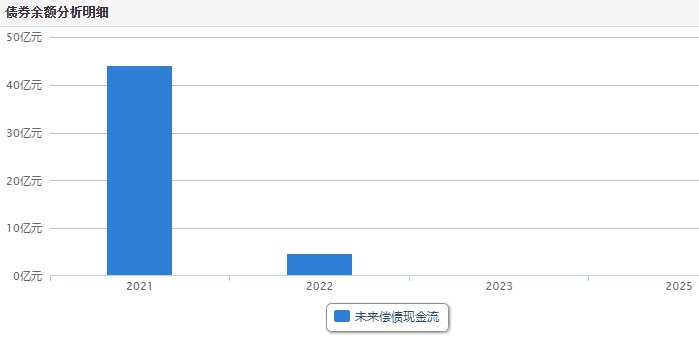

企业预警通显示,捷信消金存续22只债券,总规模90.22亿元。其中,59.77亿元债券将于1年内到期,29.12亿元债券将于1-3年内到期,2.33亿元债券将于3-5年内到期。

图片来源:东财Choice

由此可见,捷信消金短期集中兑付压力较大。

与此同时,转型之困、线下渠道流失、高层人事变动、实控人坠机等,也给这家消金巨头的未来增加一丝不确定性。

03

增长“失速”,去年净利跌88%

2020年,捷信消金开始“掉队”。

此前,捷信消金一直是国内消金公司中的资产规模“一哥”。但截至去年6月末,捷信消金总资产规模减少至977.82亿元,较2019年末下滑16.02%。

当指针拨到2020年末,捷信消金的资产规模再度缩水,总资产652.07亿元,总负债537.61亿元,所有者权益114.46亿元。仅仅半年的时间,325.75亿元资产从报表上“蒸发”。

除了总资产大幅减少,2020年捷信消金的业绩也不容乐观。

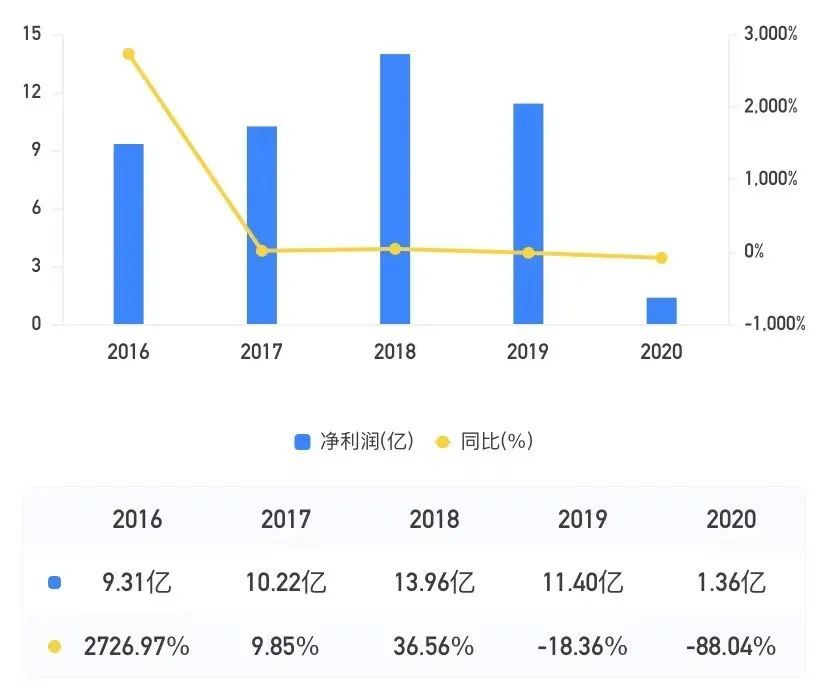

2020年,捷信消金实现净利润1.36亿元,同比下跌88%,在业内排名从2019年的第二跌至第六;而2017-2019年,捷信消金的净利润分别为10.22亿元、13.96亿元和11.4亿元。

图片来源:企业预警通

据债市观察(ID:bondreview)不完全统计,在已披露2020年净利润的14家持牌消金公司中,捷信消金排名第六,位列招联消金、兴业消金、马上消金、中银消金、中邮消金之后。

对于捷信消金2020年经营业绩,联合资信表示,这暴露出其业务处在转型期,业务规模收缩趋势较明显、高管稳定性呈现一定波动、资产质量下行压力较大、盈利水平承压、未来经营发展趋势尚不明朗。

此外,捷信消金近期多名高管变动。

据了解,公司原首席风险官Li Hong于2020年6月离任;原总经理Roman Wojdyla于2020年10月1日离任,随后赴捷信俄罗斯任职CFO;Ondrej Fiydrych自2021年2月8日起不再担任董事长职务,现任捷信消金总经理;原首席财务官王涛于今年2月28日离任。

另一方面,受疫情影响,捷信消金母公司捷信集团信贷业务规模明显收缩,2020年营业收入31.99亿欧元,同比下降24.71%;净亏损5.84亿欧元。

联合资信认为,以上因素或会对公司业务发展、风险管理、盈利能力、流动性与融资环境等产生影响。同时,捷信集团大幅亏损及实控人离世或将一定程度上影响母公司对捷信消金的支持力度。

前不久,捷信消金实控人不幸坠机。据媒体报道,当地时间3月27日,美国阿拉斯加州南部克尼克冰川地区一架观光直升机坠毁,机上5人死亡、1人重伤,死者中包括56岁的彼德·凯尔纳。

在列入评级观察名单的同时,联合资信亦指出,捷信消金拥有较强的资本实力和较为成熟的内部控制和风险控制体系;在消费金融行业涉足多年,业务覆盖范围较广,拥有较好的客户基础。

重重考验之下,昔日消金界“一哥”捷信消金将走向何方?欢迎在文末留言。

本文首发于微信公众号:债市观察。文章内容属作者个人观点,不代表和讯网立场。投资者据此操作,风险请自担。

(李佳佳 HN153)