今年贷款利率在LPR基础上的上浮点差限制放松,银行贷款定价自主权边际放宽,贷款利率有“补涨”的述求。

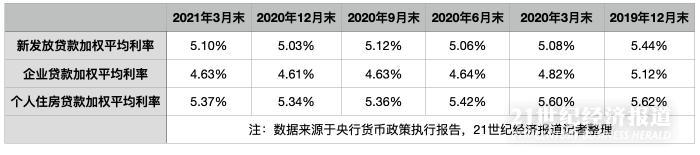

央行5月11日发布的2021年一季度货币政策执行报告显示,3月新发放贷款加权平均利率再次上行,较去年12月末上行0.07个百分点至5.10%。其中,企业贷款加权平均利率、个人住房贷款加权平均利率均为首次上行,二者分别为4.63%、537%,较去年12月末上行0.02、0.03个百分点。

此前,央行在一季度金融统计数据新闻发布会上还曾披露,2月企业贷款利率为4.56%。即环比来看,企业贷款利率上行更加明显,达0.07个百分点。

对于今年的贷款利率上行市场早有预期。多位银行业分析师表示,相较去年9月末利率回升的季节性因素影响,3月各线贷款利率回升,证明利率回升的逻辑确立。

国泰君安证券银行业首席分析师张宇认为,一季度贷款利率有四大特征:一是贷款利率整体企稳回升的趋势被进一步验证,也间接说明了经济复苏势头仍然强劲;二是企业贷款利率较去年末上升0.02个百分点,说明随着经济持续复苏,企业融资需求旺盛,使得银行议价权边际提升;三是个人住房贷款利率较去年末上行0.03个百分点,主要是房贷集中度等房地产调控政策影响,使得房贷供给边际收紧,从而推升利率;四是由于一般贷款利率较去年末持平,而其中的企业贷款利率是上行的,因此推测零售消费贷款的利率边际小幅下降,这意味着银行在消费信贷领域的风险偏好有所降低。

企业贷款利率上行幅度将有多大?

早在今年的政府工作报告中,对于企业贷款利率即有所表述,并释放了利率可能上行的信号:优化存款利率监管,推动实际贷款利率进一步降低,继续引导金融系统向实体经济让利。在继续减税降费的背景下,“实际贷款利率”下行,意味贷款利率变动的空间更大。

东吴证券银行业首席分析师马祥云表示,一季度新发放贷款利率已经逐步进入利率回升的新阶段,尽管总体回升幅度有限,但趋势明确。“除了观察宏观环境和监管表态以外,微观层面调研银行也得到正面反馈,部分中大型银行已经上调了一些产品(例如经营性贷款)的利率指导价,上调幅度约5-25BP不等。”

21世纪经济报道记者此前在北京、上海、广东等多地调研也了解到,随着监管部门加强对经营性贷款可能流入房地产市场的力度,多数银行上调了经营性贷款的利率。

“根据我们之前的模型,预计新发放贷款加权平均利率全年应该上行0.5个百分点,后面三个季度应该会加速。不过,也不排除有政策的干扰性。”一位银行业分析师称。

一位银行业人士也表示,近两个季度贷款利率的上行显得较为不顺畅,这就意味着政策层面是纠结的,实际上不排除期间曾有过窗口指导。“市场利率明确往上走,那么对优质客户资源较为稀缺的中小银行来说,是否有勇气抑或是否有能力上调贷款利率,既有政策层面上的困难,亦有市场竞争加剧方面的为难。”

据国盛证券首席固收分析师杨业伟对百位信贷经理的调研结果显示:有27%的信贷经理认为二季度对公企业贷款利率将较一季度平稳上升,但有60%的信贷经理认为对公贷款利率保持平稳;今年贷款利率在LPR基础上的上浮点差限制放松,银行贷款定价自主权边际放宽,贷款利率有“补涨”的述求。

“新发放贷款利率已底部企稳,回升趋势还在继续,后续回升幅度取决于央行应对通胀力度和政府降杠杆幅度的角力。”广发证券(000776,股吧)银行业分析师王先爽表示。

热点城市房贷利率趋升压力更大

对于个人住房贷款利率上行,市场更加不会意外,此前21世纪经济报道记者多次独家报道了部分地区房贷利率调整情况:

5月6日建行深圳分行下发通知,即日起调整房贷利率首套房贷款利率执行LPR+45BP(相当于5.10%),二套房贷执行LPR+95BP(相当于5.60%),相比之前分别上调15BP和35BP。

4月28日,广州地区四家大行调整房贷利率,首套房贷利率调整为最低LPR+75BP(5.4%),二套房贷最低LPR+95BP(5.6%), 相比4月初各上调10个BP,且这已经是广州地区今年以来的第三次调整。

据此前融360发布的对全国42个重点城市监测数据显示:4月(数据采集期为2021年3月20日-2021年4月18日)全国首套房贷款平均利率为5.31%,环比上涨4BP;二套房贷款平均利率为5.59%,环比上涨2BP。42个城市中22个城市的房贷利率平均水平环比上涨,10个城市的涨幅在10BP以上。

国盛证券调研结果显示:房地产调控趋严,按揭贷款利率依然处于升势,29%信贷经理认为二季度将抬升按揭贷款利率,65%信贷经理认为将保持按揭贷款利率平稳;监管对房地产调控保持趋严的态势,对于一些热点城市的按揭贷款利率趋升压力更大。

“二季度信贷投放将回到正常节奏,预计投放全年的24%左右的额度,对应的信贷规模预计在4.6万亿左右,较去年同期减少4000亿元左右。从额度分配来看,依然重点会向制造业倾斜。”国盛证券预测。

(作者:李愿 编辑:曾芳)

(董云龙 )