作为老牌上市银行,华夏银行(600015,股吧)(600015.SH)一直处于较为保守的发展状态,5月12日晚间该行抛出非公开发行A股股票预案,拟募资200亿元补充资本金。不过,中国产业经济信息网财经频道关注到,华夏银行2020年利润指标全线下降,经营性现金流更是同比下降了56%。如果本次发行顺利,华夏银行的现金流也将得到巨大改善。

根据发行预案,华夏银行本次非公开发行募集资金总额不超过人民币200亿元(含本数),发行股票数量不超过15亿股,扣除相关发行费用后将全部用于补充公司的核心一级资本。

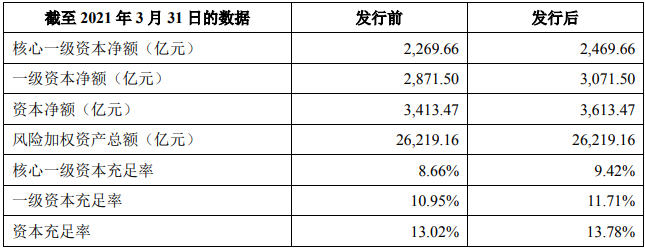

近年来,华夏银行先后通过非公开发行优先股、非公开发行普通股、在全国银行间债券市场发行无固定期限资本债券和二级资本债券等多种方式补充资本金。截至2021年3月31日,该行合并口径核心一级资本充足率、一级资本充足率和资本充足率分别为8.66%、10.95%和13.02%,其中核心一级资本充足率处于相对较低水平。

以2021年3月31日为基准日进行静态测算,在不考虑发行费用的前提下,本次非公开发行将提升华夏银行资本充足率0.76个百分点。

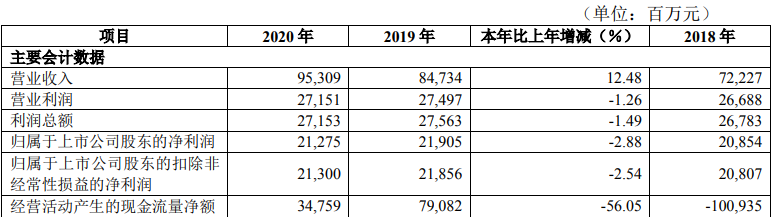

募资还将大幅改善华夏银行的经营现金流状况。年报信息显示,华夏银行2020年营业收入大幅提升,同比增加了12.48%,但利润指标全部小幅下滑。报告期内,华夏银行的经营现金流更是下降了56.05%,为347.59亿元。

不过,最近两年的情况已经是华夏银行较好的经营状况了,2019年和2020年的营收和利润总体上比2018年都有较大提升,经营性现金流大幅度转正,2018年时的经营现金流为-1009.35亿元,2019年则“变戏法”提高到790.82亿元,可谓成效卓著。这得益于华夏银行2019年1月份的增发,当时完成募资292亿元。本次以后拟再次增发募资200亿元,如果募资计划顺利完成,预计其经营状况将继续大幅改善。

(张洋 HN080)