进入2021年,阿里过的都不太平静。蚂蚁金服上市被约谈以后,相关进程似乎遥遥无期,市场监管局又对阿里巴巴做出高额反垄断罚款。另外,这一季度还是电商行业的淡季,受季节因素影响,阿里集团的经营成果将会如何?

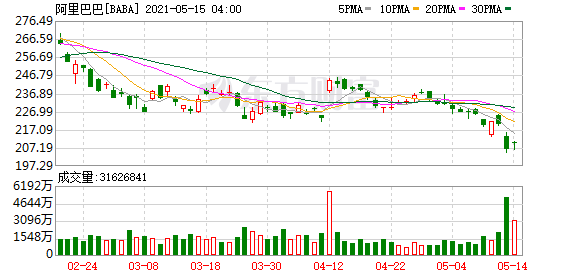

北京时间5月13日,阿里集团发布了2021财年第四季度及全年财报。或受罚款影响,第四季度录得亏损76.63亿元,毛利率为33.05%。

阿里集团生态复杂,集团业务众多,我们重点来分析电商零售业务,在上季度同期用户规模被拼多多超越后能否实现反转?还有重资产发展战略进程等结合财报相关内容展开探讨。

下沉市场策略推动营收创新高,年度活跃消费者增长大部分来自于小镇青年

阿里集团近几年不断在各行各业扩张自己的业务领土,不过始终不变的业务重心还是电商零售。本财年内,平台商品交易额(GMV)达人民币8.12万亿元,同比增长26%,继前两个季度GMV同比增速下降之后,重新显示了自己的增长能力。

我国整体电商零售交易额也在不断增长,电商市场规模不断扩大。根据商务部数据,2020年全年,我国商品类电商交易额27.95万亿元,同比增长7.9%,实物商品网上零售额9.8万亿元,逆势增长14.8%,我国已连续8年成为全球第一大电商零售市场。

阿里的淘系电商受国内经济市场影响,第四季度营收实现了64%的同比增长,达到1873.95亿元,与前几个季度相比,淘系电商增长速度明显加快。除了电商平台新增200多个的高端国际品牌旗舰店Farfetch,古驰等,促进了高端消费以外,与阿里在下沉市场加速渗透也有很大关联。

在第三季度,同期拼多多的活跃买家数量达到7.88亿,超过了阿里的7.79亿。这让阿里感受到了不小的危机。拼多多利用下沉市场用户对价格极其敏感的特点,用低价拼单策略在下沉市场打下一片天。

在用户规模被拼多多反超后,阿里将欠发达城镇划入发展战略重点,在淘宝特价版、淘宝工厂和淘宝买菜上扩大了产品和服务范围,已经开始向上游直接采购农产品和长尾产品,一定程度上带动了移动端的MAU和活跃买家数量,在单个消费者消费数据上,张勇提到,淘宝特价版用户在整个中国零售平台的消费额增幅,超越平台整体ARPU值(每月每户消费)增幅。

据财报显示,第四季度阿里移动端的MAU达到9.25亿,活跃买家数量达到8.11亿,与拼多多上个季度的7.88亿相比,仅多出0.23亿人。按照拼多多的用户增长速度来看,有业内人士看来同期这一季度可能再次超过阿里。

不过,包含天猫、淘宝、支付宝、盒马、阿里云、菜鸟等多种业务形态的“阿里巴巴生态体系”,产生的飞轮效应是拼多多等电商平台望尘莫及的。

值得一提的是,根据财报数据,第四季度在中国零售市场,消费者在淘系电商的年均支出超过9200元人民币,约1400美元左右。据知乎的数据,在人均电商消费支出方面,中国位居第五,中国作为全球最大的电商零售市场,还有较大提升空间。

阿里集团也表示,在食品,房地产,家居装饰和药品等渗透率较低的类别中,会继续增强其在线和新零售渗透率。

新零售是阿里一直都在讲的故事,只不过“新零售”这个概念越来越成熟,下面我们来看看,阿里的新零售在这一季度做的如何。

用高鑫零售加码C端新零售,阿里却难逃毛利率下滑

马云曾预言:“纯电商时代已经过去,未来十年、二十年没有电子商务这一说,只有新零售这一说,也就是说线上线下和物流必须结合在一起,才能诞生真正的新零售。”新零售,也就是无界零售,现在已经是行业共识。

阿里这几年一直在做的也是为在线零售商提供数字化赋能。盒马鲜生(Freshippo)则是阿里新零售的样本。据财报数据,截至2021年3月31日,阿里拥有257家自营的Freshippo商店,去年同期为202家商店,主要位于一二线城市。

不过盒马鲜生的亏损问题也让阿里不得不重视。在去年10月,海南的一家盒马鲜生因门店连续亏损被迫进行资源整合。据《生鲜电商 2020 年发展趋势研究报告》显示,生鲜电商领域原本就存在产业链长、供应链仓储履约成本高、行业渗透率低、解决信息流、物流、资金流问题中间环节效率低、门店精细化运营配置难等痛点。

为了解决经营痛点,阿里巴巴副总裁侯毅表示,盒马鲜生将在2021年推出Cash&Carry业态,为酒店、团餐、餐饮三大业态提供批发业务。不过盒马鲜生从C端走向B端的破圈之路也许不会十分顺利,在B端有美菜网、每日优鲜等独角兽,盒马鲜生对手颇多。

为了加深新零售布局,加强竞争力,阿里在第三季度完成收购高鑫零售(Sun Art)。据财报数据,截至2021财年,阿里集团收入为人民币7,172.89亿元,同比增长41%,如果不包括从2020年10月开始的Sun Art合并,年收入同比增长32%。不过高鑫零售在数字化转型过程中,出现了一些问题。

高鑫零售发布的从2020年开始到今年3月底的业绩报告显示,在这15个月内,高鑫零售实现收入1243.34亿元,相比2019年减少2.01%;实现净利35.72亿元,同比减少15.42%。可以看到,相比营收逆增长,净利的下降幅度更大,这跟高鑫的内部扩张和线下卖场的大环境不无关系。

从具体的财报数据来看,截至2021年3月31日的十二个月,在线收入占Sun Art商品销售的24%,而去年同期为17%。截至2021年3月31日,高鑫零售已完成38家大卖场改造。未来,重构大卖场的数量将以每年40家到50家的速度推进。

从行业调查数据来看,今年一季度,超市大卖场客流出现大幅下降,降幅基本在两位数左右,有些甚至达到20%-30%,高鑫零售的销售额与中国商超零售业整体疲软表现一致,并未因数字化而提振。也就是说,高鑫零售线上与线下的重构似乎不太奏效。

另外,阿里自己也难逃毛利率下滑。我们计算了阿里上个财季三季度以来至今的毛利率水平,在最近的第四季度,阿里的毛利率下降到33%,40%毛利水平都不能维持,这与阿里的发展战略有着密切的关系。加大新零售布局,固定资产不断增加,或许在一定程度上拖累阿里毛利率下滑。

目前阿里账面上还有2317.86亿的现金,想要继续做重资产或进行并购,都还是绰绰有余的。阿里的首席财务官表示:“我们计划在2022财年使用所有增量利润和额外资本,对新业务和关键战略领域进行投资。”

在下沉市场,盒马+高鑫+淘宝买菜能否扛起阿里社区团购KPI重担?

阿里目前在新零售方面的最新探索领域无疑是社区团购。不管是盒马鲜生在B端的破圈行为还是高鑫零售的线上与线下重构,都离不开社区团购。

盒马鲜生破圈B端是为了做供应链端,高新零售则是与菜鸟合作深度融合社区团购。据高鑫零售的财报数据,开发的站点也已在125个城市落地,逾220家门店上线了社区团购业务。

尽管商超参与社区团购具有强品牌、强供应链、强服务、强运营等得天独厚的优势,不过就目前社区团购的市场来看,阿里最大的问题是还是“不够下沉”。虽然推出了淘宝买菜占下沉市场布局C位,不过在价格上始终无法像拼多多一样“下沉”,更别提盒马鲜生和高鑫零售的价格定位了。

拼多多的“多多买菜”于去年年底上线,采用“预定+自提”模式,带着农产品千亿GMV的光环杀入社区团购赛道。早在上线多多买菜之前,拼多多的农产品规模,就已经具备做好社区电商的基础。

相关数据显示,2019年,拼多多农产品GMV已经占总GMV的13%左右,农产品的活跃买家达2.4亿,同比增长174%,复购率超过70%。这表明,拼多多在社区团购和生鲜零售的上游供应端积累了货源基础,与其他入局的巨头比,也同时积累了更多的农产品商家基础。

在拼多多“价格屠夫”特质和“10亿补贴”加持之下,“多多买菜”平台上的商品均价远远低于市场零售价,迅速占领了部分下沉市场。

张勇就“淘宝买菜”业务表示,淘宝买菜是阿里开发的全新的独特模式,阿里是基于价值主张而非补贴进行驱动发展。不过难以避免的是,面对下沉市场的价格敏感人群,失去了价格优势就很难继续拓展。

当下,中国的生鲜零售市场规模超过4万亿元,还未有寡头,阿里要想做这个巨头也未必没有机会,后续还是要看淘宝买菜在下沉市场能否借差异化打开市场获得更多市场份额。

结语:

从财报本身来看,阿里实现了高增长却难逃利润下滑,但主要是由于发展战略向重资产转移带来的。阿里家底雄厚,不管是并购还是烧钱发展新零售业务都还绰绰有余。不过随着拼多多、其他社区团购的蓬勃发展,阿里的巨头优势在某些行业并不能得以展现。

据全国新零售科技企业白皮书显示,伴随双循环新发展格局的确立,消费将成为未来中国经济增长的主要动力,新零售科技发展潜力有待进一步释放。阿里凭借自身的淘系电商加阿里云,融合成新零售科技顺应市场大趋势,成长能力还是值得肯定的。阿里的新零售将如何继续发展,美股研究社将持续跟踪。

(文章来源:OFweek)