5月17日,热门股排行出现了两家隆基,一家是光伏龙头隆基股份,上涨4.13%,另外一家是隆基机械,跌停。

诱因,就在于隆基机械此次卷入了“叶飞风波”。

5月14日,继公开爆料中源家居“市值管理”后,叶飞再次点名隆基机械“去年四月底那波大跌!曾波的庄。”

同日,深交所下发关注函,要求该公司就是否存在与第三方合谋和单独操纵公司股价、坐庄等情形进行说明。至此,本就“屋漏”的隆基机械,再遇连夜雨。

而A股市场中类似公司不在少数,面临着经营增长陷入瓶颈,市场关注度、机构参与度极低和卖方机构关注度不足等一系列问题。

反应到二级市场上,就是公司股价长期低迷。若从这一角度来看,上述冷门公司参与“市值管理”也是无奈之下的必然选择。

小市值样本:主营无突破,增长无想象

先说下隆基机械的基本情况。

该公司于2010年3月上市,主营产品为汽车制动部件领域中制动盘、制动毂等。按照公司的说法是“国内规模最大、产品型号最多的汽车制动部件生产企业和出口企业之一。”

上市时间不算短,但是公司却一直默默无闻,仅有的“高光时刻”还要追溯到2015年牛市阶段。

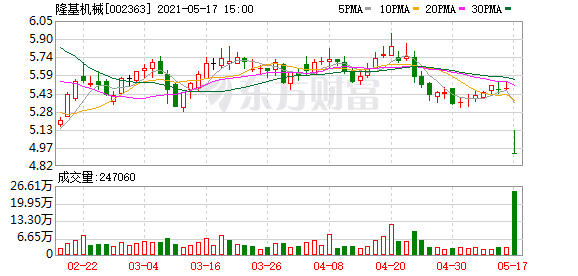

彼时,隆基机械复权后价格一度升至38.46元,总市值峰值接近135亿元。随后,伴随着牛市的轰然倒塌,该公司连续下跌,泯没众人。

至5月17日跌停时,隆基机械总市值已跌至20.51亿元,不足2015年高点时的零头。

二级市场低迷的背后,是与其他小市值公司存在的诸多共性。其中,核心因素就是公司基本面的羸弱。

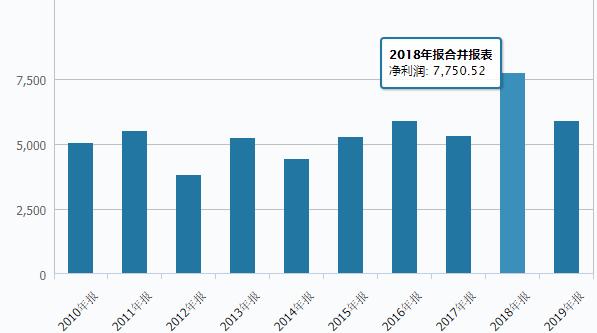

2010年上市时,隆基机械收入为9.24亿元,2018年升至19亿元后,2019年、2020年连续两年下滑。不过,收入端增长的同时,公司成本支出相应提升。

反映到报表中,就是该公司上市10年成绩“十分稳定”,净利润每年都维持在5000万元上下波动,2010年净利润4940万元,2020年净利润4704万元,仅有少数年份脱离这一区间。

进一步追踪业务构成,则可以看出该公司在市场竞争加剧的背景下,其制动盘、载重车制动毂和普通制动毂等产品利润率的显著下降。

这使得公司收入规模虽然有所增长,但是整体盈利能力并未得到有效提升。

扩张方面,隆基机械与其他热衷于并购的上市公司形成了鲜明对比。

上市10年,该公司不过进行了两笔交易,一次是2014年至2015年对车易公司的少数股权收购,另外一次是爱塞威隆基51%的收购,交易金额至多不过1.39亿元。

如此看来,隆基机械近10年的发展就十分清晰了。主营业务虽然盈利能力下降明显,但是公司并未给出有效的解决方案,而是紧紧守着自己的一亩三分地,至少每年都能为公司贡献5000万左右的净利润,十分稳定。

如果不上市,隆基机械的日子还算比较舒服。只是,放在注重成长性的二级市场上,缺乏增长想象力和预期的公司,注定会被资本市场所遗弃,这在近两年A股市场追逐龙头的游戏中,表现尤为明显。

即利润规模无增长,每股收益和估值水平就上不去,股价只能跟随二级市场走势随波逐流,涨跌全靠天意。

隆基机械就是如此。2015年高光时刻的38.46元和当前4.93元两个不同阶段,该公司每股收益相差并不算大,2014年和2020年该公司每股收益分别为0.15元和0.11元。

照此粗略估算,该公司两个阶段估值分别为256.4倍和44.82倍,而在2015年期间的超高估值显然是享受到了牛市的红利。

淡出失落的三年

研报情况显示,内地券商对隆基机械的专题研报还要追溯到2017年3月,为中金公司对其定增业务获批的一次事件性点评。

此后,三年多时间里,无一卖方覆盖,隆基机械“消失”一般。

直至2020年1月,才有一家名为中盛证券的机构开始定期发布“外资投资评级”,但是在对该公司关于投资者关系方面的几个指标评估后,得出了“D级”(最低评级)的结论。

其中,面向投资者的电话会议;安排与证券分析师,媒体的会面及新闻发布会;以及任何有记录的投资者互动活动,不活跃。

国内中文新闻,不达标。

海外英文新闻,不达标。

分析师覆盖(中文),不达标。

分析师覆盖(英文),不达标。

上述机构通过一系列定量分析得出的结论,显然足以说明了一些问题,至少隆基机械的投资者关系沟通工作,难言合格。

卖方机构不关注,买方机构买的就少。

追踪隆基机械上市以来数据可以看出,基金机构持股数量最多的峰值为2015年一季度,持股比例一度超过接近23%,至同年四季度大幅减少至5.04%。

此后,买方机构开始阶段性消失,持股数量越来越少。2020年四季度,还有广发基金、国联安基金和诺安基金少量持股,但是到今年一季度末,再次消失。

这在当前A股市场机构化提速的背景下,缺少了机构关注和参与的公司,其股价又如何能够实现上涨?

A股被边缘化的族群

类似隆基机械的案例,不在少数。

截至5月17日收盘,A股市场仍然有410家上市公司总市值低于20亿元。剔除ST板块后,未被实施风险警示、10亿元至20亿元的上市公司数量很多,总市值15亿元的国产户外品牌牧高笛,16亿元的海伦钢琴,18亿元的兰州黄河,均是如此。

市值不大,关注度就低,交投活跃度也上不去。

仅以今年以来市场表现为例。年初至5月17日收盘,市值20亿元(包括)及以下A股公司日均平均换手率为2.2%,50亿元至100亿元区间公司换手率则为3.48%,100亿元至500亿元级别这一数字则为2.56%。

相比之下,上述小市值公司又普遍存在自身业务发展陷入瓶颈、增长空间不明朗等问题,加之上市公司对资本市场认识不足、投资者关系工作不到位,于是陷入了一种囚徒困境当中。

虽然隆基机械是否参与叶飞所言的“市值管理”尚无定论。但是,一旦出现类似于叶飞这样的中间人,声称能够帮助公司股价上涨,也不排除一试的可能。

其背后的关键,一方面与上市公司自身质地与素质有关,另一方面也折射出了近几年A股市场生态环境的演变。

这一变化,甚至可以追溯至2017年下半年。

本报《A股渐露港股化迹象:276股日成交不足千万》报道曾以集智股份为例指出,2017年11月28日,集智股份成交额仅有400.3万元,而该公司既不是次新股,当天也没有出现涨停或跌停。

同时,更有狮头股份、广泽股份和沃华医药等近300只个股面临流动性的问题。

此后三年,以消费股崛起为代表的行情贯穿A股市场,机构抱团行情随即出现,上述因流通性而被遗忘的小市值公司进一步被边缘化。

交投活跃度的降低,使得相关上市公司二级市场连续走低,市值随之大幅缩水。

若从这一角度上看,上市公司经营能力、财务数据虽然是股价运行的基础和根本,但是沟通顺畅的投资者关系工作同样是必选答案。

其中,作为与投资者桥梁的董秘、证券部责任重大,部分公司为了省事直接由财务总监兼任董秘的做法,显然不是一个很好的选择。

毕竟,A股市场到底是“技术型”董秘居多,能够“吃得开”的社交型董秘少之又少……

(文章来源:21世纪经济报道)