5月14日,据媒体报道,美国电动汽车制造商特斯拉正与中国动力电池供应商亿纬锂能(300014.SZ)进行谈判,特斯拉或将亿纬锂能纳入特斯拉上海工厂的供应体系,以增加对低成本电池的采购。合作关系或于今年第三季度敲定。

特斯拉中国方面目前未对此事作出回应。5月16日,亿纬锂能发布澄清公告表示,截至公告披露日未与特斯拉公司就磷酸铁锂电池做商务沟通,上述报道并无根据。

此前,宁德时代为特斯拉上海工厂供应国产Model 3及Model Y所需要的磷酸铁锂电池。

“竞争一般会让价格下降,也能够降低供应链的风险,不过于依赖某一家上游公司。寻找多家供应商,是汽车零部件采购的常用方法。”有汽车行业人士对21世纪经济报道记者表示。

以五菱宏光MINI EV为例,其电池来自于宁德时代、鹏辉能源、国轩高科等多家电池厂商。

事实上,此前,已经有多家车企在与宁德时代合作的同时,也在开拓与二线电池厂家的合作可能。广汽埃安主力车型的电芯供应商已逐渐从宁德时代更换到中航锂电,亿纬锂能的方形三元电池也获得了华晨宝马的定点项目。

经过过去几年的发展,中国动力电池行业的格局已初步形成,头部企业宁德时代占据半壁江山。但随着中国新能源汽车市场规模的快速成长所带来的动力电池巨大需求,二线电池厂商也能够从中获益。

“4月,我国动力电池装车量8.4GWh,同比上升134%。二线厂商在4月发力,抢占部分头部企业市场份额,我们认为今年部分二线厂商可能会脱颖而出。”川财证券在一份研究报告中指出。

安信证券也在一份研报中表示,龙头享受行业高增速红利的同时,优质二线电池企业价值有待重估。

“一家独大”下的多元路径

中国汽车动力电池产业创新联盟数据显示,今年前4月,我国动力电池装车量累计31.6GWh,同比累计增长241.1%。其中,三元电池装车量累计19.0GWh,占总装车量的60.0%,同比上升173.4%;磷酸铁锂电池装车量累计12.6GWh,占总装车量的39.8%,同比上升455.9%。

整体来看,动力电池的两条主要发展路径已经形成:一是主打高性能的三元电池路线,二是主要以低成本、高安全性为优势的磷酸铁锂电池路线。这也是全行业的竞争。

不过,今年以来,随着以上汽通用五菱宏光MINI EV为代表的A00级电动车的带动,磷酸铁锂电池的市场规模快速提升。

从技术难度上来看,磷酸铁锂电池的门槛较低,主要竞争核心是各家厂商的成本控制能力。

不过,在全国乘联会秘书长崔东树看来,磷酸铁锂市场规模的成长,体现出了需求多样化、主流市场还没成长起来的特点。三元锂电池未来仍将是行业的主要竞争领域,技术提升潜力更大。

从市场格局来看,目前宁德时代的市场霸主地位已经形成,前4月动力电池装车量达16.04GWh,市占率高达50.7%。比亚迪以4.23GWh的成绩位居第二,市占率为13.4%。二者之间存在着较为明显的差距。

目前,比亚迪旗下的纯电动车型正在逐步完成从三元电池向刀片电池的切换。在电池对外供应上,比亚迪提供了三元、磷酸铁锂、刀片电池三种技术方案。从技术路线布局上来看,比亚迪的布局较为完善。目前已知的比亚迪电池外供车企包括福特及红旗。

不过,比亚迪品牌与公关总经理李云飞此前在接受21世纪经济报道记者采访时透露,弗迪电池还有很多合作伙伴。电池作为汽车重要的部件,要参与到前期的车身定制开发过程中去,而且还要验证,验证之后还有商务谈判,定点、合同条款还要做一些测试,这需要一个过程。目前正在加速推进。

而二线厂商中,除了LG化学之外,以本土企业为主。其中,比较值得关注的厂商包括中航锂电、国轩高科、孚能科技、亿纬锂能、蜂巢能源等。

具体而言,几家二线电池企业选择了不一样的发展路径。

今年以来,规模成长最快的二线电池厂为中航锂电,其主打产品为三元电池。在刚刚过去的4月,中航锂电国内动力电池装车量超过了松下排名第三,市占率达到了9.3%。这主要得益于其主要供货企业广汽埃安规模的成长。资料显示,今年以来,中航锂电电池产品在广汽埃安的渗透率达到了90%以上。

此外,中航锂电已通过Smart的量产定点,并已开始向广汽本田、广汽丰田批量供货配套电池。

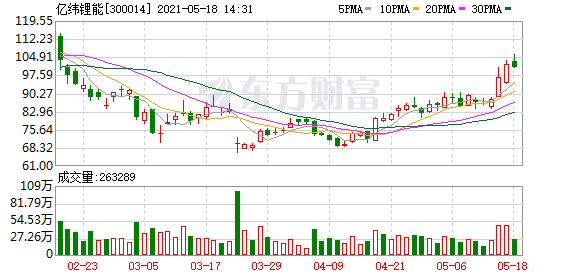

亿纬锂能的业务布局则包括三元软包、磷酸铁锂、三元方形等类型电池。2020年,亿纬锂能的归母净利润高达16.52亿元,其中主业实现净利润8.55亿元,表现出较好的盈利能力。

这主要得益于锂离子电池的多点开花,特别是软包动力电池实现量利齐升。三元软包的大客户主要是现代起亚,磷酸铁锂除了在商用车领域之外,也在开拓乘用车市场。此外,亿纬锂能的方形三元电池斩获了华晨宝马的定点项目,48V系统获得了宝马全球和捷豹路虎定点。

国轩高科的主要优势为磷酸铁锂电池,随着大股东大众汽车集团在国内加快电动化的转型,国轩高科的装车量在未来几年也将得到一定程度的增长。

值得注意的是,上述二线本土电池企业,均已进入了部分跨国车企的电池供应链,而不是只给本土车企供货。这也证明,本土二线电池企业,同样具备较强的产品力和产品配套能力,存在可持续发展性。

与主机厂加速绑定

在目前市场初具规模的二线电池厂家中,中航锂电的快速起量主要得益于其在广汽埃安上电池渗透率的提升,国轩高科、孚能背后有大众集团、戴姆勒作为股东支持,蜂巢能源背后则有长城汽车。

也就是说,从二线企业的生存现状来看,多数企业业务发展的基础是与一到两家车企达成比较深入的合作关系,从而在对方规模增长的带动下,实现自我规模的成长。

这体现出,主机厂的扶持对于二线电池企业生存与发展的重要性。但是,从另一个角度来看,与二线电池企业达成合作,对于主机厂保证自身电池的供应链健康也非常重要。二者是相互促进的关系。

“目前二线电池企业的生存状态更能反映车企的重要性,也客观验证了一条路径,也就是在产品基本稳定的条件下,如果车企的规模拉起来,入股和控股二三线电池企业是双方形成稳定供应的充分必要条件。”资深汽车行业分析师朱玉龙表示。

事实上,今年以来,以大众汽车集团等为代表的整车企业也已开始自建电池厂,从而来应对日益增长的电池需求。

在这种情况下,在与一线电池企业保持电池供应关系的同时,通过与二线电池企业的合作,能够快速补足主机厂在电池化学等相关领域的技术短板,可以尽快地提升自产电池的能力。

对于二线电池企业的发展而言,一旦拥有了大企业的背书,无论是对企业在资本市场的价值判断还是在市场竞争中,都将带来帮助。

与此同时,毫无疑问的是,比亚迪加快动力电池外供、二线电池企业深度捆绑主机厂,这都将给目前的行业龙头宁德时代带来一定的冲击。几家二线电池厂商在主机厂的扶持下脱颖而出,宁德时代一家独大的市场格局也将发生改变。

(文章来源:21世纪经济报道)