本文根据赵建博士在中国国际金融学会年会2021年青年论坛的主题发言整理。在本次论坛上,中国银行(601988,股吧)董事长刘连舸,清华大学国家金融研究院院长朱民,国家金融与发展实验室理事长李扬,康奈尔大学教授沃伦?贝利,中国社科院金融研究所副所长张明,西泽研究院院长赵建等依次做主题报告。

本文逻辑:

一、债务型经济的基本原理

二、中美经济大循环与债务大爆发

三、超级泡沫的福利经济学

四、中房美股日债的世纪泡沫之谜

五、债务病与防风险攻坚战的下半场

(正文4400字,阅读时间约6-8分钟)

尊敬的刘董事长,各位嘉宾、老师、同学,非常荣幸再一次受邀到论坛分享我的一些思考和观点。我今天分享的题目是“债务型经济与超级泡沫时代的未来”。由于我准备的内容是一个小时,但是只给我十二分钟,对我来说是个挑战,希望我能把主要的观点讲清楚。我的核心观点是,在债务型经济和超级泡沫的大背景下,全球患上了“债务病”,日本病,拉美病,美国病,欧洲病,中国或多或少都沾染了一些,需要提前防范。

一、债务型经济的基本原理

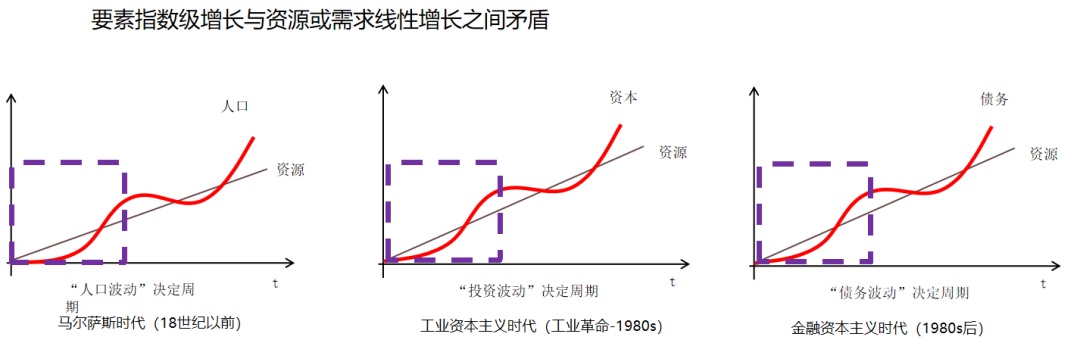

债务型经济是我最近三年多一直研究的一个主题,这个经济形态是颠覆传统宏观经济学范式的。我们知道传统的宏观经济学关注的全是经济体系的“阳面”,即资产端,或资产形成端、资金运营端。经典的经济增长模型,无论是索罗的外生增长模型还是罗默的内生增长模型,生产函数主要是劳动力、资本、技术等全要素生产率,没有考虑货币、金融,没有考虑融资或资金来源问题。传统的经济波动理论也是这样,无论是存货周期、资本支出周期,还是建筑周期,技术周期,都是“资产端”阳面的因素,没有考虑融资、信用、货币、债务等问题对经济波动的影响。这就导致经典的经济增长模型和波动模型对现实的解释严重不足,以至于很多经济学家认为传统的宏观经济学在今天几乎走到破产的边缘。

经济波动的基本原理:基本假设(via 西泽研究院)

然而在纷繁的经济学思想谱系里,有一条是看到了这一点,看到了债务、信用等金融因素对经济的重要作用。这条思想脉络的始祖就是明斯基,他是后凯恩斯主义者,他是唯一一个关注到融资问题对经济致命影响并形成系统理论的经济学大师。凯恩斯关注的是投资理论,但没有注意到融资问题。现在一个网红经济学理论也是明斯基的遗产,想必大家都知道,就是现代货币理论,大家热议的MMT。为什么明斯基主义不受经济学家待见呢,因为他提出了一个理论叫不稳定经济学,他认为资本主义生产体系因为融资问题的存在,天生或者内生就是不稳定的。这个就犯了大忌,你可以说资本主义有波动、有危机,但你不能说他是天生的,你可以说他是外生冲击的,比如RBC理论。但是,你说资本主义天生就是要发生危机的,那就犯了大忌。同样犯了这个西方主流经济学大忌的,而且走的更远的是马克思。如果说明斯基认为资本主义不稳定、危机性是融资技术问题,那么马克思则直接认为它是体制问题,根子上的问题。因此马克思的学说更加不受待见。

我今天讲的债务型经济与超级泡沫,如果思想溯源的话,也是来自明斯基,来自后凯恩斯主义。最近几十年,尤其是次贷危机之后,我发现全球经济增长的来源不再以资产端占主导(虽然表现在资产端),而是越来越依赖负债端,资金来源端。一方面,债务的力量越来越神奇,令人惊讶的暂时解决了需求不足问题,甚至是像次贷危机、大疫情这样的大危机,靠债务都能很快化险为夷。所以我们说现代经济就是信用经济,其实就是债务经济,是非常神奇的,靠印钞,靠发债,就能解决经济危机问题。由此,次贷危机以后,经济增长的驱动力从资产驱动转向了债务驱动,经济波动也由资产周期(资本支出、存货投资、建筑业投资等都是资产形成)转为债务周期,债务成为全球经济增长的主要力量。或者说全球经济陷入了债务依赖的状态,债务融资一旦收紧,经济就滑坡。这个在以前是从没有过的。

债务是一种文明,没有债务现代经济寸步难行,没有办法形成这么多的资产。我们看到高楼大厦,高铁机场公路的背后,都是大型的债务。但债务又是一种文明病,就是国家企业个人患上债务依赖症,泡沫疯狂后,出现各种副作用。我总结了世界上有四种典型的债务病:

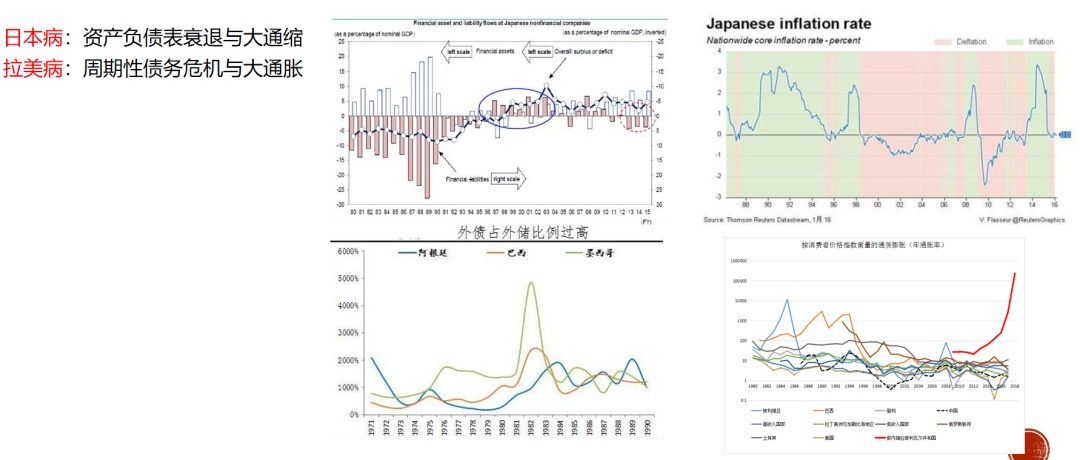

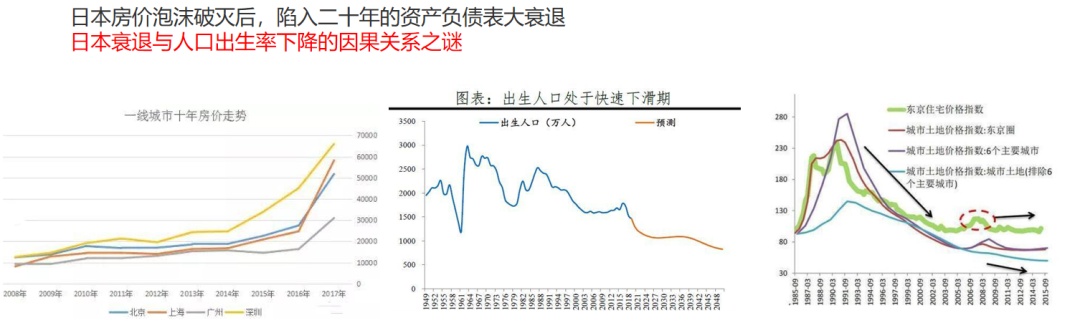

1,日本病,主要是资产泡沫破灭后产生的资产负债表大衰退,以及由此引发的几十年的大通缩。主要原因是资产端公允价值拦腰斩,但是负债端依然要还债,日本人又爱面子硬撑着不破产,造成了大量的僵尸企业,僵尸经济。

图源:西泽研究院

2,拉美病,周期性的债务危机与大滞胀。拉美国家有赖账的传统,同时也肆无忌惮的印钞,产生了大通胀,但经济又刺激不起来,所以非常麻烦。最近阿根廷可能又要赖账,委内瑞拉的货币可能要步厄瓜多尔的后尘,直接崩溃,法币被美元替代。

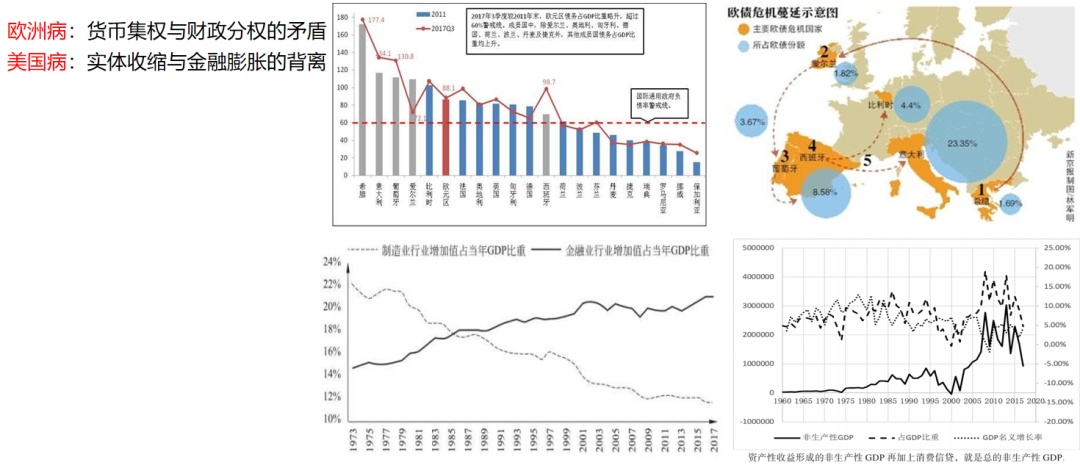

3,欧洲病,货币集权财政分权导致的欧债危机。

4,美国病,产业空心化,产业资本外移,金融过度创新、发展,贫富两极分化,导致整个经济很不稳定。

图源:西泽研究院

这四种典型的债务病,我们会惊奇的发现,中国经济或多或少都沾染了一些。后面我讲防风险攻坚战的下一程的时候,我会提到这些。

二、中美经济大循环与债务大爆发

那么这些债务病是怎么染上的呢?一是明斯基说的,资本主义经济体系天生就这个体质。但真正开始进入债务型经济的引爆点是布雷顿森林体系的崩溃,也就是全球的信用货币时代,继而进入金融资本主义时代。而进一步债务大爆发,如同寒武纪生命大爆发一样,是次贷危机后。如果说次贷危机前,美国的财政、货币政策还有严格的纪律和规则,但是在次贷危机后,一切就都崩溃了。这里的债务大爆发,还与中美经济大循环有直接的关系。

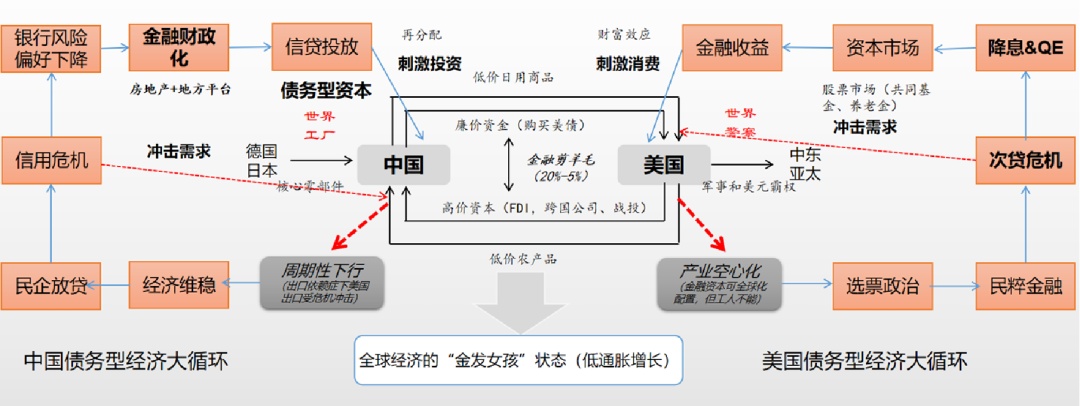

中美超级全球经济循环体系(图源作者,转载请注明出处)

本世纪以来最大的事件就是中国加入了全球化浪潮,中国庞大的劳动力资源被开发,类似中东石油被挖掘,中美之间建立起大循环体系,贡献了全球六成以上的经济增量。中美经济大循环可以分为两个阶段,一是次贷危机前的全球经济黄金时代,中国依靠廉价的劳动力,高储蓄形成大制造业,为全球提供充足的供给,消除一切通胀缺口,无论你怎么印钞;美国利用廉价的美元信用,高负债拉动消费,为全球制造需求,形成了一个庞大的循环系统。但是这个系统是双失衡的,中国经常账户下形成了顺差,积累了外储,同时又借钱给美国,美国又拿着钱到中国投资(FDI)。这个双失衡状态肯定无法长时期运行循环,最终以次贷危机的形式爆发出来。

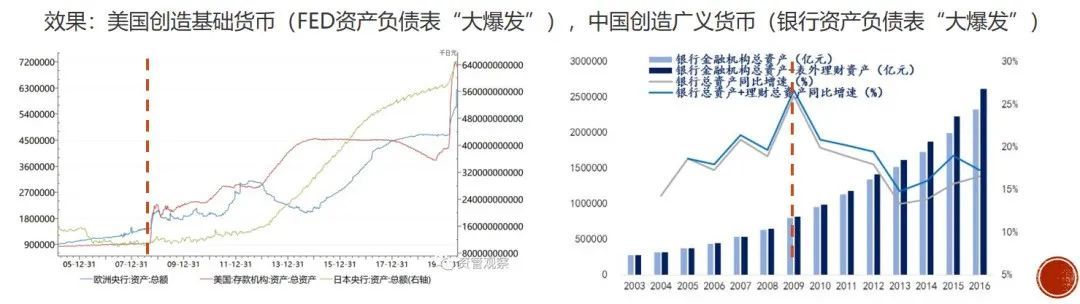

次贷危机后,中美经济传统的大循环模式崩溃,两国都进入典型的债务型经济模型。美国是靠中央银行美联储,释放基础货币,通过金融市场制造财富效应,融资效应,刺激消费拉动经济。中国是靠商业银行,所谓四万亿,从表内到表外,释放广义货币,通过信用市场支持大投资,主要是房地产和基建,拉动了经济增长,同时也将债务和广义货币推上了天。这就是债务大爆发。美国的中央政府加杠杆,中国是地方政府,债务爆炸的空间结构还不一样。

次贷危机与全球债务大爆发(via 西泽研究院)

三、超级泡沫的福利经济学

债务型经济的福利后果是什么?主要有四个:

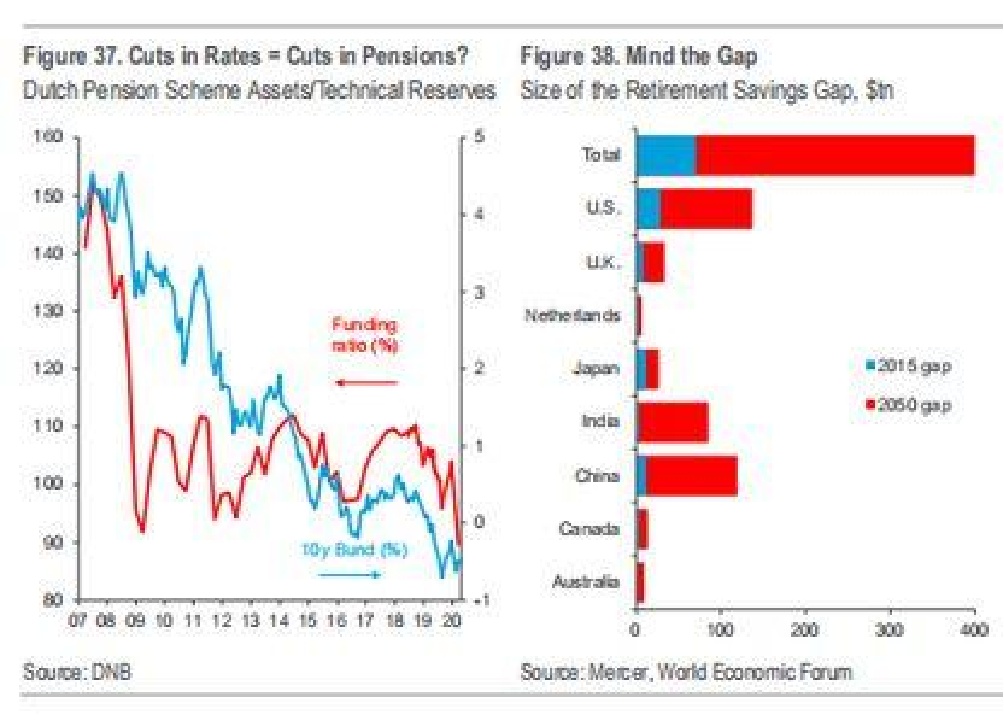

1,未来恶性通胀。投资是未来的消费,资产是未来消费的资本化。今天的资产泡沫意味着未来的消费更贵了,以更高的价格接盘 意味着未来消费的恶性通胀。一个典型的表现就是养老金资产荒,甚至付出负利率的代价。

2,加剧贫富分化。我借鉴消费恩格尔系数构建了个投资恩格尔系数,即存款占整个金融资产的比重。当超级泡沫来临的时候,低收入享受不到,导致贫富差距恶化、极化。

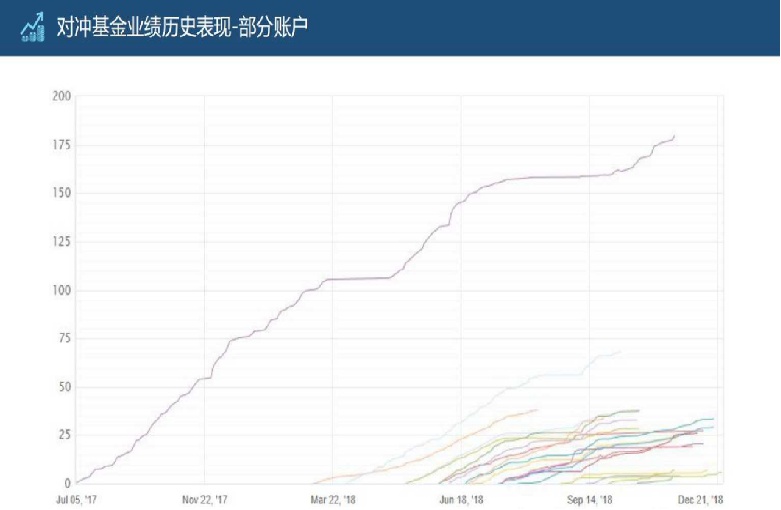

3,金融市场动荡。因为债务爆炸意味着货币超发,大量的投机头寸无处可依,无处安放,炒来炒去,扰乱正常的市场秩序。可以说,现在全球金融市场处于一个失灵状态,因为市场干预的太多。我们看到,最近几年,金融市场的波动,尤其是异常波动变得越来越大了。另外,疯狂的泡沫摧毁了价值投资体系,你看最近十年巴菲特的收益率已经大幅低于大盘指数了。前些天,一个做价值投资几十年的基金经理跳楼了。

债务型经济加剧了市场波动的另一个原因就是大家加杠杆投资,杠杆一旦断裂,就发生很惨烈的下跌,最终导致债务和货币塌缩,产生极端可怕的流动性黑洞,市场完全失灵,只能靠央行救助。这个膨胀、塌缩、冷寂的过程,与恒星大爆炸非常相似。

4,气候和生态系统异常。我认为债务大爆炸可能与今天的极端天气,与瘟疫大流行有紧密的关系。因为债务是透支未来的资源,也就意味着人们的消耗过度了,自然生态调整不过来,导致极端天气产生,同时百年、千年不遇的病毒开始出现。这个影响是事关人类命运的。

四、中房美股日债的世纪泡沫之谜

如果超级泡沫能够长期存在,那么学术上就称为一种“泡沫均衡”。常见的泡沫是纸币,现代法币,我们称其为“庞氏均衡”。庞氏是庞氏骗局的庞氏,但这里没有贬义,是指信用货币让人们一直持有的意思。因为一个人持有没有任何实际价值的现代纸币的唯一原因,就是认为能够有下一个接盘的,至少可以用来缴税。

所以我们说现在四处都是泡沫,这是因为现代经济也可以说本身就是泡沫经济,因为政府创造的最基础的资产,纸币,本身就是个泡沫。所以泡沫是长期存在的。在这个认知下,现金的确大部分时间,除了恐慌的时间,大部分时间都是垃圾。

有三个公认的似乎永不破灭的泡沫,都是靠债务堆积的:

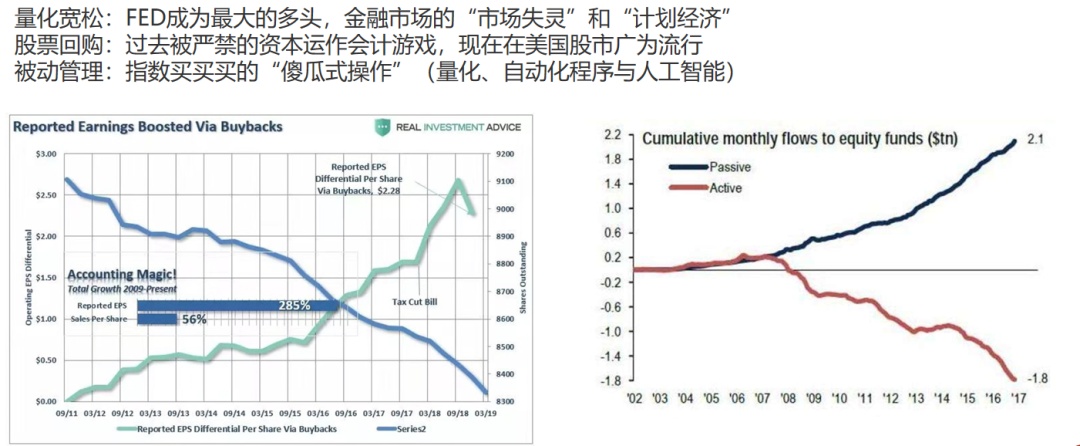

1,美股。美联储搞大宽松,上市公司发现低息借债回购拉高股价是非常好的选择。同时,大量的被动管理基金加杠杆增配股票。做大负债,增配资产,这是一个非常好的对冲货币宽松的组合。

via 西泽研究院

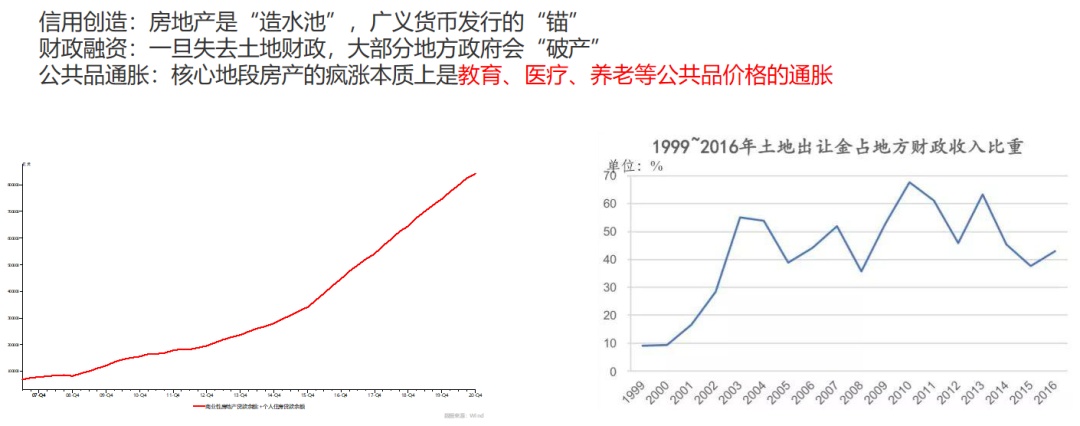

2,中房。中国的房地产本质上是个造水池,现在有大约八十万亿的M2是房地产造的。中国房地产的价格里面含着三个溢价,土地财政,抵押品,公共服务品如学区房等。最近一年核心城市的房价疯涨,本质上是教育医疗等公共品的恶性通胀。大疫情导致国外供给不足,那些出国留学的人们开始抢购国内教育资源。

via 西泽研究院

3,日债。日本债务这么高,世界差不多最高,但债券依然价格坚挺,甚至到了负利率的边缘,也就是你要买日债,需要给人家钱,给人家好处你才能买到。日本央行买买买,现在成为股市一百多家上市公司的大股东。

五、债务病与防风险攻坚战的下半场

中国现在或多或少的都沾染了世界上这四个典型的债务病。

1,日本病。现在我们的房价泡沫非常严重,怎么治理,越来越难。人口老龄化压力与日本也很相似。

资产端风险:房价泡沫+老龄化(日本病)via 西泽研究院

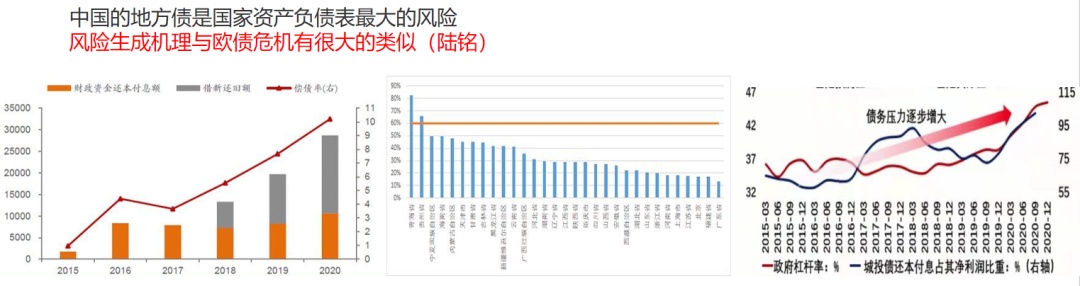

2,欧洲病。我们的地方债问题,类似欧债危机。

负债端风险:债务藩镇(欧洲病)via 西泽研究院

3,拉美病。滞胀压力也有苗头。我们的物价还是比较高的,低收入者压力很大。

4,美国病。制造业外移,金融业利润占据半壁江山,吸引了大量人才和其它要素资源,产业空心化。金融发展过度,贫富分化也越来越严重。

这些典型的债务病给我们防风险攻坚战带来了巨大的启示:

保持制造业竞争力,尤其是发展高端制造业,防止过早的金融化,防范美国病。

妥善治理房价泡沫,防止资产负债表溃烂,防范日本病。

从财政体制改革的角度治理地方债,防范欧洲病。

慎用货币化手段,强化货币纪律,抑制财政赤字,摆脱赤字货币化,保持供给体系和政治体系的稳定,防范拉美病。

可以说中国是幸运的,其它国家给了那么多教训作为历史资源。我们也认真吸取教训,次贷危机后刘总理写了一本《两次大危机的比较》,很多防风险攻坚战的思路来自这本书。今天大疫情发生后,加上数字化浪潮,出现了很多不一样的情况,给我们研究者提供了非常好的素材,这是我们这个时代给学者的任务,也是我们的责任。

超时了几分钟,非常抱歉。再次感谢!

(封面图源:desktopgraph)

【西泽研究院原创,欢迎转发转载。烦请注明来源,谢谢!】

推荐阅读

赵建:货币大放水是如何毁灭一个国家的——读张嘉璈先生的《通胀螺旋》赵建:金融市场已经“恶性通胀”,印钞者们摧毁了价值投资体系赵建:资本告急——债务型经济的困境与中小银行的生存考验(长文)赵建:危机经济学通识——写在音乐停止之前(节选)变局、迷局、破局——赵建教授的新旧银行三部曲

本文首发于微信公众号:西泽研究院。文章内容属作者个人观点,不代表和讯网立场。投资者据此操作,风险请自担。

(李显杰 )