在物管行业多元化赛道驱使下,精于资本运作的欧宗荣也开启了对旗下商管资产的腾挪步伐。

5月20日,正荣服务(06958.HK)及正荣地产(06158.HK)联合公布,正荣服务的全资附属公司以8.91亿元的代价收购正荣地产控股旗下正荣商管99%股权。

将商管资产转入正荣服务旗下,欧宗荣左手倒右手,由其持股54.60%的正荣地产将获得8.14亿元净收益。

由欧宗荣持股63.26%的正荣服务,其收购代价8.91亿元中,6.28亿元来自上市募集资金中的拨款,其余2.63亿元由正荣服务内部资源拨资。

一边内部斥资2.63亿元,另一边收益8.14亿元,怎么算都是一笔“划算”的买卖。选择在上市后“收编”商管,并通过变更募集资金用途为此次收购提供资金,欧宗荣展现了一把高超的资本“算法”。

6000万元净利润指标

尽管正荣商管对欧宗荣来说,是左右手的腾挪,但是对于正荣服务和正荣地产来说,却是两家独立的上市公司之间的权益交换。

此次,正荣服务收购正荣地产旗下正荣商管,条件也颇为严苛。一方面,正荣地产开出了8.91亿元的高溢价;另一方面,正荣服务对支付金额也做出了相关业绩约束。两者并没有因为是兄弟公司而有所放水。

从收购对价上来看,正荣服务收购正荣商管99%股权将支付8.91亿元,按照正荣商管2020年净利润3303.6万元计算,收购PE达27.24倍。

从代价支付协议来看,支付共分为两期完成。第一次预计将在6月底前完成对正荣商管59%股权的收购,支付5.35亿元;第二次预计将在明年6月底前完成对正荣商管99%的股权收购,支付剩余3.56亿元。

而收购金额也并非板上钉钉,根据代价调整协议,正荣商管若在2021年全年的净利润低于6000万元,正荣服务将对应支付的尾款进行相应的调整。

以目前正荣商管2020年取得的3303.6万元净利润来看,6000万元的净利润目标也并非易事。

8.91亿元对于正荣服务来说,也是一笔不小的金额。为了支付这笔金额,正荣服务将原本用于战略投资及收购其他物业管理公司的6.28亿元募集资金用在了收购正荣商管上,足显示其诚意。

助推高毛利

企业间的资本交易向来是本着互惠互利的原则,正荣服务收购正荣商管也不例外。正荣服务付出8.91亿元的代价,换来的将是商管服务的高毛利市场。

正如正荣服务所言,资本市场及整体市场的并购条件发生变化,商业经营管理行业在市场中越来越受关注,投资人也对具有住宅及商管综合服务能力的公司比较青睐。

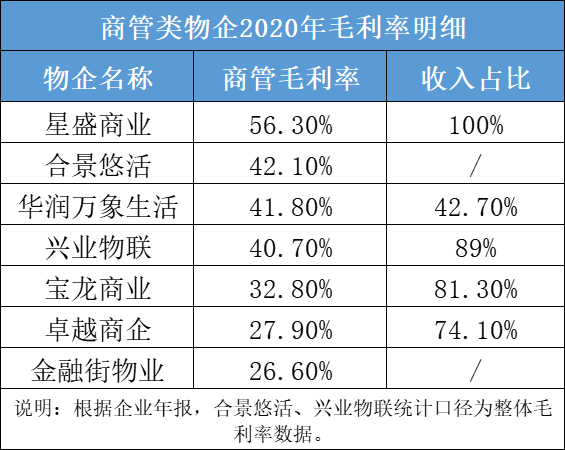

乐居财经统计了目前具有代表性的7家商管类物企,其平均毛利率在38%以上,高出住宅物业平均毛利率近10个百分点。

以星盛商业为代表的商管公司毛利率更是高达56.3%;其次是合景悠活,整体毛利率为42.1%;再以华润万象生活为例,2020年其商管面积占总面积约6.3%,但其收入却占总收入的42.7%,均体现了商管业务对收入的大比分贡献作用。

根据正荣服务协议中公布的正荣商管盈利情况,2020年其营收达1.44亿元,净利润为3303.6万元,净利率达22.79%,远高于2020年上市物企平均14.23%的净利率水平。

这对毛利率本就靠前的正荣服务来说,是锦上添花的事情。2020年,正荣服务整体毛利率同比增长0.7个百分点,达到34.8%,净利润率约为15.9%,高于上市物企平均水平。

尽管正荣商管未公布毛利率水平情况,但是根据其22.79%的净利率水平,对正荣服务的整理净利率水平无疑是起到正向拉动作用。

抢占商管赛道

受商管业务高毛利的吸引,越来越多的物企开始抢占商管赛道。

数据显示,2019年,百强企业中有95家布局商业物业,占比95%。从“星云企服”、“绿城云享”,再到“万物商企”,保利物业、绿城服务、万科物业等,已纷纷构建自己的商写物业服务品牌。

去年,彩生活新增对外投资17家企业中,其中12家为商管公司。2021年以来,碧桂园服务更是不惜用2000万元收购碧桂园(02007.HK)旗下4家盈利不佳的商管公司,其中有三家净资产为负。

3月10日,银城生活服务与银城商管共同出资成立了银城商业物业,再度加码商管业务。

商管赛道持续裂变,也在渐渐筛选着真正适合它的企业。业内人士分析称,商管在运营管理上比住宅物业管理更加复杂,因客流压力大、客群复杂,对安全性要求高,运营管理难度更高,其中的不确定性也更大。

2020年定位为商业物业的金融街物,其商业业态渐渐被非商业物业挤压,非商业物业的面积已经超过60%。其收入增速连续三年放缓,2020年净利润约为1.16亿元,同比下降了10.07%。

眼下,商写市场呈现的萎靡状态,成为商管物业发展道路上的隐忧。据统计,截至2020年底,北京甲级写字楼的整体空置率提高了4.1个百分点,而深圳写字楼的空置率更是由2019年的20.0%进一步上升至22.5%,位居四大一线城市之首。有机构预测,未来一线城市写字楼空置率将会继续上升,租金也将延续走低趋势。

(文章来源:乐居财经)