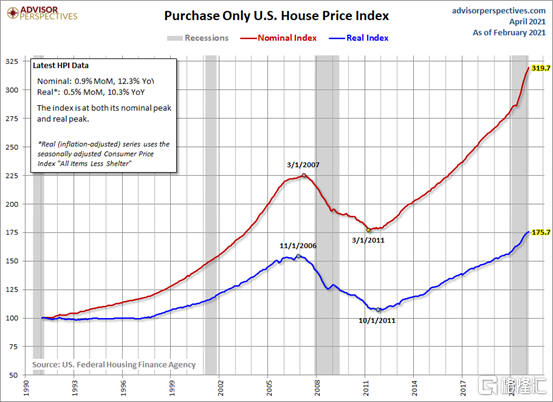

美国房价经历了一波剧烈上行走势。而这波曲线在此突破记录,大大超出人们预期,引起市场对安全的忧虑。

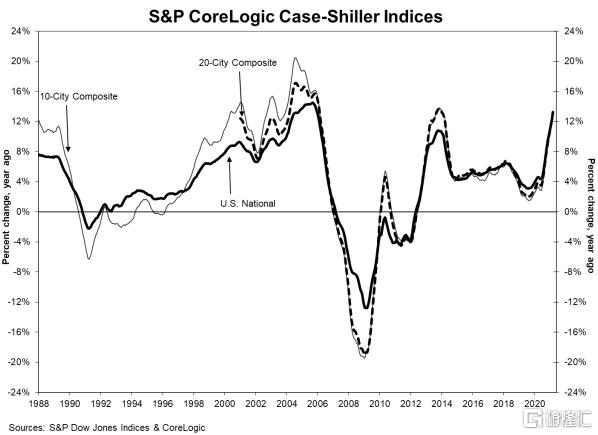

多个指标反映了美股房价上涨的情况。在全国范围内,标普CoreLogic Case-Shiller房价指数3月上涨了13.2%,为2005年12月以来最大涨幅,2月份的涨幅为12%。与此同时,美国20个城市房价上涨了13.3%,超过经济学家预测中值,并且是自2013年12月以来的最大升幅。

另据美国全国房地产经纪人协会(NAR)统计,其追踪的美国183个大都市中,99%的地区房价2021Q1出现上涨现象,其中89%地方房屋价格出现了两位数的跃升。

全美房地产经纪公司Redfin预计,2021年美国的房屋销售额将达到创纪录的2.53万亿美元,同比增长17%,这将是自2013年以来最大的年度百分比增长。

而在房价快速上涨的背后,依旧是美国经济复苏、市场流动性泛滥之间的矛盾。

是什么推动美房价再创纪录?

首先,美本轮国房价上涨,主要与利率有关。

2019年开始美实际利率下行,房地产周期就开始启动了。随后疫情期间,以美联储为代表的躲过央行无限量QE,刺激股票、房地产等资产的估值提升。

而就在昨天,消息显示,美国国会正在寻求两党合作方式,以提升和改善美国基础设施。现在,在推动水陆交通建设上,美国两党达成了新法案。参议院环境和公共工程委员会公布的最新法案显示,未来5年,美国基础设施经费将提高34%,达到至少约3000亿美元。

供需关系不平衡也进一步推高了房价。

一方面是上游原材料供应不足。

今年以来,建筑商也开始受到劳动力、材料和已开发土地短缺的影响。主要原因是市场普遍预期需求会随着疫苗的广泛接种而更为强劲,这令木材和其他材料价格飞涨。此外,钢铁进口关税也增加了建筑成本。根据最新的生产者价格数据,4月份木材价格同比上涨89.7%。4月份新建住宅开工数下降9.5%,至折合年率157万套,低于预期的170万套。

另一方面是下游需求得不到满足。

激烈的竞争促使市场上出现了越来越多的全款买家。NAR首席经济学家Lawrence Yun表示,每套上市住房平均会收到五份报价,大约25%的买家会给出全款报价,高于3月时的23%,以及一年前的15%。

NAR的报告也指出,待售房屋不足,不仅推高了价格,还使得销售数量出现下降。与3月相比,4月份的住房销售减少了2.7%,为连续第三个月下降。

美国房地产协会的最新统计数字显示,今年1月底,全美登记在册的房产中介人数达145万,但在售房屋仅有104万套。

这是美国历史上第二次出现中介人员多于在售房屋的现象。《华尔街日报(博客,微博)》表示,这一现象反映了美国房屋供应极端紧张、价格上涨,从而使得大量人员进入房产中介行业。另外,新冠疫情导致服务行业大量人员失业,这些人员需要再就业,而房产中介不失为一个好的选择,尤其是在房价上涨的情况下。

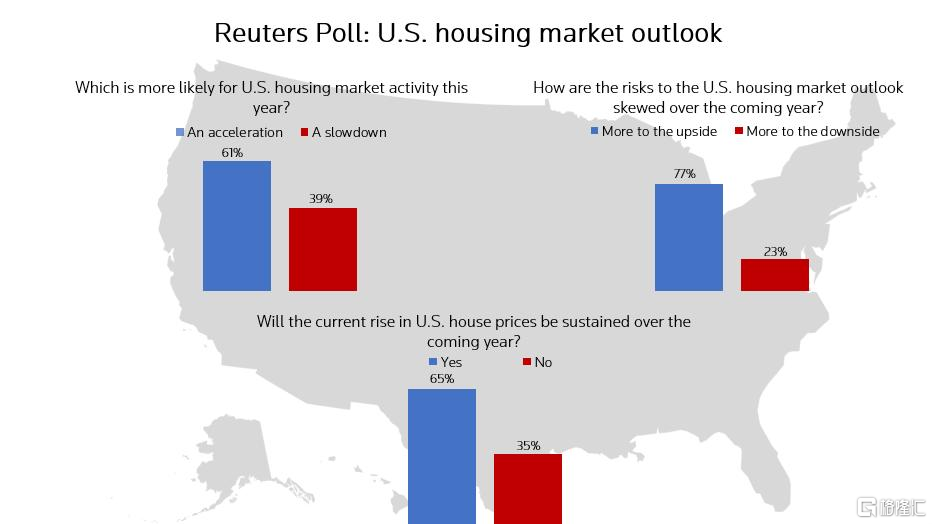

经济学家预计,供需失衡将继续推动价格上涨。CoreLogic副首席经济学家赫普(Selma Hepp)表示,由于需求旺盛,且暂无喘息空间,美国房价在下个季度可能继续维持两位数的增长。

西班牙对外银行(BBVA)首席美国经济学家卡尔普(Nathaniel Karp)则认为,住房市场的数据与基本面相符,有吸引力的利率、财政刺激措施导致的收入增加,增强了人们的偿债能力,同时使买家能获得更高额度的抵押贷款。

资产泡沫与脆弱的市场

无论在美国还是日本,都曾有过房地产泡沫破裂导致的危机。

因此人们常常将上涨的房市,与2008年次贷危机期间的房地产繁荣相比较。当时在经济刺激、宽松货币环境下,建立在次贷之上的各种衍生品,进一步放大了房地产市场融资杠杆,最终次贷违约激增,房价崩盘,泡沫破裂。

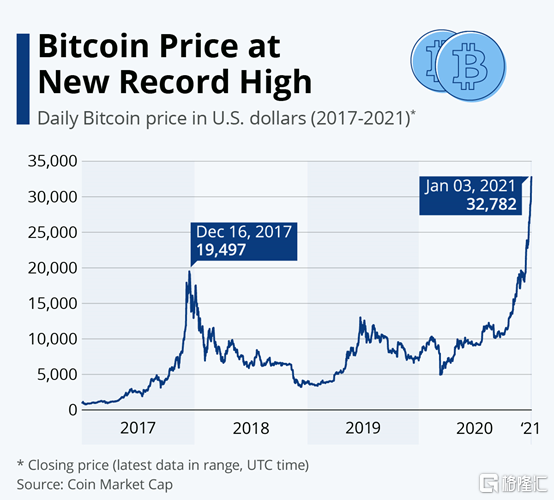

最近一段时间的大背景也有几分相似——市场流动性宽松,货币贬值速度加快,实体经济回报率相对较低,迫使资金寻求投资金融资产寻求保值增值,进而冲高了这些金融资产价格。如今股票已经处于高位,黄金、大宗商品期货价格蹭蹭往上涨,比特币和各种虚拟货币,更是走出了六亲不认的疯狂行情。

在去年极度疯狂的行情中,交易平台最高125倍的杠杆也有人敢于尝试,比特币从3800美元一路飙升至近65000美元。

和股市、楼市类似,这轮加密货币的牛市纯粹是资金和杠杆推动的。截止到目前,加密货币的总价值为1.76万亿美元,这轮下跌前最高达到2.55万亿美元,而4月末美元的总流通量不过2.15万亿美元。

但这种资产的高估值,正越来越不可持续。

约翰·伯恩斯房地产咨询公司首席执行官约翰·伯恩斯表示,目前有近1/5已售房屋的买家买房不是用来自住,这将使美国房屋永久性的变得更加昂贵。他预计房价在去年11%的涨幅基础上,今年将会上涨12%,2022年还将再上涨6%,房价增长的速度类似于2004年和2005年。

而价格高企已经开始压制房地产投资回报率,影响买家意愿。NAR公布的数据显示,4月份二手房销量较之前一个月减少2.7%,折合年率585万套,为10个月来最低水平,连续第3个月下降。

此外,抵押贷款利率近期有所上升。《房贷每日新闻》显示,2月美国30年期固定利率平均值低于3%,但在3月末时升至了3.4%左右。较高的抵押贷款利率通常会削弱购买力,从而给房价造成一定冲击,但目前房地产市场上的供不应求压倒了其它市场机制。

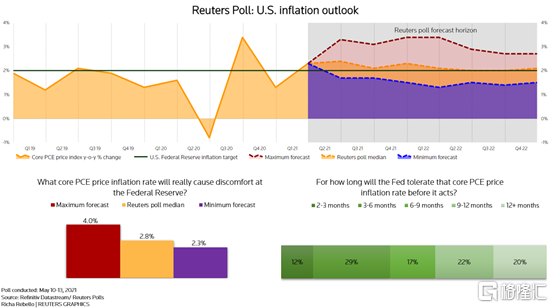

这也是为什么在加息问题上,美联储需要小心谨慎。

北京时间5月20日凌晨,美联储公布4月的会议纪要。纪要显示,美联储内部在“是否缩减QE”上产生了重大分歧。

纪要显示,美国经济仍然“远未实现”美联储最大化就业、和物价稳定的双重目标,距离取得实质性进展还要一段时间。因此,疫情继续对经济造成压力,风险依然存在。分析普遍认为,这表明美联储一段时间内不会调整当前超量宽松的货币政策。

目前整个美国市场流动性过剩情况下,如果美联储贸然调整资产购买步伐,这将直接导致联邦政府借贷成本提高,进一步增加政府偿债压力;同时,如果投资者风险偏好,因利率上调而突然下降,导致资产价格下跌甚至崩盘,结合当前较高的商业、金融杠杆,可能会对实体经济产生不利影响。

不过纪要也提到,由于目前金融系统不稳定性正在加剧,另有一部分官员支持美联储在未来几次会议上,开始讨论回撤QE。

例如“联储大鸽”、圣路易斯联储主席布拉德就支持此种立场。

他认为,劳动力市场比数据显示得更强,距离央行考虑回撤宽松货币政策立场的时间越来越近:

“如果在公共卫生方面我们感到疫情已经过去、并且不会以令人惊讶的某种方式再次爆发,到那时我认为可以谈论调整货币政策,目前还没有达到那个程度,但是看来我们已经接近了。”

加息在即,房市到底安全吗?

美国前财长、哈佛大学经济学教授萨默斯4月在接受英国《金融时报》采访时,也对美国天量财政刺激表示了反对和担忧。

萨默斯指责这些刺激是40年来“最不负责任的”,可能会导致灾难性的后果。

他还提及他在担任美国财政部长时提出的一个概念——“医源性波动”(iatrogenic volatility)。医源性疾病是指由于医护人员的诊断、治疗或预防措施不当而引起的不利于身心健康的疾病,而“医源性波动”指的是职责是稳定市场的政策制定者,用自己的行动破坏市场稳定。

首先,萨默斯认为当前的刺激供应远远超出了经济缺口,用他的话说“水量大大超过浴缸的大小”。相比2009年经济危机中的刺激,在GDP的占比大概是4%~5%,而目前的刺激方案在GDP中的比例超过了10%,而缺口仅为GDP的3%或4%。

其次,在刺激的应用方向上,萨默斯指出,目前的刺激规模虽然很庞大,但却没有得到更好的使用。他说道:

“今天所有数万亿美元,没有一分用于建设更美好的家园。根据最新数据,这笔资金转移到了没有预算问题的州和地方政府。它支付给失业者的失业保险比他们工作时挣的还多。”

很显然,如今美联储正处于两难的中央,无论是否加息都会面临极大挑战。

在此情况下,美国资产泡沫狂欢,还能持续多久呢?

事实上美国“放水”并不可能随心所欲,如果无限度透支国家信用,而经济迟迟不能回复,那么全球投资者对美元信心下降,后果将是灾难性的。

回到房市,市场目前对于房地产泡沫已形成强烈共识。诺贝尔经济学奖得主罗伯特·席勒警告称,他担心市场上一些最热门的交易正在形成泡沫,其中包括房地产市场的泡沫。席勒表示,实际房价从来没有这么高过,这令人担忧。

席勒不认为央行政策可以解释这一切,他认为有一些关于市场社会学的东西正在发生。席勒发现,在过去30年里,房价似乎推动了新屋开工,这种模式再次出现。席勒也认为,房价在一年内可能不会下跌。席勒还表示,目前的房价走势也让人想起了2003年,也就是开始下跌的前两年。他指出,这种下滑是逐渐发生的,房价最终在2008年金融危机前后崩盘。

如果在经济复苏时,美联储做出“收水”的动作,将通过高收益率,引导市场上流通的资金重新回到银行系统。届时,房地产领域资金流入将大幅减少,综合投资收益减少,资产遭到抛售导致或导致价格下跌。

截止到3月末,美股融资余额超过8000亿美元,隐含的杠杆水平为2.7,低于2018年3倍左右的高点,但已经超过2014年。

可见泡沫和高杠杆实际存在,而随着美国国内通胀情况的加剧,加息的预期也越来越强烈。现在的美国金融市场,已经具备了泡沫破灭的基础。

到时候,必然有一种或多种金融资产价格泡沫,要率先破灭。

问题就在于,泡沫破灭会从房地产开始吗?

本文来自格隆汇

免责声明:

本文版权归第三方作者所有,相关授权事宜请联系原作者。文中观点均来自原作者,不代表金十观点及立场。特别提醒,本文内容仅供参考,不作为实际操作建议,交易风险自担。

(张洋 HN080)