这几年,随着互联网进入下半场,To B生意成为互联网行业的最大风口。几乎所有投资人心中都坚信一点:中国SaaS大概率能复制美国过去20年的辉煌时代。

在很多投资人看来,押注SaaS领域,有两点极为重要:一是SaaS创业所在的领域是不是新增的市场。考虑到企业服务存在惯性,拿下存量市场的难度远大于增量市场。二是寻找垂直行业的龙头。即使未来会出现千亿美金的大公司,早期也是从某一个具体场景单点突破来逐渐生长出来的。

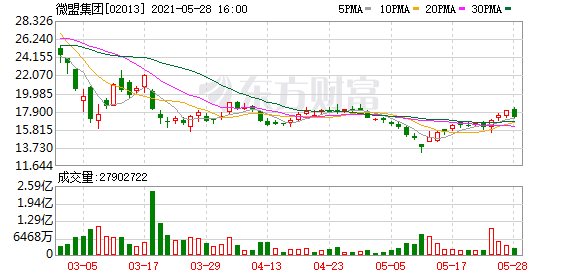

沿着这个逻辑,脱胎于万亿小程序市场的微盟,几乎成了这场“牌桌”上最确定的标的。这样的确定性,也最终反映在估值层面。截至5月27日,微盟今年股价涨幅29.12%。

如今,资本的“偏爱”,延续到了今年。5月25日早间,微盟发布公告宣布,完成3亿美元新股配售和3亿美元零票息可转债,共计融资6亿美元。46亿港元左右的融资额,也创下港股SaaS再融资历史记录。

那么,究竟投资者应该如何看待拿下创行业纪录融资的微盟?微盟未来的核心价值又是什么呢?

/ 01 /

资本“加码”

说起来,放在资本市场,再融资本身并不是什么大事。早在4月20日,美团宣布再融资近100亿美元。但回顾微盟的再融资,仍然有以下几点值得我们关注:

首先,从微盟自身情况下,微盟已经连续三年实现经营性盈利。2020年财报显示,截至2020年底,公司账面上现金及现金等价物达到人民币18.24亿元,现金储备充裕。换句话说,微盟早已实现自我“造血”,并走过最需要融资阶段。

那么,在这种情况下,微盟拿下大额融资又应该如何去理解呢?在读懂君看来,此次融资意义在于两点:

一方面,微盟创纪录的融资,进一步拉高行业的竞争门槛。从本次募资用途看,SaaS产品研发和升级营销体系是资金投入的重中之重。这不难理解。从过去看,两者一直是微盟业务的两大核心引擎。固然,在互联网的竞争故事中,资本从来不是战争的最关键因素,但在强竞争领域,资本往往能发挥更大的作用。

另一方面,此次融资也能让微盟接下来的战略布局更加从容。纵观整个SaaS行业的发展规律,SaaS企业的服务品类的扩张往往都是通过收购完成的。

某种程度上说,如今SaaS龙头Salesforce的发展历史,就是一部收购史。就在去年,Salesforce花费277亿美金收购了Slack,不仅创下Salesforce公司自成立以来的最大收购案,同时也是软件行业有史以来最大的收购案之一。

与Salesforce类似,收购同样是微盟过去发展的重要途径。以2020年为例,2020年微盟先后以1.14亿控股雅座、又拿出5.1亿元收购海鼎公司。借助收购,微盟不仅完善了在餐饮、零售领域的业务布局,同时也极大丰富了各业务板块的产品和服务能力。

其次,微盟价值受到更多长线资金的认可。从参与融资的机构看,微盟本轮融资受到包括腾讯、GIC(新加坡政府投资公司)、加拿大养老基金、富兰克林基金在内的众多知名产业及长线机构投资人积极响应,配售认购高达8倍以上,可转债认购数近5倍。

其中,腾讯已经是微盟上市以来第三次出手增持。而长线资金加拿大养老基金和富兰克林基金的加入,也说明对微盟长期价值的看好。

第三,从资本市场反应看,配售公告发布当日,微盟股价涨5.23%,并一举带动所在的SaaS板块概念股大幅反弹,打破了上市公司“十配九跌”、“逢配必跌”的魔咒。要知道,同为明星公司的九毛九、心动公司发布配股公告,次日两者的股价都出现了不同程度的下跌。

当然,对微盟融资表示认可的,除了二级市场投资人,还有券商。中信证券表示,更多长线投资者的介入有助于改善公司股东结构,平滑股价波动。此外,优质标的的投资并购及 PaaS 平台生态建设,也将进一步推进大客化、生态化和国际化三大核心战略的全面实施。

也正因为如此,中信证券给予微盟集团 27.0 港元目标价,并维持“买入”评级。

总的来说,无论是长线资金加码,还是二级市场追捧,都意味着:作为一家高速成长的SaaS公司,微盟的增长确定性越来越强。

/ 02 /

领跑SaaS背后

说起来,资本看好微盟的逻辑也颇为简单。在美国,SaaS可能是超百亿美元市值公司最多的板块,Oracle、SAP、Adobe、Salesforce等数不胜数。但放眼国内,不要说千亿美元市值,即便百亿美元也少之又少。

在中美SaaS企业龙头市值差距背后,SaaS市场的高速增长同样预示着光明的未来。

近年来,我国出台一系列政策促进云计算产业发展,SaaS逐渐在中国落地生根,市场规模连年增长。根据前瞻预测,2021年我国公有云SaaS市场规模将达到370亿元,企业级SaaS市场规模达740亿元,预计到2026年我国公有云SaaS市场规模将突破1000亿元,企业级SaaS市场规模将突破2700亿元。

既然方向是确定的,那么在国内SaaS领域,什么样的公司能够脱颖而出,就是一个极其重要的问题。理解了这个问题,你也就能理解为什么资本纷纷押注微盟。

目前,在这个赛道,玩家主要有三类:第一类是传统的管理软件供应商,主要是用友和金蝶等;第二类是包括阿里,美团等在内的互联网巨头;第三类是直接以SaaS起家的选手,例如微盟。

在这三类玩家中,像微盟这样第三类玩家的优势最为明显。先说第一类玩家,它们大都以卖软件起家,从一定意义上说,转型SaaS与之前的业务多少有些冲突,这也是SAP、IBM没有在SaaS领域干过Salesforce的原因所在。

而第二类大都是互联网平台,平台属性决定了其切入行业深度。无论是阿里,还是美团,都很难将一个单一行业做的太深,做的太深,投入产出就会降低。

从过去看,垂直场景的横向延伸也是微盟发展的重要逻辑。除了原有的电商场景外,近几年微盟还逐渐将服务场景延伸至零售、餐饮等领域。

类似的场景延伸,给微盟提供了可观的业务增量。以零售场景为例,2020年微盟的智慧零售收入为1.45亿元,较2019年大幅增长224.5%,占订阅解决方案收入的20.2%;零售商户数量上升到3682家,对比2019年的商户数更是翻了三倍有余。

当然,微盟能够领跑SaaS行业,也得益于其选择小程序生态系统。从过去看,SaaS公司的发展,很大程度上取决于不同的生态系统选择。而在过去几年,小程序可能是电商赛道增长最快的细分场景之一。

根据此前微信公布的数据,2020年小程序DAU达到4个亿,人均使用小程序个数增长25%,小程序交易GMV同比增长100%。从市场规模看,阿拉丁研究院发布《2020年小程序互联网发展白皮书》显示,2020年微信小程序的交易规模预计突破2万亿。

某种程度上说,微盟的崛起,得益于其同时地抓住SaaS和小程序两个风口。这也是当下微盟最大的价值所在。

/ 03 /

微盟正在复制Salesforce故事

作为一个新兴领域的公司,对于微盟的价值要动态的观察。于当下而言,从互联网+到全链路数字化的历史性机会,正在让微盟迎来新一轮的发展周期。

简单来说,当疫情推动商业流量主导权进一步向线上转移。人们发现,简单粗暴的互联网+,并不能真正帮助企业有效地提升业绩。只有从广告、营销到销售等的全部运营,全部互联网上完成,才能实现整体的效率提升。微盟将这一过程称为全链路的数字化。

为此,微盟开发了“T(流量)-S(SaaS工具)-O(运营)”全链路智慧增长解决方案。

截至目前,微盟全链路服务已经在部分零售场景实现落地,且效果不错。

国内乳品行业龙头企业蒙牛旗下的高端品牌特仑苏与微盟携手打造了“朋友圈精准触达-小程序直购转化”的全链路解决方案,通过探索微信营销场景下的不同流量入口,着力挖掘广告在后链路上的深层转化能力,帮助品牌沉淀用户,打造全链路营销闭环,实现了真正的、实效的用户运营和用户驱动。不出意外,全链路服务也将向更多场景延伸。

回过头来看,微盟发力全链路数字化与其自身优势有很大关系。首先,基于过去的电商SaaS服务,微盟已经拥有一套行之有效的系统和服务程序,可以为企业提供一揽子且可实现个性匹配的数字化解决方案。

其次,与只提供系统方案的SaaS公司相比,微盟不仅拥有多元化的流量渠道,还能提供营销、运营等一系列服务支持。

拉长周期看,推动全链路数字化的意义在于两点:一方面,进一步提升微盟对大客户的服务能力。另一方面,以SaaS业务为基础,微盟开始向更多场景服务延伸,并建立其较为牢靠的“平台型”竞争优势。

事实上,这样的进化,同样也曾在Salesforce发生过。

在Salesforce的发展历程中,为了应对新入场的SaaS开发者,平台从SaaS工具向PaaS(平台即服务)升级转型。回过头看,Salesforce在PaaS平台的布局,永久地拉开了和后续进入SaaS市场竞争者的关系,同时补足了和传统软件大厂竞争的短板,使得其真正具有了服务于大公司的能力。

从这一点说,微盟和Salesforce多少有些类似。但与国外不同的是,当前我们各行业里产业互联网的基础很薄弱;不仅是信息化的基础、数据的基础,还包括整个业务链条打通的问题。

基础薄弱、需求更深、更难以满足,也使得像微盟这样的中国SaaS公司,反而有可能获得更深入的创新机会。

从这个角度上说,属于微盟的故事才刚刚开始。

(文章来源:投资家网)