近日,江南化工发布了《关于股东股份减持计划的预披露公告》,原控股股东盾安集团的一致行动人润和物资公司拟减持其持有的股份不超过1187万股,减持后,润和物资将不再持有公司股份。

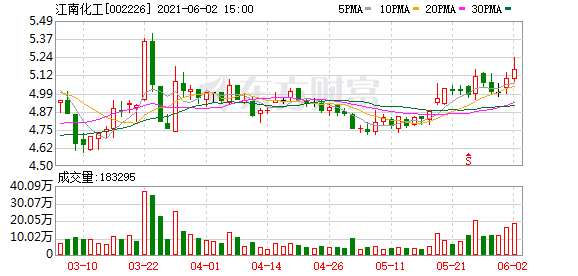

这次减持动作是江南化工资产重组、实现实际控制权顺利转让的结果。江南化工原为民营企业,近期,其通过资产重组,即将成为一家央企控股子公司。6月以来,股价连续上涨,截至6月2日收盘,报收5.16元/股,涨幅1.18%,较上述公告发布前小幅上涨超3%。

重组为央企控股子公司

江南化工原是一家以民爆业务为主的上市公司,主要从事工业炸药等民用爆炸物品的生产、销售,以及提供工程爆破服务等。产品覆盖各类炸药、导爆管等。目前民爆业务覆盖安徽、新疆、四川、河南等10个省及自治区,拥有工业炸药许可产能27.9万吨。

由于过往控股股东盾安集团出现债务危机,江南化工曾经历过资产重组。前次重组为盾安集团所在的浙江省内国资介入,但最终于2020年5月宣布重组失败。

历时一年后,央企兵器工业集团最终入主,江南化工获得新生。

根据江南化工在5月27日发布的《发行股份购买资产暨关联交易报告(草案)(修订稿)》,本次重组交易方案为江南化工拟向特能集团和北方公司发行股份购买其合计持有的北方爆破100%股权;拟向奥信香港发行股份购买其持有的北方矿服49%股权和北方矿投49%股权;拟向庆华民爆、陕西产投和特能集团发行股份购买其合计持有的庆华汽车65%股权;拟向建华机械、储安烟花、冯大农牧和南星锑业发行股份购买其合计持有的广西金建华90%股权。

本次交易完成后,北方爆破、北方矿服和北方矿投将成为上市公司的全资子公司;庆华汽车和广西金建华将成为上市公司控股子公司。

同时,交易各方还作出了业绩承诺。

2020年7月31日,江南化工原控股股东盾安控股、浙商银行杭州分行和特能集团共同签署了《股份转让协议》和《表决权委托协议》,约定盾安控股向特能集团转让其持有上市公司的15%的股份,同时,将其所持上市公司14.99%的剩余股份中的表决权委托给特能集团行使。

上述交易已于2020年12月25日实施完毕,特能集团直接拥有上市公司29.99%表决权,成为控股股东,兵器工业集团成为上市公司实际控制人。

2020年12月28日,随着中国证券结算公司向江南化工下发《证券过户登记确认书》,盾安集团向特能集团转让其持有的公司1.87亿股股份(占公司总股本的15%),正式完成过户登记手续,加上盾安控股委托给特能集团1.87亿股限售股份(占公司总股本14.99%)所对应的全部表决权,江南化工完成实际控制人变更,正式成为兵器工业集团旗下第13家上市公司。

结局或未完待续

江南化工的重组要从浙江诸暨富豪、盾安集团的创始人姚新义的“盾安系”说起。姚新义早年做空调阀门起家,通过控股两家A股上市公司,在2011年便形成“盾安系”。姚新义最早是做技术出身,1992年,他创办的工厂生产空调截止阀,经过十多年发展,2004年,以制冷元器件为主的盾安环境在A股上市。

后来,盾安集团陆续进入民爆行业、新能源、新材料、房地产等行业,2011年,其民爆资产借壳江南化工实现上市。此后,盾安系两家公司的发展一直风平浪静。

然而,盾安的盲目多元扩张,最终导致了盾安集团的债务危机。随后,浙江省金融办召开了盾安集团的债务协调会,“盾安集团债务协调小组”成立,进驻盾安集团。债务协调小组的组建,让原本可能产生局部风险的债务危机得以消除,但盾安集团的造血能力明显下降,不得不寻求重组。

其第一次重组于2018年6月启动,当时,江南化工以发行股份方式向浙江省机电集团购买其持有的新联民爆器材有限公司76.72%的股权。2020年5月22日,江南化工再次发布公告,终止收购新联民爆。自此,历时两年的收购案无果而终。

而现如今,江南化工“嫁入豪门”也不失为更好的重组结局。但是,此次兵器工业集团子公司特能集团入主江南化工,不同于一般的“借壳上市”,特能集团在民爆业务上也有优势,新上市公司将在民爆业务实现强强联合,并加强风电等新能源业务。有业内人士分析称,未来,特能集团谋求整体上市的可能性较大。

(文章来源:国际金融报)